1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

家族信託の手続きを自分でやる方法を知りたい人もいらっしゃるでしょう。

しかし、信託の組成には高度な専門知識が必要で、一般の方が組成をすると、信託に不備がある場合がほとんどです。

この記事では、家族信託にかかる費用や手続きのポイントや注意点を解説しています。

最後まで読めば、家族信託を自分で組成する際のリスクが理解できます。

田中 総

(たなか そう)

2010年、東証一部上場の不動産会社に新卒で入社し、10年以上に渡り法人営業・財務・経営企画・アセットマネジメント等の様々な業務に従事。

法人営業では遊休不動産の有効活用提案業務を担当。

経営企画では、新規事業の推進担当として、法人の立ち上げ、株主間調整、黒字化フォローの他、パートナー企業に出向して関係構築などの業務も経験。

司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。

田中 総

家族信託コーディネーター/宅地建物取引士/不動産証券化協会認定マスター

東証一部上場のヒューリック株式会社 入社オフィスビルの開発、財務、法人営業、アセットマネジメント、新規事業推進、経営企画に従事。2021年、株式会社ファミトラ入社。面談実績50件以上。首都圏だけでなく全国のお客様の面談を対応。

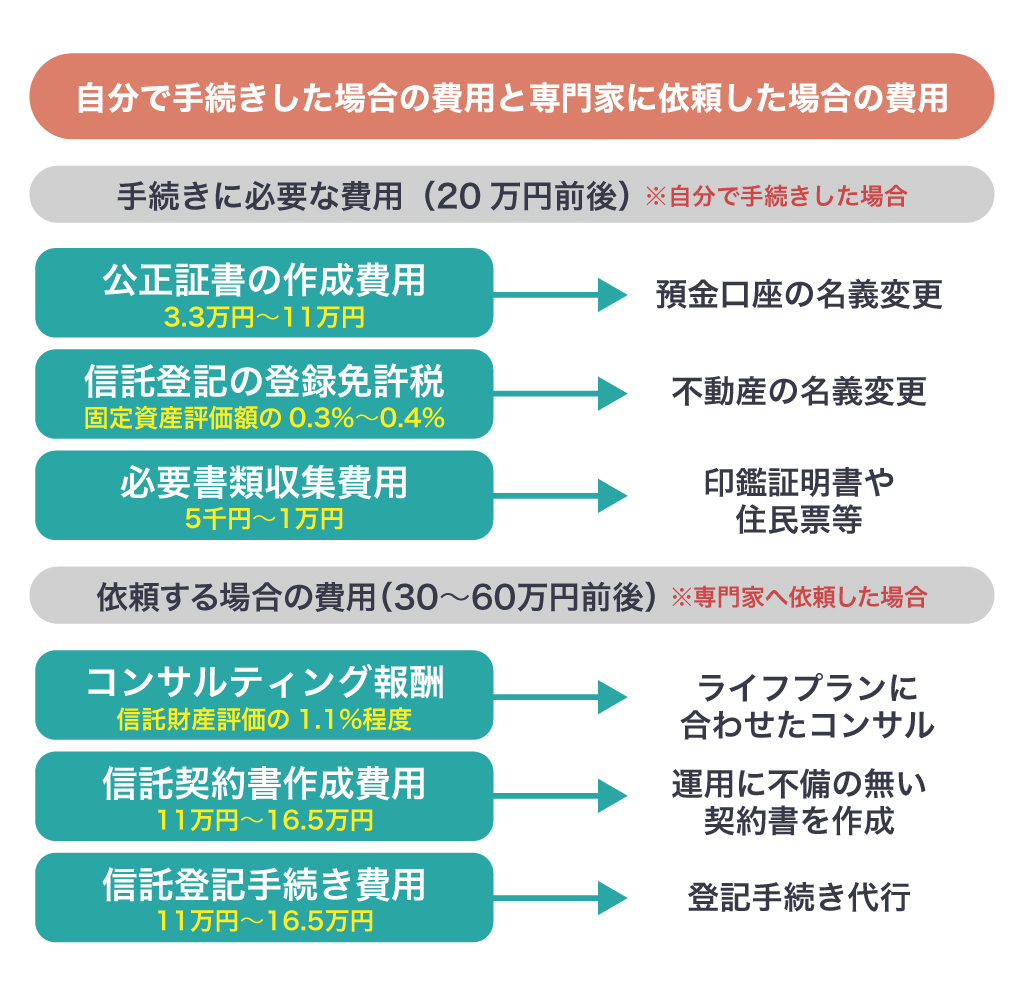

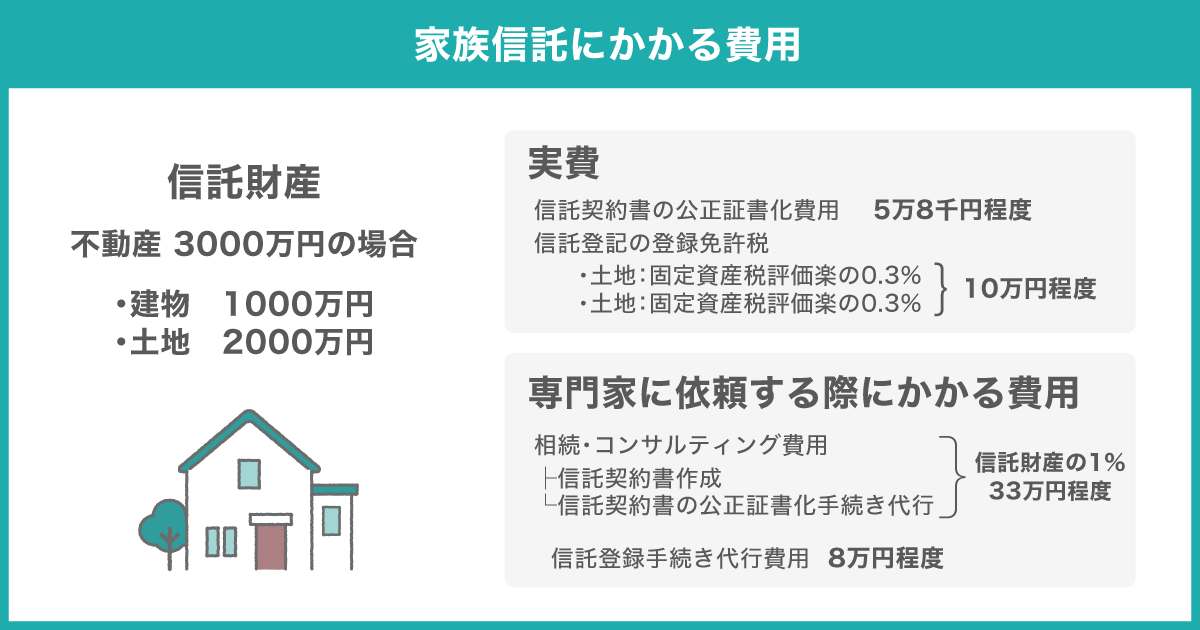

家族信託にかかる費用の目安は、主に初期費用と信託財産の規模によって決まります。一般的な費用構成を図で示すと以下のようになります:

家族信託の費用は、信託財産の規模や内容、手続きの範囲によって大きく変動します。一般的な家庭で自宅と預金を信託する場合、30〜60万円程度が初期費用の相場となります。

専門家に依頼する場合、コンサルティング費用として信託財産の約1.1%程度がかかることが多く、これに契約書作成費用や公正証書作成費用、信託登記費用が加わります。

不動産を含む場合は登録免許税も必要です。費用を抑えるには信託財産を必要最小限にすることが効果的ですが、専門家のアドバイスを受けて適切な設計を行うことが重要です。

家族信託の手続きを自分で行う場合、専門家への報酬は発生しないので、かかる費用は実費のみです。

各種手続きで必要となる住民票や戸籍謄本、印鑑証明書などの発行手数料は数百円程度ですが、公正証書の作成手数料と登記の登録免許税は信託財産の額に応じて大きくなります。

公正証書を作成する際の手数料は、最低額が5,000円で信託財産の額が高くなると、その分だけ手数料も高くなります。

具体的には、信託財産の額が1,000万円〜3,000万円の場合で2万3,000円、3,000万円〜5,000万円の場合で2万9,000円というように高くなります。

具体的な手数料については、公証人役場と公正証書の内容の打合せをする際に教えてもらえるので自分で計算する必要はありません。

信託登記の登録免許税は、登記する不動産が建物か土地かによって異なります。

建物の場合には、固定資産税評価額の0.4%、土地の場合には、固定資産税評価額の0.3%が登録免許税の額です。

3,000万円の土地についての登録免許税の額は、3,000万円×0.3%=9万円となります。

家族信託の手続きを弁護士や司法書士に直接依頼した場合、相談先によって異なりますが、主に以下のような費用が発生します。(※あくまでも一般的な相場です)

| コンサルティング費用 | 信託財産評価額の約1.1%程度 |

| 信託契約書作成費用 | 1通あたりおよそ10万円〜30万円 |

| 信託口口座開設費用 | 1口座あたりおよそ5万円〜10万円 |

| 公正証書の作成費用 | 信託財産の規模によります 公証人手数料早見表 |

| 戸籍謄本・印鑑証明書・住民票などの資料取得費用 | およそ1万円 |

| 登記代行費用 | 1件あたりおよそ8万円〜12万円 |

| 登録免許税 | 信託財産の0.3〜0.4% |

※必ずしも発生するわけではありません

| 信託監督人・受益者代理人への報酬 | 月々1万円〜3万円 |

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

「家族信託の手続きを自分で進めるのはリスクがあることはわかったけど、どこに相談すればいいの?」とお悩みの方もいらっしゃるでしょう。

ここでは、家族信託を専門的に取り扱っている相談先をいくつか紹介します。

まず最初に挙げられるのが、弁護士や司法書士などの士業です。

法律に関してはもちろん、信託登記や遺言、相続、税務などの専門的な知識を有しています。家族信託で家族の希望を実現するために、幅広くアドバイスやサポートを受けられるでしょう。

家族信託は比較的新しい仕組みであり、専門家であっても詳しい知識を有しているとは限りません。必ず事前に実績や相談件数などを調べ、家族信託を熟知している専門家であるか調べておきましょう。

信託銀行や信託会社といった金融機関でも、家族信託のあらゆるサービスを取り扱っている場合があります。

これまで信託銀行などが取り扱う家族信託は「商事信託(※)」と呼ばれるものであるケースがほとんどでした。しかし、近年コンサルティングサービスとして家族信託を取り扱う金融機関も増えてきています。

※ 受託者が営業として信託を引き受ける形態の信託。信託銀行や信託会社が受託者となる。

コンサルティングサービスには、お客様の要望を実現するための信託契約書の設計から専門家の紹介、信託契約書の文案作成サポートなどが含まれています。

商品やサービスによって信託できる財産に制限が設けられている場合があります。事前に問い合わせたり資料を取り寄せるなど、よく調べてから利用を検討すると良いでしょう。

ファミトラのような家族信託の組成をサポートする会社も家族信託を専門的に取り扱う機関の1つです。

主に家族信託におけるコンサルティングを行っており、家族間での信託契約締結からその後のアフターサポートまで、総合的にサービスを提供しています。

家族信託に特化している会社であり、家族信託に精通した弁護士や司法書士、信託組成実績の豊富な実務家などで構成されているケースがほとんどです。安心して契約手続きを任せられるでしょう。

家族信託は、家族間で財産の管理や運用を行うための有効な手段です。

しかし、その手続きにはさまざまな費用が発生します。ここでは、信託契約の作成、公正証書の作成、信託登記、銀行口座の開設に関する費用を、自分で手続きを行う場合と専門家に依頼する場合に分けて詳しく解説します。

家族信託を開始するには、信託契約書の作成が必要です。契約書には、信託の目的や財産の管理方法、受益者の権利などが記載されます。

自分で作成する場合

契約書の作成自体に費用はかかりませんが、適切な内容にするために、雛形の購入(数千円程度)や公証人の活用を検討することが重要です。

専門家に依頼する場合

司法書士や弁護士に依頼すると、契約書の作成費用は30万円〜60万円程度が一般的です。専門家のアドバイスを受けることで、契約の適正性や法的リスクを軽減できます。

家族信託契約を公正証書にすることで、契約の有効性を証明し、将来的なトラブルを防ぐことができます。

自分で作成する場合

公正証書の作成は 公証役場で行われ、手数料は5,000円〜95,000円 程度(信託財産の額に応じて変動)です。自分で手続きを進める場合、事前に契約内容をしっかり整理しておくことが重要です。

専門家に依頼する場合

司法書士や弁護士に公証人とのやり取りを含めて依頼すると、報酬として5万円〜10万円程度の費用が加算される場合があります。

不動産を信託財産とする場合、受託者名義に変更するための登記が必要です。

自分で手続きを行う場合

主にかかる費用は 登録免許税(固定資産税評価額の0.3%〜0.4%)です。例えば、評価額が2,000万円の場合、土地の信託登記なら6万円、建物なら8万円の税金がかかります。

専門家に依頼する場合

司法書士に依頼すると、登録免許税のほかに5万円〜15万円程度の報酬が発生します。登記には専門知識が必要なため、正確に手続きを進めるには専門家の利用が推奨されます。

家族信託の運用には専用の銀行口座が必要です。信託財産の管理や運用を適切に行うため、多くの金融機関では公正証書化された信託契約書を求められることがあります。

自分で開設する場合

信託口座の開設は無料ですが、書類の準備が必要です。銀行によって対応が異なるため、事前に確認しておくことが重要です。

専門家に依頼する場合

司法書士や弁護士にサポートを依頼すると、5万円〜10万円程度の報酬が発生することがあります。ただし、契約書作成や登記とセットで依頼すると、費用が抑えられる場合もあります。

家族信託には、贈与税・相続税・所得税などが関係し、信託の内容によって課税対象が異なります。

受益者は、信託財産の移転時に贈与税や相続税が発生する可能性があります。また、信託財産から得た収益は所得税の課税対象になるため、税務上の取り扱いを理解しておくことが重要です。

家族信託において、受益者が負担する可能性のある主な税金は以下のとおりです。

委託者と受益者が異なる他益信託では、信託設定時に財産の実質的な所有権が委託者から受益者へ移転したとみなされ、受益者に贈与税が課される場合があります。一方、委託者と受益者が同一人物である自益信託では、財産の移転がないため、贈与税は発生しません。

信託財産から生じる収益(例えば、不動産の賃貸収入など)は、受益者の所得と見なされ、所得税の対象となります。したがって、信託期間中に得られる利益に応じて、受益者は適切な所得税の申告と納税が必要です。

受益者が死亡し、次の受益者に受益権が移転する場合、その受益権の移転は相続と見なされ、新たな受益者に相続税が課されることがあります。これは、信託契約の内容や受益権の性質によって異なるため、詳細な確認が必要です。

これらの税金は、信託の設計や運用方法によって変動する可能性があるため、家族信託を検討する際は、専門家と相談し、適切な税務対策を講じることが重要です。

家族信託において、受託者が関与する可能性のある主な税金は以下のとおりです。

信託設定時に不動産を信託財産とする場合、受託者名義への信託登記が必要であり、その際に登録免許税が課されます。税率は、土地の場合は固定資産税評価額の0.3%、建物の場合は0.4%です。例えば、評価額1,000万円の土地を信託する場合、登録免許税は3万円となります。

信託財産に不動産が含まれる場合、毎年1月1日時点での所有者に固定資産税が課されます。受託者は形式上の所有者として登記されていますが、実質的な所有者は受益者であるため、固定資産税は信託財産から支払われるのが一般的です。受託者は信託財産を管理する立場として、適切に税金を納付する責任があります。

通常、不動産を取得すると不動産取得税が課されますが、信託設定時に委託者から受託者へ不動産の名義を移転する際は、形式的な所有権の移転とみなされるため、不動産取得税は課されません。ただし、信託が終了し、受託者から第三者へ不動産が移転される場合、その第三者には不動産取得税が課される可能性があります。

これらの税金は、信託の設計や運用方法によって変動する可能性があるため、家族信託を検討する際は、専門家と相談し、適切な税務対策を講じることが重要です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

専門家に依頼した場合の費用について説明してきましたが、具体的な金額をイメージできない方もいらっしゃるでしょう。

ここでは、3つのケースを題材として、専門家に依頼した場合の費用のシミュレーションを行います。自分のケースでかかる費用がどの程度かを想定する材料に活用してください。

専門家に依頼する場合、信託財産の1%程度のコンサルティング費用がかかります。

このケースでは、3,000万円×1%=30万円がコンサルティング費用の目安となるでしょう。

さらに、契約書作成費用として10万円程度必要となります。

コンサルティング費用・契約書作成費用以外に必要な実費は、次のとおりです。

| 信託契約書に貼付する収入印紙 | 200円 |

| 公正証書の作成手数料 | 2万3,000円 |

| 信託口口座の開設費用 | 1口座あたり5万円~10万円 |

| 各種書類の発行手数料など | およそ1万円 |

信託財産が預金だけで不動産がない場合には、登記代行手数料や登録免許税がかからないため、費用は比較的安くなります。

このケースでは、合計50万円程度が目安となるでしょう。

このケースでは、信託財産の総額が4,000万円となるため、コンサルティング費用の目安は、40万円程度です。契約書作成費用も、10万円~15万円ほどかかるでしょう。

さらに、不動産が含まれているため、登記代行費用として8万円~12万円ほどかかります。

その他に必要な実費は、次のとおりです。

| 信託契約書に貼付する収入印紙 | 200円 |

| 公正証書の作成手数料 | 2万9,000円 |

| 登録免許税 | 建物 500万円×0.4%=2万円 土地 2,500万円×0.3%=7万5,000円 |

| 信託口口座の開設費用 | 1口座あたり5万円~10万円 |

| 各種書類の発行手数料など | およそ1万円 |

このケースでは、合計90万円程度が目安となるでしょう。

このケースでは、信託財産の総額が4億円となり、コンサルティング費用がその1%とすると、コンサルティング費用は400万円となります。

実際、このケースのように、信託財産がかなりの高額となる場合には、コンサルティング費用は1%を下回ることも多いです。

契約書の作成費用としては30万円ほどかかるでしょう。また、登記代行費用として8万円~12万円ほどかかります。

その他に必要な実費は、次のとおりです。

| 信託契約書に貼付する収入印紙 | 200円 |

| 公正証書の作成手数料 | 10万6,000円 |

| 登録免許税 | 1億円×0.3%=30万円 |

| 信託口口座の開設費用 | 1口座あたり5万円~10万円 |

| 各種書類の発行手数料など | およそ1万円 |

このケースでは、合計400~500万円程度が目安となります。

家族信託にかかる初期費用は、依頼する会社によって異なります。

ここで、弊社「ファミトラ」 に依頼した場合の費用の目安について紹介します。

コンサル費用は税抜価格です。また上記以外にファミトラの公証役場の立ち会い費用5万円と信託口口座作成費用5万円、弁護士による契約書作成費用(1億円未満15万円 1億円超20万円)がかかります。

ファミトラでは、家族信託の設計から契約書の作成、公証役場での手続きサポートまでを一貫して提供しており、費用の透明性を重視しています。信託財産の規模や内容に応じてプランが設定されており、一般的な家庭向けのプランであれば比較的リーズナブルな価格帯で利用できます。

また、専門家によるアドバイスを受けながら信託の設計を進めることができるため、安心して手続きを進めることが可能 です。具体的な費用の詳細については、無料相談や公式サイトを通じて確認するのがおすすめです。

家族信託をご検討中の方へ

認知症による資産凍結問題は1人で悩んでも問題は解決しません。わからないことは家族信託のプロに無料で相談してみませんか?

家族信託コーディネーターが、ご家族に寄り添い、真心を込めて丁寧にご対応します。お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたします。

お気軽にまずは無料相談をご活用ください。

ここまでは、家族信託の手続きを自分で行う際の手順について解説しました。文章だけ読むと「頑張れば自力で手続きができるのではないか」と感じられた方もいらっしゃるのではないでしょうか。

しかし、専門家に依頼しないことによるデメリットは、手続きが多く複雑であるということだけではありません。

ここでは、家族信託の手続きを自分で行う場合の注意点やリスクについて説明します。

契約者同士で認識のずれが生じたまま手続きを進めてしまったり、契約書の内容が曖昧で紛らわしい表現になっていたりした場合、家族信託が開始された後に家族内で揉めてしまう可能性があります。

将来のリスクをきちんと考えないまま信託契約を結んでしまうと、家族信託を始めたことによって余計な税金がかかることがあります。また、委託者が死亡した際に、より大きな相続トラブルが起きるかもしれません。

これらは、家族信託について熟知していないことが要因で起こる問題であるため、自分で手続きを行うことはリスクがあるといえるでしょう。

家族信託の手続きは民法や信託法などの専門知識が必要不可欠であるため、専門家以外の人が作成した場合、信託契約書や提出書類に不備や問題点がでてきてしまうかもしれません。

自分で手続きを進めているがゆえに不備や問題点に気づけず、修正をしてもらうこともできないため、契約が法的に無効となってしまう恐れもあります。

委託者が認知症を発症し意思能力が低下してしまった後に不備が発覚してしまうと、契約内容の修正をすることができないので取り返しがつきません。

このように、書類に不備があるとさまざまなトラブルに発展してしまう可能性があります。

信託財産に不動産が含まれていると、不動産登記手続きを行う必要があります。

しかし、信託登記の登記事項は法律で規定されており、やり方をよく知らない人が最初から調べて行うと、かなり時間と手間がかかってしまうでしょう。

そのため、登記手続きは司法書士に依頼するのが一般的です。

自分で登記申請を行った場合は、登記官から補正の連絡が入ることが予想されます。

登記所の対応に苦慮したり、場合によっては補正のために登記申請を取り下げて、不備を整えたうえで再申請を促されることもあるので注意が必要です。

信託契約書を公正証書にするには、ただ契約書を持参して公証役場に行けばいいというわけではありません。

公証役場に行く前に、あらかじめ公証役場の公証人に連絡をし、予約を取って契約書の内容について公証人と打ち合わせをするなど、さまざまな手順を踏む必要があります。

自分で手続きするとなると、これらを全て自分自身で行うことになります。公証役場を探すところから始めなければならないので、公正証書の作成に必要以上に時間がかかってしまうことも想定されます。

認知症対策などで家族信託を利用する場合、契約手続きに時間がかかると認知症が進行して契約自体を締結できなくなってしまう可能性があります。公正証書の作成に時間を要することは大きなリスクとなるでしょう。

以上のような関門を突破し、手続きが全て無事に完了したとしても、その後の財産管理に伴う手続きも全て自分で行うという負担があります。

例えば、信託財産に係る帳簿やその他の書類の作成、年に1回の受益者に対する報告など、受託者は信託開始後に、信託法上要求される様々な手続きをしなければなりません。

家族信託の手続きを専門家に依頼した場合は、手続きの時期や方法を教えてもらうことができます。しかし、このような手続きを全て自力で行うとなると、かなり骨の折れる仕事となってしまうでしょう。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

前項で紹介したような専門家に家族信託の手続きを依頼した場合、どのようなメリットがあるのでしょうか。

家族信託の手続きを行う際、一般的にかかる費用の相場とあわせて解説します。

家族信託の手続きを専門家に依頼すれば、単に信託のスキームを提案してもらえるだけでなく「そもそも自分の家族には家族信託の利用が最適なのか」というところから相談にのってもらえます。

家族の状況や要望によっては、他の制度を利用したり、家族信託と併用したりすることが適している場合もあります。専門家はそうした状況を踏まえて、家族の希望を実現するための一番最良な選択を一緒に考えてくれるでしょう。

また、不動産の登記手続きや公正証書の作成の段取り、金融機関での信託口口座の開設など、契約締結までのあらゆる工程を全て任せることも可能です。

自分で手続きを行う場合に比べて手間や時間を大幅に削減できる上に、さまざまなリスクや起こりうるトラブルを考慮して手続きを行ってもらえます。安心して家族信託を組成できるといえるでしょう。

家族信託では、家族信託開始時だけでなく、開始した後の経費やランニングコストがかかるケースもあります。

家族信託では家族が受託者となるため、基本的には無報酬となることが多いです。

ただし、報酬の支払が禁止されている訳ではなく、信託契約において受託者の報酬を定めることもできます。受託者の報酬を定めていた場合には、定期的に報酬を支払うための費用がかかります。

信託契約書の内容は、契約後でも当事者間での合意があれば変更可能です。契約書の内容を変更する場合には、契約内容を一部変更する契約書を作成します。

変更のための契約書作成を専門家に依頼する場合には、10万円程度の費用がかかります。さらに、変更後の契約書について公正証書を作成する場合には、公正証書の作成手数料も必要です。

家族信託では、信託契約の受託者が財産の管理を適切に行っているかを監督するために、信託監督人や受益者代理人を置く場合があります。

信託監督人や受益者代理人については、親族以外の第三者が選任されるケースが多いため、月額の報酬を支払うのが通常です。報酬の額は、信託財産の額など信託監督人や受託者代理人としての業務がどの程度あるかによって異なります。通常は月額1万円~2万円程度です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

家族信託が終了した際にも、登記手続きなどで費用がかかります。

家族信託終了時に、残された信託財産を承継する人を帰属権利者といいます。誰が帰属権利者になるかは、信託契約を締結する際に契約書に記載されます。

受益者が帰属権利者となる場合には、家族信託の継続中と家族信託の終了後で、財産上の利益を受ける所有者の変更はありません。このケースでは、家族信託の終了による財産の移動はなく、帰属権利者は課税されません。

一方で、受益者と帰属権利者が異なるケースでは、家族信託の終了により、帰属権利者に財産が移転することになります。そのため、帰属権利者には譲渡による所得税もしくは贈与税が課されます。

家族信託が終了すると、信託登記の抹消費用として不動産1筆につき1,000円がかかります。

さらに、所有権移転登記の登録免許税もかかりますが、登録免許税の額は、帰属権利者が誰かによって異なります。

委託者本人が帰属権利者となる場合には、権利の移転がないため非課税です。委託者の相続人が帰属権利者となる場合には、不動産の課税標準額の0.4%が登録免許税の額となります。

相続人以外が帰属権利者となる場合には、不動産の課税標準額の2%もしくは1.5%が登録免許税の額です。

家族信託にかかる費用をできる限り安く抑えるには、公正証書を作成しない、信託財産を減らすなどの方法が考えられます。

信託契約書は、公正証書にしなくても家族信託は有効に成立します。そのため、信託契約書を公正証書にせず、私文書のままにしておけば公正証書の作成費用は抑えられます。

ただし、信託財産に不動産が含まれる場合や、多額の預金がある場合には、公正証書を作成しないという方法はおすすめできません。公正証書を作成していないと、登記手続きや信託口口座の開設ができなくなる可能性もあります。

専門家のコンサルティング費用や、公正証書の作成手数料、登記における登録免許税は、信託財産の額によって変動します。

そのため、信託する財産を最小限にして信託財産の額を抑えれば、その分だけ家族信託の手続きにかかる費用も抑えられます。

信託監督人を選任するケースでは、司法書士などの第三者を指定することが多いです。第三者を信託監督人に指定すると、月額の報酬が発生します。

信託監督人は、親族でも就任可能です。親族を信託監督に指定し、報酬支払の約束をしなければ、報酬分の費用を抑えられます。

家族信託と成年後見制度は、高齢者の財産管理や意思決定支援の方法として利用されますが、それぞれ初期費用と継続的な費用が異なります。以下に、両者の費用構造を図表で比較し、解説します。

家族信託の費用

| 費用項目 | 内容 | 費用の目安 |

|---|---|---|

| 契約書作成費用 | 信託契約書の作成。専門家に依頼する場合、信託財産の約1%が相場。 | 30万~60万円 |

| 公正証書作成費用 | 信託契約書を公正証書にするための費用。信託財産額に応じて変動。 | 5万~25万円 |

| 登録免許税 | 不動産を信託する際の登記費用。土地は評価額の0.3%、建物は0.4%。 | 例:土地2000万円の場合、6万円 |

| その他実費 | 印紙代や交通費などの諸経費。 | 数千円~ |

成年後見制度の費用

| 費用項目 | 内容 | 費用の目安 |

|---|---|---|

| 申立て費用 | 家庭裁判所への申立てに必要な費用。収入印紙や郵便切手代など。 | 1万~2万円 |

| 鑑定費用 | 判断能力の鑑定が必要な場合の費用。 | 5万~10万円 |

| 後見人報酬 | 後見人への報酬。財産額に応じて家庭裁判所が決定。 | 月額2万~6万円 |

| 監督人報酬 | 後見監督人が選任された場合の報酬。財産額に応じて家庭裁判所が決定。 | 月額1万~3万円 |

費用の比較

選択にあたっては、費用面だけでなく、本人の意思や家族の状況、財産の内容などを総合的に考慮することが重要です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

家族信託の費用は契約書作成、公正証書、登記費用が発生し、専門家の依頼で変動します。長期的な管理費用も考慮が必要です。家族信託の費用に関して、以下の3つの注意点を挙げます。

家族信託にかかる費用は、契約書作成、公正証書作成、登記手続きなど多岐にわたります。これらの費用を誰が負担するかを事前に明確に決めておかないと、後々トラブルの原因となる可能性があります。一般的には、信託の利益を受ける受益者が費用を負担することが多いですが、家族間で十分に話し合い、合意を得ておくことが重要です。

家族信託の設定内容によっては、贈与税や相続税が発生するケースがあります。例えば、委託者と受益者が異なる場合、信託設定時に贈与税が課される可能性があります。また、受益者が死亡し、次の受益者に受益権が移転する際には、相続税が発生することもあります。信託の設計段階で、これらの税金に関するリスクを十分に検討し、必要に応じて専門家に相談することが重要です。

家族信託の契約書作成や登記手続きは、専門的な知識が必要となるため、司法書士や弁護士などの専門家に依頼することが一般的です。しかし、専門家への依頼には相応の費用が発生します。費用を抑えるために自分で手続きを行うことも可能ですが、契約内容に不備が生じるリスクがあります。将来的なトラブルを防ぐためにも、信頼できる専門家に依頼し、適切な契約書を作成することが望ましいです。

これらの注意点を踏まえ、家族信託の設計や手続きを進める際には、関係者間で十分に話し合い、専門家の助言を受けながら進めることが重要です。

家族信託の費用を動画で解説家族信託には何に一体どれくらいかかるのか、文章よりも動画で確認したい方はこちらをご覧ください。

最後に、家族信託についてのよくある疑問に回答します。家族信託について後悔しない選択をするために、ぜひご覧ください。

家族信託では、財産的価値のあるものは、基本的に全て信託財産にできます。

信託財産にできるものの例としては、次のようなものが挙げられます。

家族信託は、委託者である本人と受託者との間の契約によって成立します。判断能力がない場合には、契約を締結することができないため、認知症になってからでは家族信託の契約はできません。

家族信託を検討している場合には、判断能力が正常なうちに手続きを行うようにしてください。

家族信託は、信頼できる親族を受託者として財産の管理を任せますが、受託者が不正をしない保証はありません。実際、大きな財産の管理を任されると、着服などの不正をしてしまうケースは少なくありません。

そのため、不正行為の危険を感じる場合には、そもそも家族信託をやめておくか、信託監督人を選任するようにしましょう。

家族信託を作成するための費用は、信託内容や信託の規模、地域、弁護士などの料金設定によって異なります。一般的には、信託設定費用、運用費用、相続対策のための費用などがかかることがあります。

価格の設定についてはケースにより異なるので、具体的な費用については、信託会社や弁護士に相談することをおすすめします。

家族信託の契約書は、専門的な知識や法的知識が必要になります。誤った内容や書式のミスがある場合には、信託の目的や目的達成のための法的効力に影響を与える可能性があるため、専門家に依頼することをおすすめします。

一般の人でも家族信託の契約書を作成できる場合は、信託に関する法律や税務法に精通し、専門的な知識や経験を持つ場合です。

信託の契約書を作成する際には、信託の目的や運用方法、受益者の権利や責任、信託財産の管理など、複雑な法的問題を扱う必要があるため、専門家に相談することをおすすめします。

信託会社や弁護士などの専門家に依頼する場合、専門家が信託の目的や目的達成のための最適な方法を提案してくれるだけでなく、信託契約書を正確かつ効果的に作成することが可能です。信託の効力や法的な側面についてのリスクを最小限に抑えることができるでしょう。

税金は、実質的に資産や事業から生じた利益を得た人に課税されます。

家族信託では、受益者と受託者が課税対象となり、税金がかかる可能性があります。

多額の資産がなくても家族信託は利用できます。

信託財産は、土地・建物などの不動産、現金、預金、株式などの有価証券と多様なものが対象になり、資産額による制限はありません。

家族信託は非常に柔軟性のある仕組み、資産運用だけでなく以下のことにも利用可能です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

家族信託の費用は決して安価というわけではありません。

だからといって、一般の方が自分で信託を組成することはおすすめできません。なぜなら、一般の方が組成した信託は、法的な不備あるケースや、予期せぬ課税が発生するケースが多く見られるからです。

家族信託を正しく組成するには、法律と税務に関する高度な専門知識が必要です。

家族信託の手続きは、適切な準備と理解によって、よりスムーズに進行します。費用や手続きの流れについてのご質問や不明点があれば、ファミトラの専門家が無料でサポートいたします。

財産を守り、家族の未来を計画するために、今すぐお気軽にご相談ください。

また、家族信託についての基礎知識を知りたい・学びたい方は、以下の無料オンラインセミナーへもぜひご参加ください。

化粧品メーカーにて代理店営業、CS、チーフを担当。

教育福祉系ベンチャーにて社長室広報、マネージャーとして障害者就労移行支援事業、発達障がい児の学習塾の開発、教育福祉の関係機関連携に従事。

その後、独立し、5年間美容サロン経営に従事、埼玉県にて3店舗を展開。

7年間母親と二人で重度認知症の祖母を自宅介護した経験と、障害者福祉、発達障がい児の教育事業の経験から、 様々な制度の比較をお手伝いし、ご家族の安心な老後を支える家族信託コーディネーターとして邁進。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。