1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

「人生 100 年時代」と言われている現代、65 歳以上の高齢者の約 5 人に 1 人が認知症になると言われています。

「認知症になると銀行口座からお金が引き出せないって聞いたんだけど……」「高齢の両親が詐欺に会わないか心配……」など、認知症になってしまった時の資産にまつわるさまざまなお悩みを抱えている方は少なくないのではないでしょうか。

そんな中、こうした問題を解決しうる新たな手段として「家族信託」が注目を集めており、家族信託を取り扱う会社や金融機関が年々増えてきています。

ファミトラ社もその一つで、家族信託を利用して高齢のご家族の大切な資産をまもるサービス「ファミトラ」を提供している会社です。

ファミトラという名前を耳にしたことはあるものの「具体的にどのようなサービスなのかわからない……」という方も多くいらっしゃるかと思います。

そこで今回の記事では、ファミトラの概要から、利用する際の流れ、実際にかかる費用など、ファミトラについて詳しくご紹介します!

「ファミトラとは?どんなサービスなの?」といった疑問を抱えている人は、是非参考にしてみてください。

「そもそもファミトラとはなんの略なんだろう?どんな会社なんだろう?」と疑問をお持ちの方もいらっしゃるかもしれません。

ここではまず、ファミトラの由来から家族信託が注目されている背景、家族信託を活用するとどうなるのかなどについて詳しくご紹介します!

家族信託は英語で「Family Trust」 ファミトラという社名は、家族信託の英語表記である「Family Trust(ファミリートラスト)」に由来して名付けられました。

「家族信託の代名詞的なサービスになる」という想いのもと、「家族信託を、あたりまえに。」というビジョンを掲げ、事業を開発・運営しています。

近年、テレビやその他多数のメディアで取り上げられるなど注目を集め始めているものの、今はまだ一般的に認知されていない家族信託を、ゆくゆくは誰にでも手が届く老後の財産管理手法の一つとして広げていくことが、私たちの目指す姿です。

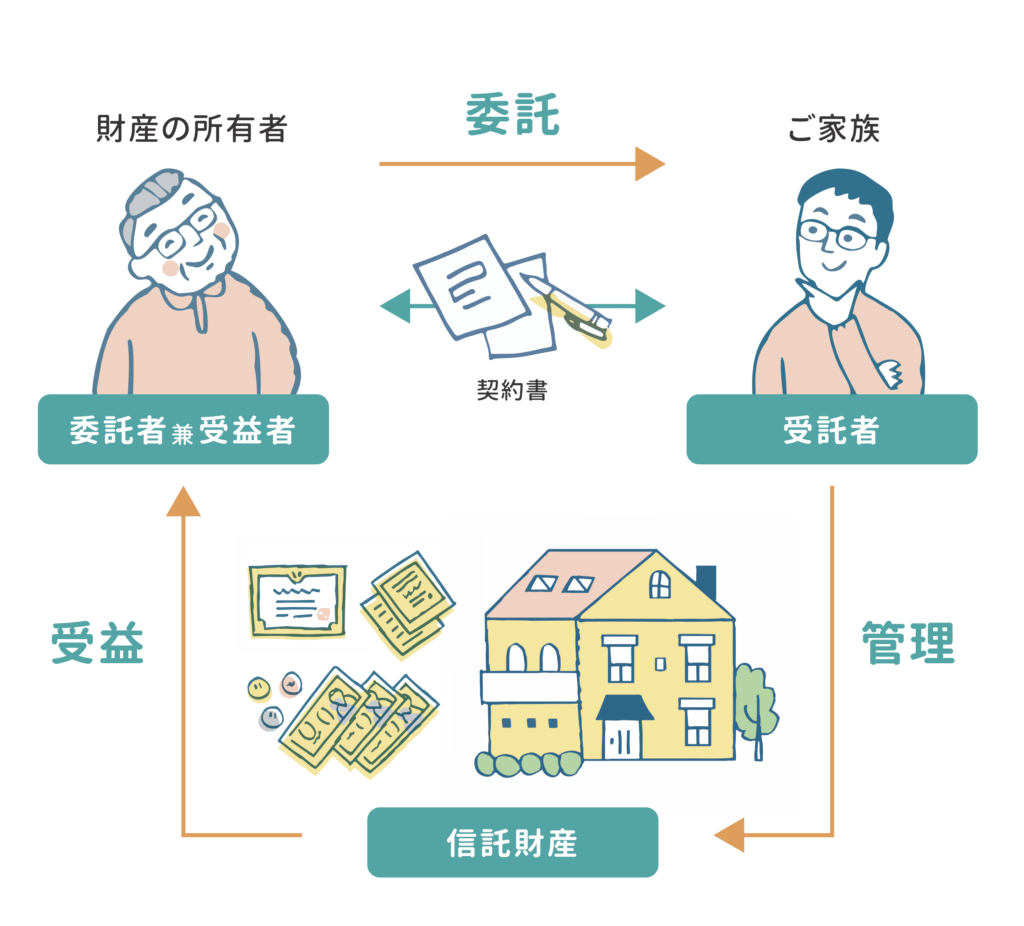

「自分の財産を、家族に信じて託す仕組み」 ではまず、家族信託とは一体どんな仕組みなのでしょうか?イラストとともに簡単にご説明いたします。

家族信託とは、読んで字の如く「自分の財産を、家族に信じて託す仕組み」のこと。

元気なうちに大切な財産を信頼できるご家族に託すことにより、たとえ認知症などで意思能力が低下した後でも、ご本人の希望やご家族のニーズに沿った、柔軟な財産の管理や運用を実現することができます。

「委託者」:財産の所有者で、財産を託す人

「受託者」:財産を託され、管理を任される人

「受益者」:信託財産※から生じる利益を受け取る人

※委託者から受託者に信託された財産のことを「信託財産」と呼びます

家族信託の仕組みについて詳しく解説した記事はこちら

前述した通り、老後の資産管理方法として近年ますます注目を集めている家族信託ですが、その背景には、高齢化に伴う認知症者数の増加と資産凍結問題とが複雑に絡み合っています。

認知症などにより意思能力が十分でなくなってしまうと、預金の入出金や不動産の売却手続き、相続手続きといった財産にまつわる法律行為を行うことができなくなってしまいます。

これは「資産凍結」と呼ばれる状態で、認知症者数が増え続けている今、深刻な社会問題となっています。

そうした中、認知症などにより意思能力を喪失してしまった人に代わり、財産管理などの法律行為を行う制度として、成年後見制度というものがあることをご存知の方も多いかと思います。

しかし、成年後見制度は、本人や親族の意向に沿った財産管理を行うことが難しいなど様々なデメリットが生じやすいのが現状です。

成年後見制度について詳しく解説した記事はこちら

このように、高齢者が自らの意思で財産を管理することが難しくなってきている中、自由度が高く、家庭内で管理を完結させることができる「家族信託」が注目され始めています!

仮に意思能力を喪失しても自分の財産を柔軟に管理可能

家族信託を利用することで、前述したようなリスクに備えることができるようになります!

家族信託とは前項で説明した通り、委託者が元気なうちに自分の財産を受託者に託して、管理をお願いできる仕組みです。受託者はその財産を、委託者が定めた信託目的の実現のために、しっかりと管理していくことになります。

また、家族信託は成年後見制度と違って、財産管理を行う際に家庭裁判所などの第三者を介入させる必要がありません。

ご家族のみで財産の管理ができるので「委託者が設定した信託目的の範囲内で」という制限はあるものの、売却や担保の設定など、より自由度の高い方法で財産の運用が可能になります。

このように、家族信託を利用すれば仮に自分が認知症を発症した場合でも、資産が凍結されることはなく、事前に設定されたご本人の希望やご家族のニーズに沿って大切な財産を管理することができるようになるのです!

今までご紹介してきた通り、家族信託は非常に優れた制度であるにもかかわらず、まだそこまで普及していません。どうしてなのでしょうか。まだ普及が進んでいない理由について、いくつか見ていきましょう。

①知名度が低い

まず、家族信託という制度の知名度が低いからということが挙げられます。 家族信託は比較的歴史の浅い制度で、ネット上で詳しい説明がされるようになったのも最近になってからです。そのため、制度自体があまり知られておらず、家族信託を取り扱える専門家も少ないという状況が続いていました。

②家族信託組成に必要な費用がかかる

費用が高額であることも原因の一つとして考えられるでしょう。 一般的に家族信託の組成には、資産規模に応じて高額な初期費用がかかるため、今までは一部の富裕層にしか利用ができないような状況でした。

③手続きが複雑

最後に、手続きの複雑さが理由として挙げられるかもしれません。家族で信託契約を組成しようとすると、多くの場合家族信託の専門家に相談し、細かな手続きを進めてもらう必要があります。自分たちだけでやることも不可能ではありませんが、今後10年、20年続く信託契約の中で起こりうる問題を、はじめて家族信託をする人が事前に予想し、適切に契約書に落とし込むのは大変な苦労です。

信託契約の設計はもちろん、不動産登記の手続きや各種書類の準備、信託口口座開設などはとても専門性の高い分野であるため、これらすべての手続きを自力で行うのは負担が大きく、多くの人は、自分たちだけで家族信託を組成することを断念します。

このような理由から、家族信託は素晴らしい仕組みであるにもかかわらず、残念ながら利用者はまだあまり多いとは言えないのが現状です。

長生きには多くの利点がありますが、一方でデメリットもあります。以下に、長生きに伴うリスクやデメリットをいくつか挙げてみます。

①身体的な衰え

高齢になると、身体的な衰えが進みます。筋力や柔軟性の低下、認知機能の低下、疾患のリスクの増加などが挙げられます。これらの問題は、高齢者の生活の質を低下させることがあります。

②社会的孤立

長生きすると、配偶者や親しい友人、家族などを次々と亡くすことが多くなります。また、子どもたちは自分自身や家庭を持って忙しくなり、高齢者との交流が減少することがあります。これによって、高齢者は社会的に孤立することがあるため、心理的な問題を抱えることがあります。

③経済的な問題

長生きすることで、医療費や介護費用などの必要な支出が増えることがあります。また、高齢者の年金や退職金などの収入が不十分であった場合、経済的な問題を抱えることがあります。

④心理的な問題

高齢になると、自分自身や周囲の人たちが死ぬことに関する不安が増えることがあります。また、認知症やうつ病などの疾患に罹患するリスクも高くなることがあります。 以上のように、長生きにはデメリットやリスクがある一方で、適切な予防や対策を行うことで、それらを軽減することができます。健康的な生活を送り、社会的な交流を維持し、適切な医療や介護を受けることが大切です。

長生きに伴うリスクを軽減するためには、以下のような対策が考えられます。

①健康的な生活習慣の維持

健康的な食生活や適度な運動、禁煙などの生活習慣を維持することで、疾患のリスクを軽減することができます。

②社会的な交流の維持

孤独感やストレスが認知症のリスクを高めることがわかっています。家族や友人との交流を維持することは、健康維持につながるため、積極的に取り組むことが大切です。

③知的活動の継続

知的活動やコミュニティ活動などを継続することで、認知機能を維持することができます。

④医療・介護の利用

健康状態が悪化した場合は、早期に医療や介護を受けることが大切です。また、定期的な健康診断や歯科検診などを受けることで、健康管理につながります。

⑤貯蓄の準備

高齢になった際に必要となる医療費や介護費用の負担を軽減するために、貯蓄の準備をしておくことが重要です。 以上のような対策を行うことで、長生きに伴うリスクを軽減することができます。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

上記のような理由から、これまであまり普及していなかった家族信託ですが、それを誰もが「簡単に・安く・早く」組成できることを目的としたサービスが「ファミトラ」です。

ファミトラは「家族信託組成サポートサービス」 と 「信託監督人サービス」の2つのサービスから構成されています。

ここからは、それぞれのサービスについて詳しく解説します!

家族信託組成に当たって必要となる各種手続きを総合的にサポート!

家族信託の組成には、税務や法務などの広範囲にわたる知識が必要不可欠であるため、あらゆる専門家と連携しながら手続きを進めなければなりません。

これらを全て自分で進める場合、家族信託に対応している専門家を探したり、各所に問い合わせをしたり、時間や手間がかかる可能性があります。

しかしファミトラ社は、信託法に精通している弁護士や司法書士、相続に強い税理士などの独自のネットワークを保有しているため、選任の担当者がお客様の課題や希望を伺った上で、最適な家族信託組成プランのご提案から実際に信託契約を締結するまで、総合的にサポートすることが可能です。

また、お客様の信託契約組成をお手伝いする担当者は、全員一般社団法人家族信託普及協会による「家族信託コーディネーター」の資格を所持しているため、スムーズかつ親身に要望を実現できるよう手続きいたします。

信託契約締結後も安心のアフターサポート!

信託監督人サービス・専門家相談サービスは、家族信託の開始後、ファミトラ社が信託監督人として信託の安定的な運営のお手伝いをするサービスです。

監督といっても必要以上に指示を出したりするといったことはありません。 あくまでも、受託者が委託者から委託された財産を信託目的に沿ってきちんと管理しているかをチェックする役割を担うことによって、委託者とご家族のみなさまに安心を提供いたします。

また、受託者は信託が開始すると、信託財産に係る帳簿やその他の書類の作成、年に一回の受益者に対する報告など、さまざまな義務を負うことになります。

しかし、初めてのことに慣れておらず、不安を感じるという方が多くいるため、そうした不安を抱くことがないよう、いつでも相談できる環境を整え、継続的にサポートいたします。

ここからは、ファミトラを利用するには実際にどれくらいの費用がかかるのかを、一般的な家族信託の相場と比較しながらご説明します!

家族信託を組成する上でかかる費用は主に以下の3つです。

それぞれの一般的な相場についてご紹介します。※ただし相談先によって変動する場合があります。

| コンサルティング費用 | 信託財産の 1%程度(最低金額 30 万円) |

| 信託契約書作成費用 | 1 通あたりおよそ 10 万円〜30 万円 |

| 信託口口座開設費用 | 1 口座あたりおよそ 5 万円〜10 万円 |

| 公正証書の作成費用 | 信託財産の規模によります 公証人手数料早見表 |

| 戸籍謄本・印鑑証明書・住民票などの資料取得費用 | およそ 1 万円 |

| 登記代行費用 | 1 件あたりおよそ 8 万円〜12 万円 |

| 登録免許税 | 信託財産の 0.3〜0.4% |

※必ずしも発生するわけではありません

| 信託監督人・受益者代理人への報酬 | 月々 1 万円〜3 万円 |

1 億円の不動産を信託財産とする人なら、家族信託組成時でおよそ 200 万円かかり、さらに場合によっては月々のお金もかかるという計算になります。

初期費用、継続費用(月額)、各種実費の3つ

ファミトラをご利用いただくにあたってかかる基本料金は、主に以下の3つになります。

| 初期費用※1 家族信託組成サポートサービス | 100,000円〜(税込 110,000円〜) |

| 継続費用(月額)※2 家族信託運用サポート | 2,480円(税込 2,728円) |

| 各種実費 | 信託契約書作成費用、公正証書化費用、登記費用など (こちらはファミトラ社が頂戴する費用ではございません) |

※1 信託する財産の規模、種類および信託契約締結までの期間に応じて初期費用は変動いたします。

※2 月額費用は、1年に1回まとめてお支払いいただきます。

家族信託についてのご相談だけでなく、相続や不動産売却についてのご相談も、専門家に回数制限なく可能です

家族信託の組成には、上記初期費用及び月額費用の他に下記記載の費用が発生します。

※ 具体的な金額は条件により異なりますので、詳しくはお問い合わせください。

それぞれについて詳しくみていきましょう。

初期費用は、お客様のご状況に合わせて家族信託の内容をコンサルティングする際にかかる費用のことです。

その際、家族信託コーディネーターや信託に精通した弁護士が、お客様のご状況やご要望に合わせてどのように設計すればご家族の課題が解決できるかを一緒に考えます。

ファミトラ社のコーディネーターは、家族信託に限らず、成年後見制度や資産承継などの幅広い知識を有しているので、総合的な観点からお客様にとって最適な提案をすることが可能です。

継続費用は、前項で説明した「信託監督人サービスの費用」です。

ファミトラ社が信託監督人として、受託者が信託目的に沿って、受益者のために適切に信託契約を運営しているかチェック・サポートいたします。詳しくは 「信託監督人サービスとは」をご覧ください。

いざ資産や不動産を売却することになった場合や、委託者が亡くなられた場合に「どうしたらいいかわからない」というお客様は多く見られますが、ファミトラ社はお電話や LINE などでいつでも相談できる体制を整えているため、そういった場合でもご安心いただけます。

実際に受託者の方からも「契約締結後も手厚いフォローがあり安心できるので、親にもスムーズに家族信託をオススメできる」というお声を頂くなど、非常に好評なサービスです。

ファミトラ社はこのように、お客様の家族信託の『組成』と『管理』を一貫してサポートすることで、『安心』を提供できるような形を実現しています。

各種実費とは、前項でもお伝えした「信託契約書作成費用」や「公証人手数料」、「登記費用」などにあたる部分です。

これらはお客様の信託財産の規模によって異なります。

公証役場や法務局などに支払う必要のある費用で、ファミトラを利用しなくても発生する費用です。

では、実際にファミトラを利用するとなった場合、どのような手順になるのでしょうか? ここでは、ファミトラのご利用方法についてご説明します!

まずはファミトラ社にお問合せください。

お客さま専任の担当者が電話・オンライン会議システムを通して、あるいは直接お客様にお会いして、家族信託の概要や他の制度と比較したメリット・デメリットのご説明をいたします。

担当者とともにお客様においてご検討いただいた上で、家族信託や将来の資産管理について、ご家族内でご相談いただきます。

委託者となる方をはじめとするご家族のご理解が得られたら、ご家族で達成されたい内容、信託される資産の内容を踏まえて、より具体的な検討を進めるための有料相談へ進んでいただきます。

お客様とご家族が達成したい内容の詳細や、家族構成、資産構成などを踏まえて、どのような形の信託契約を結ぶべきか、どのような管理方法をとるべきかについて、具体的なプランの検討・ご提案をいたします。

Step2 で作成したプランに基づいて、別途選任される弁護士が信託契約書の草案を作成し、契約の内容についてご家族にご説明させていただきます。

契約内容の確認後、お客様のご希望の場所で公証役場をお探しします。

そこで委託者と受託者、信託監督人となるファミトラ社およびその他当事者との間で信託契約を締結いたします。

締結された信託契約に基づき、口座凍結を防ぐために受託者名義で家族信託専用の銀行口座(信託口口座)を開設し、その口座で信託財産とされた現金を管理します。

不動産については、信託財産であることを対外的に明らかにするために信託の登記を行います。

信託監督人のサポートのもと、信託契約書に従って信託財産を管理することで、ご両親とご家族のみなさまの希望通りに、そして安心して資産を活用することができるようになります!

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

ここまでは、サービスの構成や費用、実際に利用する際の流れについて説明してきましたが、ファミトラの魅力はそれだけではありません。

ここでは「ファミトラならではの魅力とは何なのか?」という切り口で、ファミトラの特長について詳しく解説します!

業界初!家族信託組成にまつわるあらゆる行程を IT 化!

通常、家族信託の組成する際には、複数回にわたり家族会議を開催する必要があります。

そのため、特に家族が同居していない場合などには、とにかく時間や人件費などのコストがかかるといった問題がありました。

そこでファミトラ社は、家族会議やその他手続きのご相談をオンライン面談形式や LINE のチャット相談などのリモート形式で進めることができる体制を整えました。

家族が遠くに住んでいてなかなか会えないような場合や、高齢で外出が困難な家族がいらっしゃった場合でも、簡単に、スピーディーに家族信託の組成を進めることが可能です。

また、自社開発した顧客管理システムによる論点の洗い出しなど、自社ならではの IT 技術を用いることで、契約締結までにかかる期間を短縮することが可能になりました。

このように、家族信託組成にかかる時間と費用を大幅に軽減させることで、これまで利用が難しかったような方でも気軽に家族信託を組成できるような形を目指しています。

家族信託に精通したプロによる丁寧なサポート!

前述した通り、家族信託はまだあまり普及していない制度であるため、家族信託に精通している専門家を自力で探すのはかなり大変です。

しかし、ファミトラ社にご相談いただければ、お客様のお悩みに合わせて最適な専門家をご紹介することができます!

その理由は、家族信託に精通した弁護士や司法書士、税理士など、ファミトラ社にはさまざまな専門家との独自のネットワークがあるからです。

これらの専門家とともに、家族信託コーディネーターであるファミトラ社の担当が総合的な観点でお客様にとって最適なご提案をいたします。

業界屈指の相談件数!

家族信託が注目されつつある今、業界屈指の相談件数を誇るファミトラ社。

2020年にサービスの提供を開始してから、ファミトラ社へのお問い合わせ件数は日を追うごとに増加しており、2022年初頭現在で相談件数は 7,000 件に上りました!

実際にご利用いただいたお客様からも「気軽に相談できて良かった」「うちの家族の課題や解決策を吸い上げて、アドバイスしてくれてありがたかった」といったお言葉をいただくなど、嬉しいお声が増えてきている現状です。「新しい会社に相談するのは不安……」といったお客様にも、ご安心いただけるかと思います。

実際にファミトラをご利用いただいたお客様のインタビュー記事を公開しています。リアルなお客様の声や、ファミトラの活用事例を知りたい方はぜひご参考ください!

家族信託をより身近に 超高齢社会によりますます認知症患者が増えていくと予測される日本では、これら高齢者の財産管理や資産継承をどのようにサポートしていくかは、これから大きな問題となっていくでしょう。

これまでお話ししてきた通り、家族信託はこの問題を解決することができる数少ない手段ですが、様々な課題によりまだまだ普及していない制度です。せっかく優れた制度であっても、使われていなければ意味がありません。

そこでファミトラ社は「家族信託という素晴らしい仕組みを広く普及させ、より多くの一般家庭でも気軽に利用することができるようにしたい」という想いのもと、独自のサービスの開発に乗り出しました。

家族信託がお客様にとってより身近なものとなり、家族の資産に「安心」を与える最良の選択肢となることがファミトラ社の目指す姿です。

いかがでしたでしょうか。 今回の記事では「ファミトラとはどんなサービスなのか」についてご説明しました。

今後、高齢者の認知症対策や相続対策について、成年後見や遺言に取って代わるものとして、家族信託がもっと身近な存在になる時代がやってくるでしょう。

ファミトラ社は、そんな家族信託を、誰もが「簡単に・早く・安く」始められるサービス体制を整え、多様なご要望にお応えしています。

あなたも老後の準備の選択肢のひとつとして、ファミトラを利用してみてはいかがでしょうか?

これを読めば「家族信託」のことが丸わかり

全てがわかる1冊を無料プレゼント中!

家族信託の仕組みや実際にご利用いただいた活用事例・よくあるご質問のほか、老後のお金の不安チェックリストなどをまとめたファミトラガイドブックを無料プレゼント中!

これを読めば「家族信託」のことが

丸わかり!全てがわかる1冊を

無料プレゼント中!

PDF形式なのでお手持ちのスマートフォンやパソコンで読める。「家族信託」をまとめたファミトラガイドブックです!

化粧品メーカーにて代理店営業、CS、チーフを担当。

教育福祉系ベンチャーにて社長室広報、マネージャーとして障害者就労移行支援事業、発達障がい児の学習塾の開発、教育福祉の関係機関連携に従事。

その後、独立し、5年間美容サロン経営に従事、埼玉県にて3店舗を展開。

7年間母親と二人で重度認知症の祖母を自宅介護した経験と、障害者福祉、発達障がい児の教育事業の経験から、 様々な制度の比較をお手伝いし、ご家族の安心な老後を支える家族信託コーディネーターとして邁進。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。