1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

家族信託では「受託者」が財産管理を行います。財産管理という重要な役割を果たすため、「資格が必要なのでは?」と感じる方もいるのではないでしょうか。

本記事では、家族信託の受託者について解説します。受託者になれる人やその役割、権限、義務など受託者の基本情報をもれなく解説していますので、ぜひ最後までお読みください。

田中 総

(たなか そう)

2010年、東証一部上場の不動産会社に新卒で入社し、10年以上に渡り法人営業・財務・経営企画・アセットマネジメント等の様々な業務に従事。

法人営業では遊休不動産の有効活用提案業務を担当。

経営企画では、新規事業の推進担当として、法人の立ち上げ、株主間調整、黒字化フォローの他、パートナー企業に出向して関係構築などの業務も経験。

司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。

田中 総

家族信託コーディネーター/宅地建物取引士/不動産証券化協会認定マスター

東証一部上場のヒューリック株式会社 入社オフィスビルの開発、財務、法人営業、アセットマネジメント、新規事業推進、経営企画に従事。2021年、株式会社ファミトラ入社。面談実績50件以上。首都圏だけでなく全国のお客様の面談を対応。

家族信託は、自身の財産の管理処分権を信用できる家族や親族に託す仕組みです。

託した財産(信託財産)の事実上の所有者はそのままで、利用や活用の仕方、処分方法を家族や親族に委ねます。

受託者は財産の利活用や処分を託されるため、家族信託において重要な役割を担います。大きな権限を与えられるといえるでしょう。

具体的にどのような役割が課されるのか、どのような権限が与えられているのか、詳しく解説します。

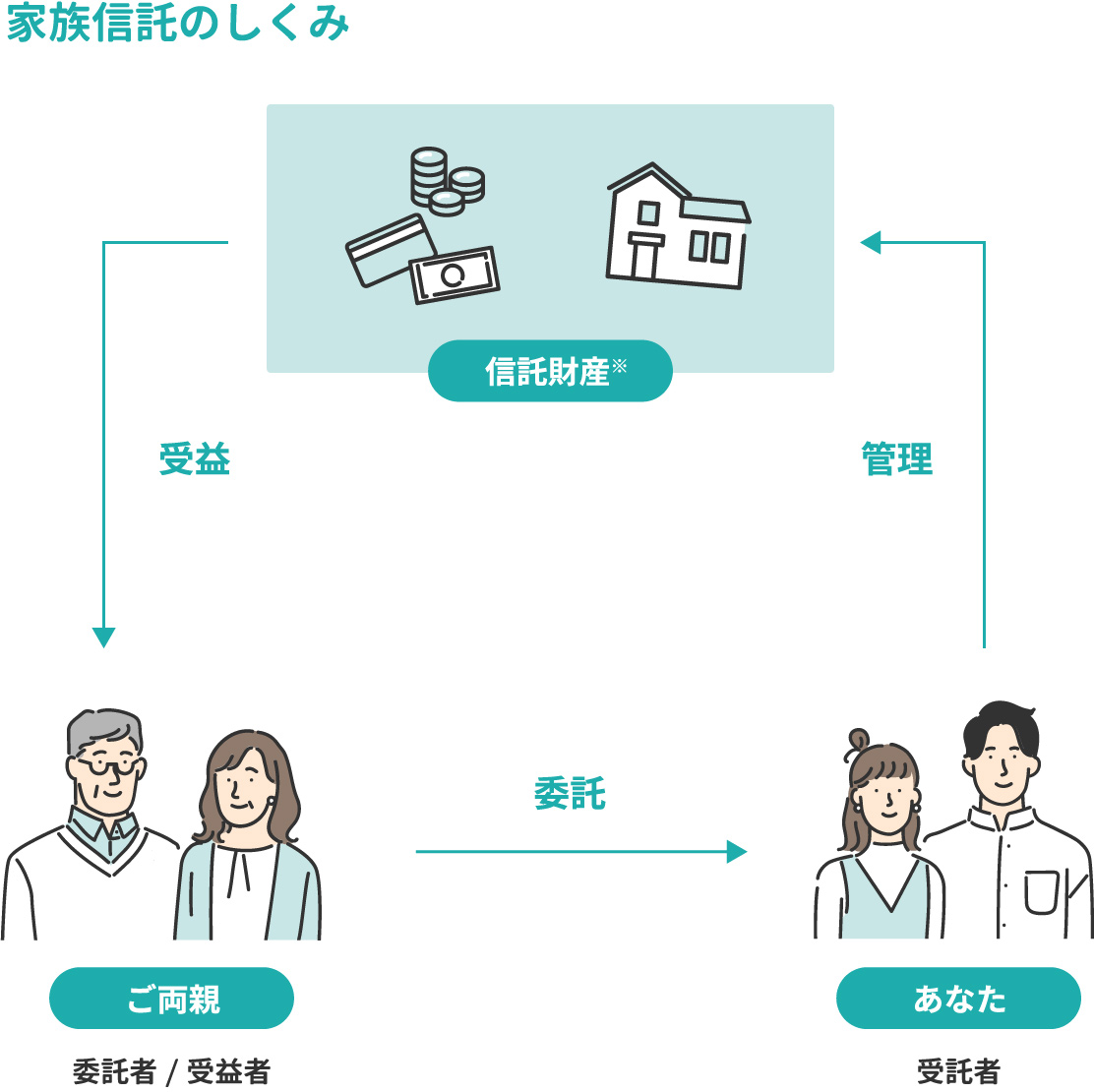

家族信託では、受託者の他に2名の当事者が登場します。委託者と受益者です。

委託者は信託財産の事実上の所有者であり、信託契約によって管理処分権を受託者に託します。

受益者は信託財産から生じる利益を取得する人のことで、信託契約によって定めます。

受益者は、委託者と同じになる場合もあれば、全く違う第三者になる場合もあるでしょう。

受託者の役割は信託目的に沿った信託財産の利活用や処分です。信託目的は積極的な資産運用の場合もあれば、手堅い維持の場合もあるでしょう。

そのため、柔軟な対応が求められる重要な立場といえます。

信託財産の形式上の所有者は受託者であるため、信託財産の名義は全て委託者から受託者へと変更されます。

信託財産の中に不動産が含まれていると、不動産の名義を委託者から受託者へ変更する手続きが必要になります。

ただし、信託財産から発生した利益を得るのは受益者であるため、受託者は所有権を持っていないように見えるかもしれません。

しかし、形式上の所有者は受託者になるため、信託財産は受託者名義に変更されることを理解しておきましょう。

受託者は、家族信託契約で定められた権限以外の行為をすることはできません。

受益者には受託者を監督する権限があるため、受託者が権限外の行為をする恐れがある場合、その行為を止めるよう請求できます。

しかし、受益者が認知症になってしまった場合など、受託者を監督できなくなることもあるでしょう。

その場合は信託監督人を選任し、受益者の代わりに受託者を監督してもらうことも可能です。

信託監督人は信託契約で指定できる他、利害関係人が家庭裁判所に申し立てることによっても選任できます。

もし、受託者が権限外の行為をしていないかなどを監督したい人は、信託監督人の選任も視野に入れておくと良いでしょう。

受託者は、信託目的の達成において必要となる行為を行う権限を持っています。

権限内でできるのは、信託財産の保存、利用、活用といった管理行為や処分行為だけではありません。

例えば、信託目的の達成に必要であれば、借入れなどの債務負担行為も行えます。

権限は、信託契約によって制限が可能です。

方法としては、禁止する場合や、第三者の承諾を必要とする場合があります。

例えば、「居住用不動産の売却は禁止する」、「土地建物の賃貸は受益者の承諾を要する」などです。

権限設定を含めて家族信託の活用例は、以下のリンクも参考にしてください。

重要な役割を果たす受託者には、資格が必要でしょうか。ここでは、受託者になれる人の条件を紹介します。

法律上、受託者になるための資格は存在しません。そのため、基本的には誰でもなれます。

ただし、仕事(業務)として就任するには、内閣総理大臣の免許が必要ですので注意しましょう。

家族信託は「家族」と入っていることから、受託者は家族や親族でなければならないと考えている方もいるでしょう。

しかし、実際は家族や親族でなくとも家族信託の受託者になれるのです。家族や親族が受託者になるケースが一般的ではありますが、信頼している知人などに受託者を依頼することもできます。

なお、後述する「受託者になれない人」に該当する人は受託者にはなれないため、注意が必要です。

受託者になれるのは自然人に限られません。法人でも就任できます。

法人の種類は問いません。株式会社や合同会社などの会社だけではなく、財団法人や社団法人であっても就任できます。

法人にする主なメリットは、死亡や怪我による信託契約の終了がない点、同様の原因による名義人の変更を回避できる点です。

なお、法人の担当者が死亡しても法人自体は消滅しないため、名義人の変更手続きは不要です。

受託者は複数人でもなれます。そのため、複数人で分担して対応できます。

例えば、親の財産について兄弟2人で受託者になる場合に、親と同居している弟が日常生活に必要となる金銭の処理を行い、離れて暮らす兄が遠隔地にある不動産の面倒を見るなどです。

複数人選任する際は注意点が2点あります。

信託専用口座が作れなくなる点、過半数の受託者の賛成によって信託財産の利用や処分を行う必要がある点です。

複数人いると金融機関で信託口口座が作れません。

信託口口座とは、受託者が自分の財産と信託財産を分けて管理するために作成する信託財産の専用口座のことです。

信託口口座の名義には「信託口」などが付されており、一見して信託財産用の口座とわかります。

信託財産は自己の財産と分けて管理する必要があるので、大きなデメリットといえるでしょう。

受託者を複数人選任した場合、信託財産を利用し処分するには、半数を超える賛成が必要になります。

例えば、不動産を売却する場合に、受託者が2人いると2人ともの賛成が必要です。

財産の柔軟な利用や処分に支障が出るおそれがあるため、複数人の選任はおすすめできません。

1人に任せつつ、もう1人を信託監督人に指定し監視してもらうといった方法も検討すべきでしょう。

なお、信託財産に関する債務の弁済などの保存行為は、複数人いても各自が単独で行えます。

成年被後見人や被保佐人は長らく法律によって受託者にはなれませんでしたが、2019年の法改正により就任できるようになりました。

成年被後見人や被保佐人は、判断能力が低く未成年者と同様、自己の財産についてすら単独の処分権がないため不適格と位置付けられていました。

しかし、成年被後見人と被保佐人の人権尊重や不当な差別防止の観点から制限が撤廃され、現在では就任することができます。

委託者と受託者が同じ人である「自己信託」も可能です。

「財産を預ける人」と「財産を預かる人」が同じ人であるため、家族信託を利用する意味があるのかと疑問に感じる人もいるかもしれません。

しかし、自己信託は障がいのある子の生活を守る方法として有効に使えます。

例えば、親が障がいのある子どもを受益者として自己信託をし、親の死後は親の信頼できる人を受託者とするように決めます。

この場合、親が亡くなっても障がいのある子の生活における経済的な不安を解消できるのです。

なお、日常生活や介護についての支援は家族信託では決められないため、成年後見など他の制度もあわせて利用する必要があります。

一方、受託者と受益者を同一人物に設定することは、原則としてできません。

受託者と受益者が同一人物になると、自分の利益のために財産を管理することになります。

これは家族信託の目的である、受益者のために代わりに財産管理することに反するため、原則としてできないのです。

しかし、家族信託では、設定時は受託者と受益者が別の人物であったものの、一方の死亡などにより途中から受託者と受益者が同一人物となる場合があります。

このようなケースでは、例外として受託者と受益者が同一人物であっても、家族信託が継続できる場合があります。

受託者と受益者が同一人物の状態が1年間続くと家族信託が終了するケースと、1年経っても家族信託が終了しないケースがあるため、それぞれのケースについて見ていきましょう。

当初は受託者と受益者が違う人物であっても、後から受託者と受益者が同一人物になることがあります。

例えば、委託者兼受益者をA、受託者をBとする家族信託を結ぶ際、Aが死亡すると受益者をBとするように取り決めていたとします。

この場合、受託者も受益者もBとなり、受託者と受益者が同一人物になります。

しかし、このような状況になってしまった場合でも、即座に家族信託が無効となることはありません。

信託法に定められている家族信託の終了事由の1つに、受託者と受益者が同一人物である状態が1年間続くことが定められています。

そのため、受託者と受益者が同一人物である状態が1年間続くと家族信託が終了します。

受託者と受益者が同一人物となっても家族信託が終了しないケースがあります。

例えば、委託者兼受益者をA、受託者をBとする家族信託を結ぶ際、Aが死亡すると受益者をB、Cとするように取り決めていたとします。

この場合、Bは受託者にも受益者にもなりますが、Cは受益者ではあるものの受託者ではなく、受託者と受益者が完全に同一人物になったわけではありません。

信託契約の終了事由では「受託者=受益者」となることが要求されているため、信託契約の終了事由には該当しないのです。

家族信託では家族や親族以外でも受託者になれます。他方で、受託者になれない人は法律上決められています。

それが「未成年者」と「仕事として受託する人」です。

未成年者と仕事として受託する人が受託者になれない理由を以下で解説します。

未成年者は法律により就任できません。

未成年者は、成人に比べて判断能力が未熟と考えられており、自身の財産についてすら1人で処分できません。

そのため、事実上他人の財産である信託財産への管理処分権の付与は望ましくないとされています。

仕事(業務)として受けようとする人も、基本的に就任できません。

業務として就任するには内閣総理大臣の免許が必要であり、免許の取得は難しいためです。

そのため、弁護士や司法書士、行政書士などの専門士業に、仕事として依頼して就任してもらうのは困難でしょう。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

受託者は他人の財産を預かる立場にあるため、課せられる義務の範囲は広いです。

具体的に課せられる主な義務を順番に解説します。

受託者は、委託者から信用されて財産の利用や処分を委ねられるため、原則として信託事務を自ら行う必要があります。

ただし、事務は多岐に渡るため、以下の3つに当たるときは法律で例外的に第三者へ任せることができます。

受託者には、善良な管理者の注意をもって、信託財産を管理する義務(善管注意義務)があります。

善良な管理者の注意とは、社会一般的に、家族信託の受託者という立場にある人が払うべきと期待される程度の注意です。

他人の財産を預かるわけですから、自己の財産を利用し処分するときと同じ程度の注意を払うだけでは足りません。

なお、注意義務の程度は信託契約で変更できます。

受託者はもっぱら受益者の利益を図らなければならず、事務の執行において自己の利益を図ってはなりません。

信任を受けているため、受益者の利益を図ってくれるだろうという期待を裏切ってはならないのです。

なお、忠実義務から波及して、法律では利益相反行為を別途禁止しています。

受益者が2人以上いるときは、受益者の間の公平を確保した上で、職務を行わなければなりません。

信託契約の内容や目的との関係で合理的な理由がないのに、特定の受益者のみ不利益に扱うことがないようにする必要があります。

受託者は信託財産と固有財産(自らの財産)、その他の信託財産を分けて管理しなければなりません。

管理する信託財産の種類に応じて、方法が以下のとおり分かれています。

なお、信託契約で管理方法の変更は可能ですが、登記、登録義務のすべての免除はできません。

受託者には、信託帳簿と財産状況開示資料を作成し保存する義務が課せられます。

信託帳簿とは、総勘定元帳などの信託事務に関する計算、信託財産と信託財産にかかる負債の状況がわかる書類です。

財産状況開示資料には、貸借対照表や損益計算書などがあります。

作成した書類の内容は、受益者に報告しなければなりません。信託契約で定めることで報告義務は免除できますが、書類の作成義務は免除できません。

また、作成した書類の保存義務も課せられており、保存期間は10年間です。

受託者は信託事務を第三者に委ねる場合、第三者を選任・監督する義務を負います。

具体的には、信託の目的から考えて適切な人に事務を委託し(選任義務)、委託した人に対して目的達成に必要かつ適切な監督をしなければなりません(監督義務)。

なお、信託契約で委託先の指定がある場合は、選任・監督義務が軽減されます。

委託先が不適任や不誠実であること、または事務の処理が不適切であることを知ったときに、受益者に通知するなどの必要な措置をとれば十分です。

受託者にはどのような責任や制限が課されるのでしょうか。

以下でそれぞれ解説します。

受託者に課せられる責任に、損失補填責任と無限責任があります。

損失補填責任は、受託者が任務を怠った結果、信託財産に損失が発生した場合に損失を補填しなければならない責任です。

例えば、必要な対処を怠った結果、託されていた株式や不動産の価格が低下した場合、差額分を補填しなければなりません。

無限責任は、信託財産の対象となる財産に関連して負担した債務を、信託財産のみならず自らの財産をも使って履行しなければならない責任です。

債権者との間で信託の対象となる財産のみをもって履行する合意があるなどの場合は別ですが、信託財産をもって履行できなければ自らの財産を使わなければなりません。

例えば、信託の対象となる不動産を活用する際に銀行から融資を受けた場合に、信託財産で融資を返済できなければ、自らの預貯金を取り崩してでも返済する必要があります。

いずれの場合も自らの財産を使って債務を履行しなければなりませんので、責任の内容を事前に把握し、十分に理解した上で就任しましょう。

課せられる制限に利益相反行為の禁止があります。

禁止される利益相反行為は以下のとおりです。

ただし、利益相反行為に当たるときでも、信託契約で許容される場合や、重要な事実を開示した上で受益者の承諾を得ている場合などの一定の場合は、法律で例外的に許容されます。

受託者の任務が終了する条件は、信託法第56条で以下のように定められています。

なお、2と3においては、信託契約で別段の定めがあれば信託契約の内容が適用されます。

参考:e-GOV|信託法56条

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

多くの方が受託者に関して抱いている疑問に対して回答します。

なれます。ただし、収益不動産を多数扱う場合は注意が必要です。

公務員は基本的に副業禁止ですが、親の自宅や現金預金を扱う程度の家族信託であれば、副業とまではいえず、許可や承認がなくともできる場合が多いです。

ただし、多数の収益不動産を扱う場合は、個別に許可や承認が必要になるときがあるので、職場に確認しましょう。

新しい受託者に引き継がれます。引き継ぐまでの間は、受託者の相続人などが信託財産を管理します。

受託者の任務は死亡により終了しますが、相続人が受託者の地位を承継するわけではありません。

ただし、受託者の相続人や成年後見人などは、次の受託者が決まるまで信託事務を遂行する義務があります。

信託契約で次の受託者として指定された人が就任を承諾した場合は、指定された人が受託者となります。指定がない場合は、委託者と受益者の合意で決定します。

次の受託者が決まらないまま死亡後1年間が経過すると、信託契約が終了してしまいます。そのため、裁判所に申し立てて次の受託者を決めてもらう方法も検討しましょう。

月額2〜6万円が目安です。

報酬に法律上の決まりはなく、信託契約で決定します。

ただし、信託事務の内容などに照らして不釣り合いなほどに多額な場合は、税務署から贈与認定を受ける可能性もあるので注意しましょう。

報酬額の目安は成年後見人の平均的な報酬金額を参考に、事務の内容や財産の価格に応じて月額2〜6万円の場合が多いです。

家族信託において、受託者は受益者の利益のために行動することが求められます。

そのため、受益者以外の人(主に受託者)の利益になるような行為(利益相反行為)が禁止されています。

具体的な利益相反行為として挙げられるのは、信託財産を受託者自身の財産にしてしまうことです。

他にも、AとBの2人から信託財産を預かっている場合、Aの信託財産をBの信託財産に移してしまうことなども利益相反行為として挙げられます。

受託者になることには、次のようなデメリットがあります。

受託者は、受益者のために財産を管理するため、自身は信託財産から発生した利益を受け取ることができません。

また、受益者に対して収支報告書を作成したり、財産管理上必要な書類の管理をしたりなどの手間がかかります。

さらに、家族信託は信託契約における終了事由が発生するまで続くため、長期間にわたり信託契約に拘束される可能性があることもデメリットだといえます。

受託者になるのが望ましいのは、委託者の気持ちを汲み取り、受益者のために財産管理ができる人です。

しかし、委託者の気持ちを十分に汲み取れる人でも、財産管理や事務作業が苦手な人はスムーズに業務を行うことが難しいでしょう。

そのため、財産管理や事務作業が得意な人のうち、委託者の気持ちを汲み取ることができる人が受託者に向いているといえます。

家族信託において、受託者は財産管理を行う当事者であるため、家族信託をスムーズに進める上で重要な役割を果たします。

受託者になるために資格は必要ありませんが、責任が伴うため誰にでもおすすめできるわけではありません。

財産管理が得意で、委託者の気持ちを汲み取ることができる人が、受託者になることが望ましいでしょう。

家族信託でお困りのことがある方は、ぜひファミトラにご相談ください。家族信託の専門家がお客様の疑問に親身になってお答えしています。無料相談も実施していますので、ぜひお気軽にご相談ください。

これを読めば「家族信託」のことが丸わかり

全てがわかる1冊を無料プレゼント中!

家族信託の仕組みや実際にご利用いただいた活用事例・よくあるご質問のほか、老後のお金の不安チェックリストなどをまとめたファミトラガイドブックを無料プレゼント中!

これを読めば「家族信託」のことが

丸わかり!全てがわかる1冊を

無料プレゼント中!

PDF形式なのでお手持ちのスマートフォンやパソコンで読める。「家族信託」をまとめたファミトラガイドブックです!

ファミトラは「人生100年時代のコンシェルジュ」として、認知症による資産凍結だけでなく、家族の老後にまつわるさまざまな課題解決に伴走しています。介護や相続の他、遺言や任意後見・成年後見制度、生前贈与といったこれまでの対策に加わるかたちで、「家族信託」のサービスをあたりまえにすることを目指しています。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。