1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

近年「信託」という仕組みが注目を集めています。金融機関でも「信託」という名前のついた商品を目にする機会が多くなってきました。

では、その中の一つである「遺言代用信託」とはどのようなものかご存じでしょうか?

遺言代用信託とは、信託銀行等に財産を信託することで、生きている間は本人のために管理・運用してもらい、亡くなった後は本人が指定した家族に財産を引き継ぐことができる仕組みです。

場合によっては、遺言書よりも遺言代用信託を利用したほうが、相続時のトラブルを防げる可能性もあります。

今回の記事では、遺言代用信託の基本的な仕組みやメリット、デメリットなどについて解説します。

遺言や遺言信託など他の制度と遺言代用信託との違いも解説していますので、ぜひ参考になさってください。

姉川 智子

(あねがわ さとこ)

司法書士

2009年、司法書士試験合格。都内の弁護士事務所内で弁護士と共同して不動産登記・商業登記・成年後見業務等の幅広い分野に取り組む。2022年4月より独立開業。あねがわ司法書士事務所

知識と技術の提供だけでなく、依頼者に安心を与えられる司法サービスを提供できることを目標に、日々業務に邁進中。一男一女の母。

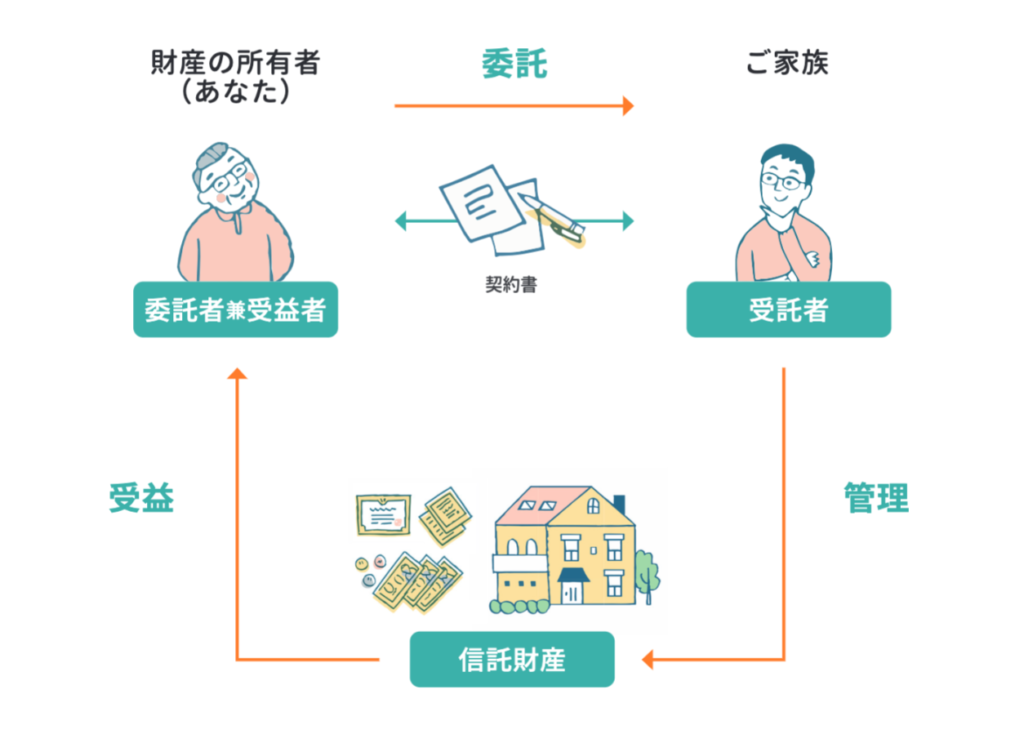

遺言代用信託の説明に移る前に、そもそも「信託」とはどのような仕組みなのかを見ていきましょう。

信託を理解するためには、まず信託の登場人物である「委託者」「受託者」「受益者」それぞれの役割を把握することが大切です。

これらを踏まえて、信託の仕組みを図で表すと次のようになります。

まず委託者は、信頼のできる人を受託者として、自分の大切な財産を託します。

そして受託者は、託された財産を管理・運用し、そこから生まれた利益を受益者(兼委託者)に渡します。

このとき受託者は、委託者があらかじめ設定した目的に従って管理を行うことになるため、信託により委託者の望むとおりの柔軟な財産管理を実現できるのです。

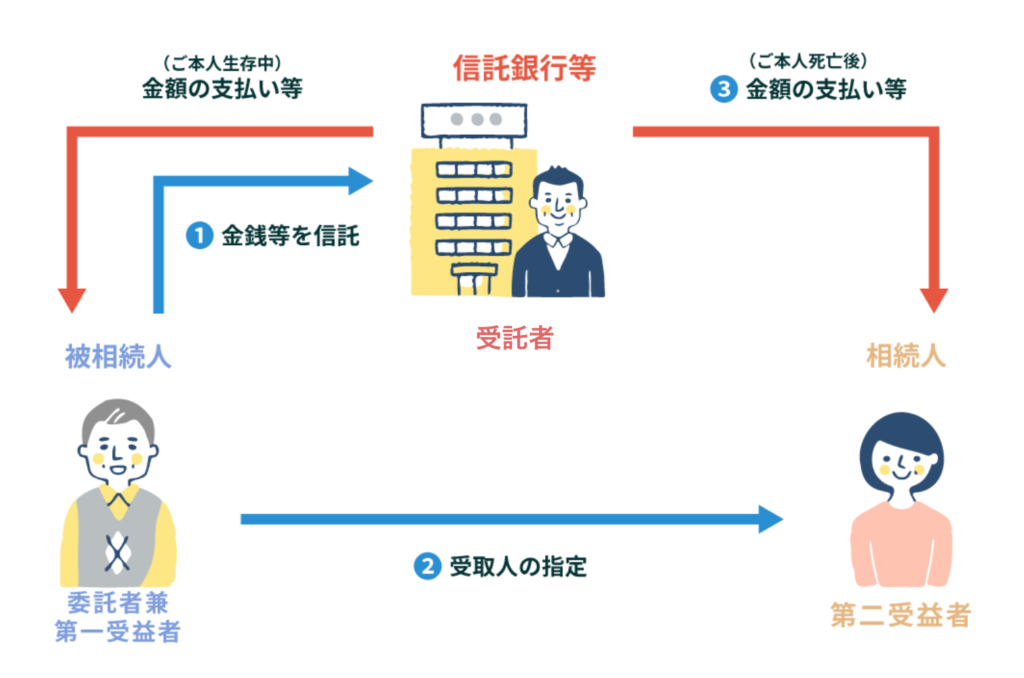

信託の仕組みを理解したところで、次は遺言代用信託がどういうものかについて見ていきましょう。

遺言代用信託とは、本人が自身の財産を銀行や信託銀行に信託することで、本人が亡くなったあとに、金融機関から配偶者や子どもに財産が払い出される契約です。

通常、亡くなった人(被相続人)が遺言を残していない場合、財産を相続する人(相続人)同士で遺産分割協議をして遺産の分け方を決めます。

しかし遺言代用信託で信託された財産は、信託財産になるため、遺産分割協議の対象とはなりません。

そのため、遺言代用信託をした金銭については遺言を作成した場合と同様、被相続人が望むような形で、あらかじめ指定した特定の人に確実に遺産を引き継ぐことが可能です。

遺言代用信託を利用することで、遺言の準備や、遺産分割協議の手続きをせずに、葬儀費用や遺された家族のための生活費といった「すぐに必要なお金」をスムーズに引き継ぐことができます。

前述した信託の仕組みをもとに考えると、遺言代用信託では通常、被相続人を委託者兼第一受益者、被相続人が亡くなった際に信託した財産を受け取る相続人を第二受益者として、受託者となる金融機関に財産を信託します。

これにより委託者である本人が生存している間は、ご自身のために財産を管理・運用してもらい、亡くなった際は金融機関から、あらかじめ指定した相続人に財産を引き継ぐことができるのです。

また委託者は、信託された財産の受け取り開始時期や受け取り方法、受け取り額も個々の事情に合わせて定めておくことができます。

商品によって異なりますが、一時金形式で受け取る方法や年金形式で月々定額給付してもらう方法など、契約時に委託者自身で決めることが可能です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

指定した人に財産を引き継ぐ方法は、遺言代用信託の他にも、遺言や遺言信託、生命保険などがあります。

これらと遺言代用信託の違いについて確認していきましょう。

遺言とは、財産を所有する本人が、自分の死後に財産をどのように承継するのかの最終意思を書き残した文書です。

本人が単独で作成するもので、亡くなるまでの間、何度でも更新することが可能です。

しかし遺言は、遺言の種類(※)に応じて書き方や保管方法などに厳格な決まりがあり、決まりが守られていないと無効になる可能性があります。また亡くなったあとに、遺言書が発見されないというケースも珍しくありません。

一方の遺言代用信託は、信託銀行や信託会社などの金融機関と結ぶ契約です。遺言と違い、契約を結んだあとに、財産を信託する委託者の意思だけで契約内容を変更するといったことはできません。

また遺言代用信託の場合、委託者が亡くなったあとは、契約時に決めた通りに受益者へ財産が引き継がれるため、委託者や受益者の意思に反して他の相続人に信託した財産が承継されるような心配はありません。

※ 遺言には「自筆証書遺言」「秘密証書遺言」「公正証書遺言」の3種類があります。

遺言代用信託と遺言信託は、名称がよく似ていますが内容はまったく異なります。

まず遺言信託とは、遺言の作成や遺言の保管、遺言の執行を金融機関が代行してくれるサービスです。

金融機関が遺言執行者として、不動産の名義変更や金融資産の解約、貸金庫の開閉などを単独で行ってくれます。

契約を結んだ銀行や信託銀行が倒産しない限り、遺言に記載された内容を確実に執行してくれるため安心感があるでしょう。

対して遺言代用信託は、前に述べた通り金融機関が受託者として信託財産を管理するサービスです。

契約締結時に自分が亡くなったあとの財産の承継先を定められるなど「遺言と同様の機能」も持たせることができるため、遺言代用信託の対象とされた財産については、遺言を作成する必要はありません。

また遺言信託は、100万円以上の手数料がかかる場合が多いですが、遺言代用信託の場合、金融機関により異なるものの信託を設定したときの手数料が無料であり、遺言信託よりも費用が少ない傾向にあります。

| 遺言信託 | 遺言代用信託 | |

| サービスの内容 | 遺言の作成や遺言の補完、遺言の執行を代行するサービス | 信託された財産を管理・払い出しするサービス |

| 遺言の 作成 | 必要 | 不要 |

| 手数料 | 30万円〜100万円程度の費用が発生する | 費用が発生するのは信託契約締結時のみで、 申し込み時の手数料は発生しないケースが多数 |

では、実際に遺言代用信託を利用すると、どのようなメリットが得られるのでしょうか?

ここでは、遺言代用信託のメリットとして以下の6点解説します。

一つずつ順に見ていきましょう。

遺言代用信託は、財産を残す人(被相続人)が亡くなった場合、受益者が簡単な手続きをするだけで金融機関に信託されている財産を引き出せます。

通常、亡くなった人の財産は、たとえ配偶者や子どもであっても相続の手続きが終わるまで手が付けられません。特に預貯金の場合、口座の所有者が亡くなると凍結されてしまいます。

そんな中2019年7月からは、相続によって口座が凍結されてしまっても一定額までは引き出せるようになりましたが、引き出せる額には上限があるだけでなく、金融機関によっては申請をしてから指定の口座に振り込まれるまで2週間ほどかかるなど不便な点があります。

しかし遺言代用信託であれば、所定の手続きをすれば遺産分割協議が終わるまで待つことなく、信託された財産を受け取ることができるのです。

あらかじめ指定した相手にスムーズに財産を引き継ぐことができる点は、遺言代用信託の大きなメリットです。

遺言代用信託では、財産を残す被相続人が亡くなったときに、事前に指定しておいた第二受益者である受取人へ財産を渡すことができます。受取人になるための法令上の制限はないものの、信託銀行などでは相続人や親族に限定しているケースが多く見られます。

受取人を指定することができて、生存中は信託財産を信託銀行などで運用してもらうことが可能です。

ただし、受取人の指定によって遺留分を侵害することがないよう注意しましょう。

信託銀行などでは、元本が保証される遺言代用信託を多く取り扱います。これらの商品は預金保険の保護対象となり、1,000万円までは元本と利息が保証されます。遺言代用信託は元本補てん契約のある金銭信託に該当するため、預金保険の保護対象です。

元本保証の有無については、取り扱いが信託銀行などや商品によって違いがあるので、遺言代用信託を利用の際には信託銀行などに確認するようにしましょう。

遺言代用信託は、ご自身の子どもの世代だけでなく、孫の世代やひ孫の世代の遺産配分まで指定することができます。

遺言の場合だと、指定できるのは基本的に子どもの代までの遺産配分です。

財産を相続した子どもが亡くなったあとの遺産配分は、遺言では指定することができないため、孫の代まで相続内容を指定したい場合は、財産を相続した子どもが遺言を書く必要があります。

しかし、子どもが親の希望する内容の遺言を書くという保障はありません。仮に子どもに書いてもらったとしても、自分が亡くなったあとに遺言の内容を改ざんされてしまうことも考えられます。

そのため、大切な財産を孫やひ孫の代まで受け継いでいきたいのであれば、世代を越えて財産の渡し方を指定することのできる遺言代用信託を活用すると良いでしょう。

遺言書では指定することのできない「二次相続」以降の財産の承継先を指定できます。

遺言代用信託で金融機関に信託した財産は、まとめて受け取る「一時金型」と、一定期間にわたって少しずつ受け取る「年金型」を選択することができます。

年金型の場合「毎月1回」「3カ月ごとに1回」といった形で、財産を受け取る頻度と一回に受け取れる金額を指定できます。

また、委託者が自分自身を財産の受取人(受益者)に設定し、生前に決まったタイミングで一定金額を受け取り、委託者の死後は新たな受益者に残額を引き渡すようにすることも可能です。

ご自身が亡くなったあとの家族のライフスタイルや資金の使いみちに応じて、柔軟に受取方法を決めることができます。

中小企業の経営者の方は、事前に指定しておくことで自身の死亡後速やかに保有している自社株を後継者へ相続することが可能です。存命中には配当金を受けることもできます。

自社株の相続が円滑に行われないと、経営上の空白期間や会社の重要事項の決定などに関して遅滞が生じる恐れがあります。

遺言代用信託を利用することで、この問題の防止につながり、経営の空白期間を生むことなくスムーズな事業承継を行えるでしょう。

遺言代用信託は大切な資産にまつわる契約であるため、メリットと同時にデメリットについてもよく理解しておく必要があります。

ここでは、遺言代用信託を利用する際のデメリットについて以下の4点解説します。

遺言代用信託で信託できる財産は、原則として金銭のみです。株式や債券などの有価証券、建物や土地などの不動産は、信託できません。

そのため、金銭以外の財産については遺言代用信託以外の方法で対策を講じておく必要があります。

また、信託できる金額には上限と下限が設けられています。

金融機関にもよりますが、一般的に上限は3,000万円、下限は100万〜200万円程度です。年金型と一時金型で異なる下限と上限を設定する金融機関もあります 。

金融機関によっては信託できる財産に「保有する金融資産の1/3まで」のような制限が設けられているため、契約時によく確認しておくようにしましょう。

遺言代用信託は、信託期間の途中で解約することができません。

やむを得ない事情で信託期間中に全部を解約する場合、元本と収益金の合計額から解約手数料が差し引かれてしまいます。

多くの場合、信託期間は5〜30年のあいだに設定しますが、遺言代用信託を契約するときは、今後のライフプランをもとに慎重に信託期間を設定するようにしましょう。

遺言代用信託を用いても、継承した財産は相続税の課税対象です。遺産分割協議の必要はないものの、相続税に関しては通常の相続と変わりなく節税効果はありません。

遺言代用信託と同様に、遺言書への記載がなくても指定した受取人に財産の承継ができる商品として、生命保険金があります。生命保険金の節税効果は次の通りです。

被相続人が保険料の全部または一部を負担していれば、被相続人の死亡により取得する生命保険金、損害保険金は相続によって取得したと見なされます。生命保険金の非課税限度額は、次式によって求めることができます。

生命保険金の非課税限度額=500万円×法定相続人の数

遺言代用信託には、上記の生命保険金のような節税効果は期待できません。遺言代用信託は受益権の評価額に応じ相続税が課税されます。

遺言代用信託は誰でも健康状態や年齢に関係なく利用できますが、手数料がかかります。

原則として信託商品には、運用報酬に関する手数料や事務・管理に関する手数料がかかります。手数料が発生するのは、信託設定時と信託期間中です。

遺言信託では、金融機関が外部へ依頼するため100万円以上かかるケースもあるでしょう。遺言代用信託の場合、信託銀行などでは多くのところが管理手数料を無料や低コストにしているものの、それぞれの信託銀行などにより手数料が異なるため問い合わせが必要です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

「遺留分」とは、法律上で保障された、遺言によっても奪うことのできない相続分の最低割合のことですが、遺言代用信託を契約する際、相続人の遺留分を侵害してしまうことのないよう注意して財産の分け方を決める必要があります。

もし遺留分を超えてしまうと、相続財産を受け取れなかった相続人から、遺留分侵害額請求(遺留分を侵害された相続人が、侵害した人に対して清算金を請求すること)をされ、トラブルになる可能性があるからです。

遺留分を侵害するような遺言代用信託の設定は、基本的には金融機関が受け付けない取り扱いが多いですが、契約時はその点を十分に考慮したうえで契約内容を決定するようにしましょう。

なお、遺留分が認められているのは亡くなった人の配偶者や子ども、孫、両親などであり、兄弟姉妹には、遺留分を主張する権利がありません。

下記の方は遺言代用信託の利用に向いています。

遺言代用信託は全ての方に向いているわけではありません。何度でも自身で書き直せる遺言や、金融機関に遺言作成から執行までを代行してもらう遺言信託が向いている方もいます。

信託財産が預貯金のみの人には、遺言代用信託が向いています。遺言代用信託は、受託者である信託銀行などに金銭を信託するサービスであるためです。

逆に信託財産に不動産などが多くある方には不向きといえるでしょう。信託財産に不動産を多く保有している方には、財産の運用・管理において自由度の高い不動産信託が合う可能性があります。

また、信託財産が預貯金のみの人にも対応できる財産管理の手法としては、家族に自身の資産を託す家族信託も選択肢の一つとして考えられるでしょう。

遺言代用信託は、受託者になる親族がいない人に向いています。具体的には、独身の方や子どもを持たない夫婦など、受託者となる親族を見つけにくい方です。

遺言代用信託は、信託銀行などに金銭を信託して運用してもらうため、受益者に対する負担は少ないといえます。

本来、遺言代用信託では存命中には安心して自身の財産を運用してもらい、本人の死亡後には残された配偶者や子どもの生活費を準備しておくことにあるといえるでしょう。そのため、受託者になる家族や親族がいない人には向いているサービスといえます。

遺言代用信託では、利用する目的に合わせて財産の受取方法を選択することが大切です。

例えば、葬儀費用や相続税の納税資金など、まとまった支払いに必要なお金を準備したい場合は「一時金型」を選ぶと良いでしょう。

葬儀費用や相続税の納税資金をあらかじめ試算したうえで受取額を設定すると、残された家族の資産を減らさずに済みます。

また「年金型」は、残された家族の生活費や教育費などを準備したい方におすすめです。

遺産を使い込んでしまわないか心配といった方も、あらかじめ決まったタイミングで一定額ずつ指定口座に振り込まれる年金型を選択すれば、使いすぎを防ぐことができるでしょう。

退職金をはじめとしたまとまった資金を管理したい場合は、自分自身を受益者にするのも一つの方法です。

自分自身を受益者にして定額の資金を計画的に受け取れるようにすると、無駄遣いを防ぎ老後の生活費や老人ホームの入居費などの支払いに充てられるようになります。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

遺言代用信託を始めるためには、金融機関と契約を結ばなければなりません。

遺言代用信託を取り扱う主要な銀行の例は、以下の通りです。

近年、地方銀行などでの取り扱いも増加しているため、利用を検討している方はご自身のお近くの銀行でも遺言代用信託の取扱いがあるか確認してみることをおすすめします。

下記の3つが遺言代用信託の手続きの流れです。

本人の生存中に受託者へ金銭が信託され、死亡後に家族などが受取人になり金銭の給付を受けます。

最初に委託者兼第一受益者である本人は、自身の財産のうちの金銭を信託銀行などに信託して信託銀行などが受託者になります。

本人の存命中には信託された財産を運用して、利益が出れば受託者から委託者へ金銭の支払いが行われ、本人は自身の財産から生じた利益を受け取ることが可能です。

委託者である本人は、家族などを受取人に指定します。本人の配偶者や子どもを受益者と定めることが多い傾向にあります。本人の死亡後にスムーズに財産の分配を信託で行うためです。

遺言代用信託では、信託銀行などに金銭などの財産を預け入れて運用・管理を任せるため、指定された受益者にかかる負担は少ないといえるでしょう。

また、契約に定めておけば指定した受益者である家族の生活費として、定期的に一定の金額を渡すことも可能です。家族に未成年者がいる場合には自身での財産管理は難しいため、年金のような形で毎月一定の金額を給付することもできます。

信託銀行などは、契約内容で定められた金額を指定の口座へ毎月振り込むことができるため、未成年者を含む家族の生活費として利用できます。

委託者が死亡すると、信託銀行などから受益者に金銭が給付されます。

あらかじめ信託契約の内容に定めておけば、本人の死亡後すぐに必要となる葬儀費用などの金額を指定することが可能です。信託銀行などの受益者は、指定された口座に指定金額を振り込むことになるため、家族としても安心です。

通常であれば遺産分割協議が整うまでの間は、預金口座は凍結されるためすぐに葬儀費用を用意することは難しいといえるでしょう。

遺言代用信託とは、生前に信託関係を組むことで、亡くなった後に相続人に代わって信託財産を管理することを許すものです。このような信託は、信託財産が予め決まっているという特徴があります。

遺言信託とは、死後に相続人に対して信託関係を組むことを許すものです。遺言書によって信託関係が組まれますが、このような信託では信託財産が死後に決まるという特徴があります。

つまり、遺言代用信託は生前に信託関係が組まれるものであり、遺言信託は死後に信託関係が組まれるものという違いがあります。

1-相続手続をスムーズに行うことが可能です: 遺言代用信託によって、死後の相続手続きがスムーズになります。信託財産が既に決まっているため、相続人による管理や分配などの手続きが迅速に行えます。

2-財産管理の保証: 遺言代用信託によって、信託財産の管理や利用が保証されます。信託関係においては、信託財産を管理する信託関係者(信託管理者)が指定されていますので、信託財産の使い方や管理が適切に行われます。

3-財産の保護: 遺言代用信託によって、信託財産が保護されます。信託財産は相続税や債務などから保護されるため、相続人に対する財産的負担が軽減されます。

4-相続人の支援: 遺言代用信託によって、相続人が亡くなった際に生計を立て直すための資金を確保することができます。また、遺言代用信託は相続税の支払いにも利用することができます。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

相続人同士がもめてしまう「争族」となるのを防ぐためには、財産を残す人が健在であるうちに、遺言の作成や遺言代用信託の契約などの相続対策をすることが大切です。

遺言代用信託では、ご自身が亡くなった後に、あらかじめ指定した人へスムーズに財産を引き継ぐことができます。

しかし、信託できる財産の金額や種類に制限があるため、遺言代用信託だけでは充分な相続対策ができないかもしれません。

生前にできる相続対策として、ご自身の資産を信頼する家族に管理してもらう「家族信託」があります。

家族信託であれば、金融機関ではなく家族を受託者としてご自身の希望に沿った財産管理ができます。また、金銭以外の不動産や有価証券といった財産も信託することが可能です。

化粧品メーカーにて代理店営業、CS、チーフを担当。

教育福祉系ベンチャーにて社長室広報、マネージャーとして障害者就労移行支援事業、発達障がい児の学習塾の開発、教育福祉の関係機関連携に従事。

その後、独立し、5年間美容サロン経営に従事、埼玉県にて3店舗を展開。

7年間母親と二人で重度認知症の祖母を自宅介護した経験と、障害者福祉、発達障がい児の教育事業の経験から、 様々な制度の比較をお手伝いし、ご家族の安心な老後を支える家族信託コーディネーターとして邁進。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。