1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

家族信託をどこに頼むと良いのだろうと迷われていませんか。家族信託の相談先は多くの場合、司法書士と弁護士です。

本記事では、家族信託をどこに頼むのが適切なのかについて解説します。

記事を読むと、専門家の特徴と費用についてや家族信託の相談内容別の選び方がわかるようになります。

田中 総

(たなか そう)

2010年、東証一部上場の不動産会社に新卒で入社し、10年以上に渡り法人営業・財務・経営企画・アセットマネジメント等の様々な業務に従事。

法人営業では遊休不動産の有効活用提案業務を担当。

経営企画では、新規事業の推進担当として、法人の立ち上げ、株主間調整、黒字化フォローの他、パートナー企業に出向して関係構築などの業務も経験。

司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。

田中 総

家族信託コーディネーター/宅地建物取引士/不動産証券化協会認定マスター

東証一部上場のヒューリック株式会社 入社オフィスビルの開発、財務、法人営業、アセットマネジメント、新規事業推進、経営企画に従事。2021年、株式会社ファミトラ入社。面談実績50件以上。首都圏だけでなく全国のお客様の面談を対応。

家族信託は、財産を預ける委託者が家族や親族といった受託者に財産の運用・管理を依頼して、受益者が信託財産からの利益を受ける仕組みです。

家族信託をどこに頼むのかは悩ましい問題です。

依頼先としてふさわしいのは、最新の判例に精通した弁護士や信託登記にも対応可能な司法書士などが挙げられます。

家族信託は、信頼できる家族に財産管理を託し、認知症発症後も柔軟に運用できる仕組みです。司法書士など専門家の助言が重要です。

家族信託の仕組みは、2006年に信託法が改正された比較的新しいものであるためです。

家族信託を頼む依頼先には、弁護士、司法書士、行政書士など様々な専門家が挙げられます。それぞれの専門家には特徴があり、対応できる範囲も変わってきます。

依頼したい内容に対応できない専門家に依頼してしまうことのないように、1つずつ確認していきましょう。

弁護士は法律全般の専門家であり、依頼先として一番最初に思い浮かぶ方も多いのではないでしょうか。

他の専門家とは異なり、弁護士には依頼内容に制限がありません。法律上は、家族信託にかかわる業務全般を担当できます。

また、家族信託で絶対に必要となる信託契約は契約行為であるため、法律の専門家である弁護士に作成を依頼するのが安心です。

しかし、実際には家族信託専門の弁護士は少ないのが現状です。また、家族信託には登記手続きが必要になりますが、登記手続きに精通している弁護士は少ないのが現状です。

その他、このあと紹介する他の法律家に比べて、依頼費用が高額になるケースが多くあります。

家族信託の専門でない可能性が高く、かつ費用が高額になることから、必ずしも弁護士が最適な依頼先とは言い難いでしょう。

家族信託の依頼先としては司法書士が一般的です。

司法書士の主な業務内容は登記や相続であり、家族信託の内容と一致する部分が多くあります。家族信託の専門家といえるでしょう。

家族信託には複雑な手続きが含まれます。専門家である司法書士に手続きを依頼するのが安心でしょう。

行政書士は業務内容が幅広く、家族信託に関する業務も依頼できます。

しかし、行政書士は提出書類の作成はできますが、登記の代理権がありません。

弁護士、司法書士には登記の代理権があり、登記手続きを行ってもらうことができます。

一方、行政書士には登記の代理権がないため、登記手続きは自身で行う必要があります。

登記手続きは、複雑かつ高度な専門性が要求されます。誤った登記手続きを行うと、将来大きな問題に発展する可能性があります。

行政書士に依頼する場合でも、登記の問題は司法書士などの専門家に相談し、登記手続きを代理してもらうことが望ましいでしょう。

家族信託は相続対策としても利用されるため、税務の専門家である税理士に依頼することを検討する方もいるでしょう。

家族信託の対応ができる税理士もいますが、書類の作成や登記手続きなどに対応できる専門家ではありません。

家族信託では書類の作成や登記手続きなどを行う必要があり、税務の専門家である税理士では対応しきれない部分が多くあります。

しかし、相続対策についてのアドバイスを求めたい方もいるでしょう。その場合には、弁護士、司法書士と税理士のどちらにも依頼をすることをおすすめします。

家族信託の組成を専門とした民間企業もあります。弁護士、司法書士、税理士などと連携するだけでなく、家族信託コーディネーターや家族信託専門士などの家族信託に精通している専門家が在籍している場合が多いです。

そのため、「法律家だけど家族信託には詳しくない」「家族信託には詳しいけど法律家ではない」などの依頼先に困る状況を回避できます。

契約書作成・登記手続き・税務面など適切な場面で適切な専門家と連携でき、かつ家族信託にも精通しているため安心して依頼できます。

家族信託をご検討中の方へ

認知症による資産凍結問題は1人で悩んでも問題は解決しません。わからないことは家族信託のプロに無料で相談してみませんか?

家族信託コーディネーターが、ご家族に寄り添い、真心を込めて丁寧にご対応します。お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたします。

お気軽にまずは無料相談をご活用ください。

相談内容によっては、ファイナンシャルプランナーや不動産業者への相談が必要になることもあります。

生活プランの相談も兼ねている場合には、ファイナンシャルプランナーへの相談が必要になる場合があります。

ファイナンシャルプランナーは、資産形成の提案業務や保険の相談などのライフプランが主要な業務です。

今後のライフプランのシミュレーションをする場合の相談先として、良い選択に繋がる可能性があります。

ただし、ファイナンシャルプランナーはあくまでもライフプランニングの専門家であるため、家族信託全般を任せるのには不向きといえるでしょう。

不動産業者は、信託財産に収益不動産の利活用の問題がある場合や、不動産売却先を相談する相手先としては有益です。

たとえば、委託者である親の自宅を売却して、親に介護が必要となったときの入居費用に充てる場合には良い相談先になるでしょう。

不動産業者は、不動産の査定や売却先を見つけるには最適の専門家です。不動産の売買などが日常業務であるためです。

ただし、ファイナンシャルプランナーと同じく、家族信託全般を扱ってもらう相手先として考えれば、不向きといえるでしょう。

金融機関は家族信託に関する相談を受け付けています。

また、担当者によっては家族信託の専門知識が十分でないこともあり、適切な設計が難しくなる場合があります。さらに、金融機関が提携する法律専門家に外注する場合、費用が割高になる傾向があります。加えて、信託銀行の家族信託系商品は信託財産に制約があり、家族信託とは異なる仕組みである点に注意が必要です。

下記の3つが家族信託に関して専門家に相談できる主な内容です。

「信託契約」「登記手続き」「遺留分」という3つのキーワードが出てきました。以下で詳しく解説します。

信託契約とは、自分の財産を家族などの信頼できる方に託して決めた目的に応じ運用や管理をしてもらう契約です。

家族信託で財産管理をする場合としては、以下の3つのケースが考えられます。

代表的なものとしては、この3つのケースです。家族信託は認知症対策としても優れている点が注目されています。

本人の判断能力が失われると契約行為はできません。日常生活の介護の手続きなどで必要があれば、任意後見制度などを検討します。

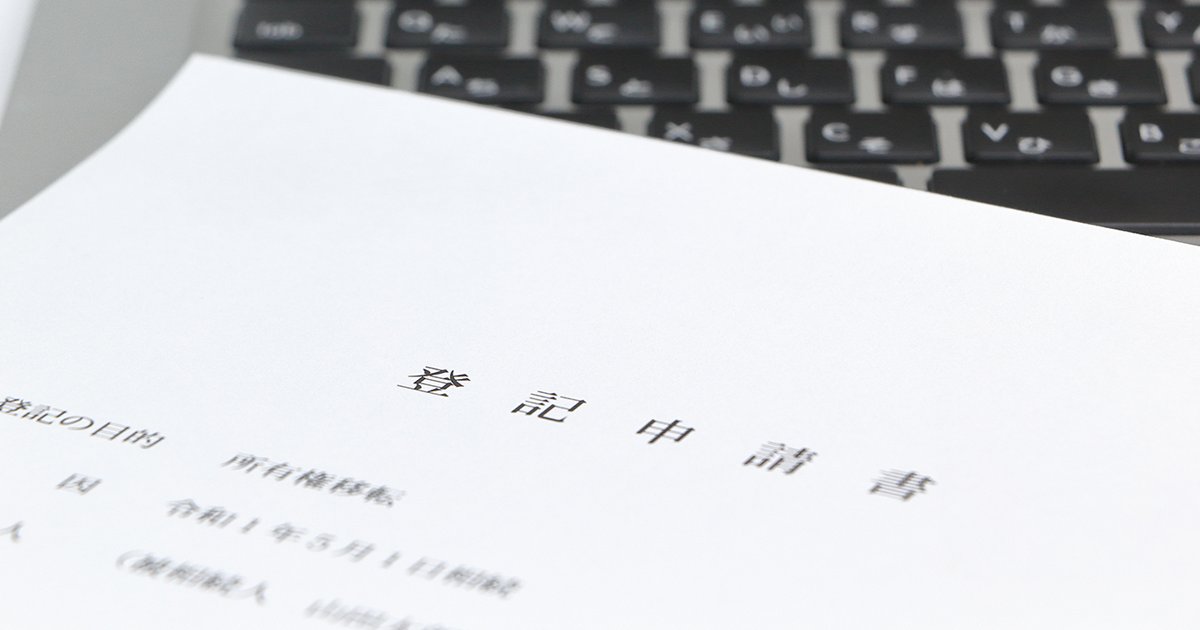

信託財産の中に不動産が含まれていると、不動産の登記手続きが必要です。信託契約の設定時には、委託者から受託者への所有権移転登記をします。その結果、信託不動産の名義人は本人でなく受託者名義となり、形式的な所有者として扱われます。

信託契約の締結後には、本人の判断能力が低下しても受託者が信託財産を管理することが可能です。特に、収益用不動産を保有している方にとって、家族信託は有効な認知症対策といえるでしょう。

また、不動産登記手続きの費用には登録免許税がかかります。家族信託で必要な登記や手続きの流れ、費用について詳しく知りたい方は、以下の記事を参考にしてください。

遺留分とは一定の相続人に保障された、最低限度の遺産取得割合のことです。兄弟姉妹以外の法定相続人には、遺留分が保障されています。

家族信託でのトラブルの1つに遺留分の侵害があります。

遺言書に特定の相続人を優遇する遺産の配分がされていると、それ以外の相続人に遺留分の侵害が発生する恐れがあります。事前に専門家に相談しておくことで、遺留分の侵害リスクを排除することができます。

専門家は、遺留分の侵害額の算定や遺留分の侵害額請求に対する対応が可能です。弁護士であれば、示談、調停、訴訟の手続きも任せられるため安心といえるでしょう。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

家族信託を専門家に依頼するメリットを紹介します。

家族信託の設計には、法律、税務、不動産と、広範囲にわたる知識が求められます。

高度な知識を持ち、必要なネットワークを築いている専門家に依頼するメリットは高いといえるでしょう。

専門家に依頼することで、適切な信託契約を設計できます。家族信託の仕組みは複雑です。

また、家族信託の契約は、長期間にわたり当事者を拘束します。

契約内容に不備や漏れがあると、取り返しのつかない事態に繋がります。適切な信託契約書を作成するためには、起こりうるトラブルを見越した設計能力が必要不可欠です。

家族信託は、法律の他に税金や不動産の知識も求められます。

弁護士や司法書士であれば、専門家同士のネットワークがあるため、税金や不動産関連の問題点にも対応できます。

法律に精通しており、専門家同士のネットワークを築いている国家資格者は、精度の高い信託契約を設計してくれるでしょう。

弁護士や司法書士といった専門家は、最新の動向も把握しています。家族信託は新しい仕組みのため、前例が少ないのが現状です。

インターネットにある情報のみでは、まだまだ不十分といえます。

弁護士や司法書士、行政書士などの専門家は、インターネットでは手に入らない知識や情報も得ています。

一線で活躍する専門家が執筆した書籍や、研修会を通して常に最新の情報に触れているためです。

頻繁に情報がアップデートされる家族信託では、最新の動向を把握している専門家に依頼するメリットが高いといえます。

専門家への依頼はトラブル防止に繋がります。法律の専門家は、トラブルを見越した契約書の作成ができるためです。

家族信託は、設計の仕方を間違えると相続人の間でトラブルを起こしてしまうかもしれません。家族信託がきっかけで、遺産分割トラブルが勃発してしまう可能性もあります。

相続人同士のトラブルを避けるためには、起こりうるトラブルを想定して家族信託を設計する必要があります。

契約書の作成に慣れている法律の専門家であれば、できる限りリスクを抑えた家族信託を設計してくれるでしょう。

仮に相続人の間で争いが起きていても、弁護士であれば訴訟対応までしてくれます。

家族信託の専門家は、1つの窓口で必要な手続きを全て処理してくれます。

家族信託の専門家は、業務を円滑に処理するため、必要なネットワークを築いているためです。

家族信託は、法律、税金、不動産と、広範囲の分野にまたがる点が特徴です。

適切な家族信託の設計には、法律の知識だけでは不十分といえます。業務を適切かつ円滑に進めるためには、専門家同士の繋がりが重要になるのです。

家族信託を得意とする弁護士や司法書士は、税理士や不動産業者とのネットワークを持っています。

連携が上手にとれている専門家は、専門分野外であってもスムーズな事務処理が可能です。

家族信託に精通する専門家であれば、ネットワークを駆使し必要な手続きを全て行ってくれるでしょう。

家族信託の依頼先を選ぶ際、何を基準に選べばいいのか迷ってしまうことがあるかもしれません。

その際は、以下の9つのチェックポイントを確認してみてください。

先ほどの表を見てわかるとおり、専門家に相談する際、業種ごとの費用の差はさほどありません。

弁護士、司法書士に比べ、対応できる業務の少ない行政書士や税理士にも同程度の金額を支払うことになる可能性があります。

契約書の作成や相続対策のみ依頼したい場合は、全く問題ありませんが、そうでない場合は費用に対して対応範囲が狭く感じられるでしょう。

依頼できる範囲と費用のバランスを見て依頼先を決めるようにしましょう。

家族信託に関する相談実績が多ければ、家族信託について精通している可能性が高く、安心して依頼できます。

家族信託に限らず、知識を持っていても実際に経験してみないとわからないことは多くあります。

家族信託は比較的新しい仕組みのため、実績があまりない専門家も少なくありません。

家族信託に関する「知識」が豊富な専門家ではなく、相談実績の数を重視して選ぶことをおすすめします。

家族信託では、委託者や受益者が死亡すれば一般的には相続や遺贈が発生します。

そのため、家族信託では相談及び相続税対策に関する知見と業務経験が必要です。

また、家族信託を契約する際に委託者の判断能力が十分であれば問題ありませんが、認知症の発症が疑われる状況であれば注意しなければなりません。

家族信託ではなく、成年後見制度を利用すべきか検討することが必要になるため、成年後見制度に対する知見や業務経験も必要になります。

相続や成年後見制度に対する知見の有無は、依頼先のチェックポイントの中でも重要といえるでしょう。

専門家個人、もしくは企業がSNSで家族信託に関して発信している場合もあります。

発信内容や発信頻度を確認することで、信頼に値するかどうかが判断できる可能性があります。

家族信託に詳しい専門家は、個人や企業での発信にも力を入れている傾向にあるので、参考にしてみてください。

家族信託では家族構成や財産状況など、家族の内部に関わる内容を多く扱います。

そのため、どれだけ専門性や実績があっても、実際にコンサルティングを行う担当者が、人として信頼できなければ依頼しにくいでしょう。

弁護士、司法書士などの専門家は、初回のみ無料相談を受け付けている場合も多いので、直接話をする中で信頼できるかどうかを見極めることをおすすめします。

家族信託は一度きりの手続きで終わりではなく、長期間続くものです。

依頼してから数年経った後に、契約書を変更する必要が出てくるかもしれません。

その際に、以前対応してもらった弁護士、司法書士などに相談できれば、スムーズに手続きが進みやすくなります。

アフターフォロー体制が整っているかどうかを確認しておくと良いでしょう。

家族信託は高い専門性を必要とする民事手続きや税務の知識が求められます。そのため、専門家1人で対応できる場合は多くありません。

例えば、弁護士、司法書士などに依頼する際、法律に関する部分は対応できますが、相続対策などに関する部分まで対応するのは難しいでしょう。

その際に、専門でない分野の専門家と連携していれば、スムーズに手続きが進みやすくなります。

家族信託について全て対応してくれる専門家を探すのではなく、専門でない分野の専門家と連携している専門家を探しましょう。

自分の目で依頼先を選ぶのには限界があると感じる方も少なくないでしょう。その際に参考になるのが「口コミ」です。

他の方がどのように評価をしたのかがありのままに記載されているため、非常に参考になるでしょう。

自分では判断しにくいと感じたら、口コミを確認することをおすすめします。

ただし、口コミの内容が正確でないこともあるので注意が必要です。

上述のとおり、家族信託の組成にあたっては高い専門性が必要です。法律、登記、税務面に精通していなければ、委託者本人に合った家族信託とすることは難しいでしょう。

専門外分野のネットワークの形成・連携も大切ですが、家族信託の依頼先に複数の専門家が所属していれば安心です。

専門家の1人が手を離せない案件を抱えていれば、家族信託の組成も遅れてしまいます。待っている間に委託者の判断能力が認知症などで失われ、家族信託契約を締結できないリスクも生じます。

また、家族信託はいったん契約を締結すると長い期間にわたって継続する契約です。複数の専門家が所属していれば、仮に契約期間中に担当者の誰か1人が離職したとしても、カバーして対応できます。

相談先を選ぶ方法の1つに、相談内容に応じて選ぶ方法があります。

弁護士や行政書士、司法書士などが、どのような相談内容に向いているのかをチェックしてみましょう。

相続トラブルなどが想定される場合は、弁護士がおすすめです。

相続させたくない相手がいたり、特定の人に相続させたかったりする場合、あらかじめ決めておかないとトラブルになる可能性があります。

相続トラブルを避けたい場合は、家族信託を利用してあらかじめ相続する相手を決めておきましょう。

また、弁護士は法律上の紛争処理の専門家でもあるため、信託契約成立後に紛争が起きた場合にも適切に処理をしてもらえるでしょう。

相続相手を決める場合は遺言を使うパターンもあるため、どちらでも対応可能な弁護士に依頼するのが良いでしょう。

認知症による判断力の低下で、本来期待したような財産処分ができなくなることを避けるために家族信託を利用することがあります。

その際は、司法書士に家族信託を依頼することで、スムーズに手続きを進められるでしょう。

司法書士は家族信託の専門家でもありますが、認知症と関わりの深い成年後見制度の専門家でもあります。

認知症対策としての家族信託においては、司法書士が最適だといえるでしょう。

家族信託では、自身が亡くなった後に相続税が発生することがあります。

相続税の額が大きくなってしまう可能性がある場合、相続税を減らしたいと考えるでしょう。

家族信託に詳しい税理士に依頼すれば、相続対策を考えながら家族信託を進められるでしょう。

それぞれの士業や民間企業は、対応できる範囲や費用が異なるため、対応できる範囲が狭く、費用が高い専門家には依頼すべきではないと考えるかもしれません。

しかし、家族信託は専門性が高い分野・内容を多く扱い、それらが後々重要な問題となる場合もあります。安易に専門でない分野の方に任せるのは控えたほうが良いでしょう。

費用が高くても専門性があり、知識が豊富な士業や民間企業に任せることをおすすめします。

家族信託をご検討中の方へ

認知症による資産凍結問題は1人で悩んでも問題は解決しません。わからないことは家族信託のプロに無料で相談してみませんか?

家族信託コーディネーターが、ご家族に寄り添い、真心を込めて丁寧にご対応します。お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたします。

お気軽にまずは無料相談をご活用ください。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

費用を抑えて家族信託の相談をしたい方に向けて、無料相談窓口を紹介します。

ただし、家族信託に詳しい専門家は、まだまだ少ないのが現状です。

無料相談利用の際は、どの程度家族信託の経験があるか、担当に確認してみることをおすすめします。

市区町村の相談会を利用すると、費用を抑えられます。市区町村は、定期的に無料法律相談の機会を設けています。

弁護士や司法書士、行政書士などの専門家と直接相談できるため、市区町村の相談会は貴重です。

無料相談会の日程や開催日は、市区町村の公式サイトや窓口で確認できます。気になる方はチェックしましょう。

ただし、担当となる専門家は必ずしも、家族信託に詳しいとは限りません。また、面談時間や相談回数にも制限があるため、事前のチェックが必要です。

法テラスでも、法律の無料相談を受けられます。無料相談希望の方は、法テラスを検討してみても良いでしょう。

法テラスには、無料相談のみならず立替払いの制度もあります。手元にまとまったお金がなくても、法律手続きを依頼できる点で、法テラスは優れています。

ただし、立替払いは誰でも利用できるわけではありません。立替払いの利用には、収入要件と資産要件をクリアする必要があります。保有資産が多めの方は、立替払いの利用にそぐわないでしょう。

また、法テラスの無料相談は事前の予約が必要です。すぐさま相談を受けられるわけではありません。

下記の4つが家族信託を専門家に依頼した場合の費用の内訳です。

各種費用は信託財産の規模によっても違うため、依頼先に見積書を依頼するようにしましょう。

コンサルティング料は信託財産の評価額によって決まるのが原則です。信託財産の評価額が高ければ、それに伴いコンサルティング料も高くなります。

相談を含めたコンサルティング料の目安としては、約30万円~80万円が相場といわれています。

信託財産の評価額に応じたコンサルティング料の費用相場は下表のとおりです。

| 信託財産の評価額 | 費用相場 |

|---|---|

| 1億円以下 | 信託財産評価額の約1%(最低金額は約30万円) |

| 1億円超~3億円以下 | 信託財産評価額の約0.5% |

上記のコンサルティング料は統一された基準ではありません。あくまで相場としてご覧いただき、実際にかかる費用は依頼先に確認するようにしましょう。

「信託契約書」という契約書の作成が必要です。信託契約書の作成は、1通あたり約10万円~30万円が相場とされています。

家族信託契約の組成内容によって費用も異なります。依頼するときには、家族信託契約のアフターフォローも含めて費用をしっかりと確認しておきましょう。

契約後のアフターフォローがなければ、自身で行うか新たに依頼して再度費用の確認をしなければならないためです。

一般的な売買契約などと違って、家族信託契約は案件により複雑になりやすいため、契約内容を事前に明確にしておく必要があります。

信託契約書は、信頼性を高めるために契約内容を公正証書化するのが原則です。後になって、万一信託契約書の内容に不平を訴える家族が契約の無効を主張しても、家族間の紛争トラブルが起きにくくなります。

公正証書の作成にかかる費用相場は次のとおりです。

| 公正証書を専門家へ依頼して作成 | 約10万円~15万円 |

|---|---|

| 公正証書の作成手数料 | 約3万円~10万円(※詳細は下表を参照してください) |

公正証書にしておくと、信託契約書の内容を覆すのは難しいため安心といえるでしょう。公正証書にする費用は、信託財産の価額によって異なります。2024年2月13日時点における法律行為に係る証書作成の手数料を掲載します。

| 目的の価額 | 手数料 |

|---|---|

| 100万円以下 | 5,000円 |

| 100万円を超え200万円以下 | 7,000円 |

| 200万円を超え500万円以下 | 11,000円 |

| 500万円を超え1,000万円以下 | 17,000円 |

| 1,000万円を超え3,000万円以下 | 23,000円 |

| 3,000万円を超え5,000万円以下 | 29,000円 |

| 5,000万円を超え1億円以下 | 43,000円 |

| 1億円を超え3億円以下 | 4万3,000円に超過額5,000万円までごとに1万3,000円を加算した額 |

| 3億円を超え10億円以下 | 9万5,000円に超過額5,000万円までごとに1万1,000円を加算した額 |

| 10億円を超える場合 | 24万9,000円に超過額5,000万円までごとに8,000円を加算した額 |

引用元:法律行為に関する証書作成の基本手数料(日本公証人連合会ホームページ)

家族信託において不動産を信託財産とするのであれば、所有権移転登記と信託登記が必要です。

2024年2月13日時点では、家族信託を設定する際の登記手続きには下表の費用がかかります。

| 登録免許税の所有権移転分 | 信託設定時は非課税 |

|---|---|

| 登録免許税の信託分:土地 | 固定資産税評価額の3/1,000 |

| 登録免許税の信託分:建物 | 固定資産税評価額の4/1,000 |

| 不動産登記に必要な添付書類の手数料 | 戸籍謄本などの実費分 |

| 専門家に信託登記を依頼した場合の報酬 | 相場目安は約10万円~15万円 |

登録免許税の税率は本来の税率でなく、軽減措置による税率が延長されている点に注意が必要です。不動産登記にあたっては事前に確認しましょう。

先ほど紹介した専門家に依頼する際、それぞれの専門家の業務範囲と費用感をチェックしておきましょう。

| 業務範囲 | 費用 | |

|---|---|---|

| 弁護士 | 信託契約書の作成 不動産登記 信託監督人 | 60万円〜 ※信託財産の評価額の1%程度のことが多い |

| 司法書士 | 信託契約書の作成 不動産登記 信託監督人 | 40万円〜 ※信託財産の評価額の1%程度のことが多い |

| 行政書士 | 信託契約書の作成 信託監督人 | 40万円〜 ※信託財産の評価額の1%程度のことが多い |

| 税理士 | 相続対策 信託監督人 | 40万円〜 ※信託財産の評価額の1%程度のことが多い |

| 弁護士や司法書士と連携している民間企業 | 信託契約書の作成 不動産登記 信託監督人 ※信託契約書の作成と登記手続きについては専門家に依頼する必要があります | 5〜40万円 ※報酬形態は企業により異なります。 |

なお、費用に関してはあくまで目安であり、実際にかかる費用は専門家や依頼する業務の範囲によってばらつきがあります。依頼先を決める際は、必ずそれぞれの専門家に確認してください。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

ここでは、実際に家族信託を依頼してから手続きを行うまでの流れを解説します。

一般的には以下のような流れで進められます。

1つずつ詳しい内容を確認していきます。

今まで解説した内容を参考に、弁護士、司法書士、行政書士など、どこに頼むかを決めます。

中には初回無料で相談できる場合もあるので、実際に話を聞きに行って決めるのがおすすめです。話の内容や実績などを考慮した上で依頼先を決めましょう。

依頼先が決まると、家族信託の設計を行います。基本的には、依頼先の専門家が家族構成や財産状況に応じて、家族信託の設計を行う場合が多いです。

その際、スケジュールや費用などのプランが複数提示されることが多いです。最も適した条件・プランを選びましょう。

選択したプランに沿って、専門家が信託契約書の案を作成します。

信託契約書の内容が決定すると、公証役場に一緒に行き、そこで公正証書を作成することになります。

体調が悪いなど公証役場に行けない場合は、委任状により代理人に依頼したり、公証人が自宅・入院先などに出向いてくれることもあるので、確認してください。

信託財産に不動産がある場合、登記手続きを行うために法務局に行く必要があります。

司法書士などに依頼している場合は、代理で手続きを行ってもらえる場合がほとんどです。

信託財産は、個人の財産と分けて管理することが義務付けられています。そのため、家族信託専用の口座を開設する必要があります。

しかし、どの銀行でも家族信託専用の口座が作れるわけではありません。

専用口座を作成する必要があり、手続きができる銀行が限られています。

どの銀行が家族信託専用口座の開設に対応しているかは、家族信託の経験が豊富な専門家に相談してください。

家族信託を専門家に依頼する場合には、手続きをスムーズに進めるために信託目的と委託者の財産を明らかにしておく必要があります。

以下で詳しく解説します。

家族信託を専門家に依頼する前に、委託者が信託する理由と信頼できる家族のうちの誰を受託者にするのかなど、信託の目的を明確化しておくことが大切です。

委託者の判断能力が失われた後にどのような介護を望むのかや、委託者の財産をどのように管理・運用・処分して欲しいのかを決めておかなければなりません。

また、孫などの2世代先までの財産の承継を考えているのかも明確にしておきましょう。

十分な理解のないまま家族信託を行うと、家族間でトラブルになってしまう可能性もあります。

何を目的とした家族信託なのかが決まっていなければ十分な効果が期待できないため、家族信託の目的を明確にしておきましょう。

信託目的が定まれば、誰を受託者にしたら良いかも考えなければなりません。専門家に依頼する前に「どの財産を誰にいつ信託するか」を決めておく必要があります。

同居して気心の知れた信頼できる子どもが受託者なら問題ありませんが、長い間連絡が取れずに親戚だという理由で受託者を決めるには十分に検討しなければなりません。

受託者は委託者の大切な財産の運用管理にあたる重責を担います。委託者本人が十分な判断能力を有している間は意見することもできますが、認知症などで判断能力が失われると受託者に財産を任せることになります。

家族信託を専門家に依頼する前には、本当に信頼できる人物かを見定めた上で受託者を選びましょう。

信託の目的が明確化したら、委託者の財産の把握を行いましょう。

財産を把握するためには、預貯金などの金銭、自宅や所有するマンションなどの収益不動産、保有している株式や投資信託などを洗い出さなければなりません。

主な財産の把握は下記の資料により確認することができます。

| 財産の種類 | 財産を確認する資料 |

|---|---|

| 預貯金 | 預金通帳や預金証書 |

| 不動産 | 固定資産税の納税通知書や登記事項証明書 |

| 株式、投資信託 | 売買時の取引報告書や残高状況報告書 |

| 生命保険 | 保険証券や生命保険料控除証明書など保険会社からのお知らせ書類 |

なお、家族信託では、年金や農地は信託の対象外です。

財産を把握した上で専門家に依頼すれば、スピーディーに家族信託の組成が進み、財産調査にかかる費用なども不要になります。

家族信託に関するパンフレットを無料で配布しているところもあるので、専門家に依頼する前に1度目を通しておくと良いでしょう。

せっかく家族信託を設定したのに、コミュニケーション不足が原因で親族間トラブルになってしまう方も中にはいるでしょう。家族信託に限らず、親族間のコミュニケーションは欠かせないものであり、相続財産などがからんでいれば今まで以上の話し合いが必要です。

専門家や信頼できる民間企業に家族信託の相談をした後には、相続権のある親族にも出席を求めた上で親族会議を行いましょう。

家族信託は、委託者と受託者の同意によって契約の締結が可能です。ただし、契約当事者だけが内容を理解していても、他の親族から見ると相続権のある財産を勝手に運用・管理されているのではないかと疑念を持たれてしまうケースもあります。

後になって親族間のトラブルにならないために、家族信託の相談後には親族会議を行うことが大切です。これは家族信託を成功させるための最初のステップといえるでしょう。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

家族信託は自分で行うこともできます。必ずしも専門家を介す必要はありません。

しかし、専門家の手を借りない家族信託には、デメリットもあります。

専門家を介さず家族信託を行うメリットは、費用を安く抑えられる点です。

印紙税や登録免許税などの実費は負担する必要がありますが、専門家への報酬は不要になります。

専門家に支払う報酬は、信託する財産の0.5~1%が相場です。財産の金額が多いほど報酬も高額になるため、自分で手続きを行った場合のメリットは大きくなるでしょう。

ただし、信託財産が多額になると、手続きも複雑になるため注意が必要です。

専門家を介さない家族信託には、様々なデメリットが付きまといます。

家族信託は複雑な手続きです。一般の方にとって、家族信託の仕組みを理解するのは大変ですし、契約書の作成にも時間がかかります。

仮に自力で家族信託手続きを完了させたとしても、内容が不十分であれば、後々トラブルに繋がります。家族信託がきっかけで相続争いが起きたり、思わぬ税金が課されたりする危険もあるでしょう。

手続きを完了させた時点では問題がないようにみえても、遺産分割時など時間が経過してはじめて欠陥が明るみになることもあります。

質のともなわない家族信託の設計は、かえってマイナスになります。専門家を介さない家族信託には、複数のデメリットが含まれるため注意が必要です。

ここまで、家族信託をどこに依頼するのかについて、内容を解説しました。

家族信託の依頼に関するよくある質問を紹介します。

通常、2〜3カ月ほどかかります。プランを決め、それに伴って各種書類の作成や手続きを行うなど、やるべきことは数多くあります。また、親族の納得を得る期間も必要です。

そのため、短期間では終わらず、2〜3カ月ほどかかるでしょう。

法律上、財産を委託する人(委託者)と委託される人(受託者)の同意さえあれば、家族信託契約は締結可能です。

委託者と受託者以外の家族の承諾は不要です。

本人(委託者)の財産を息子(受託者)に管理させ、財産から生じる利益を孫(受益者)が受け取る場合、契約締結に必要なのは、本人と息子の同意のみとなります。

しかし、将来のトラブルを避けるためには、事前の協議があったほうが望ましいです。

家族全員の共通理解がないまま家族信託を設計してしまうと、相続トラブルの原因になりかねません。

家族信託の契約当事者にならない家族であっても、契約内容について事前に話しておくほうが良いでしょう。

家族信託手続きでは、専門家の支払う費用の他にもお金がかかります。

具体的に発生する費用は、次のとおりです。

信託契約書を公正証書で作成する場合、公証役場に支払う手数料が発生します。

公証役場に支払う手数料は、信託財産の価格に応じて決まり、数万円~数十万円が相場です。

信託財産に不動産が含まれる家族信託は、不動産登記手続きが必要になります。

不動産登記手続きでは、固定資産税評価額の0.4%を、登録免許税として納めます。

高額な信託財産を含む家族信託は、費用が高くなりがちなため、注意しましょう。

家族信託が必要ないのは下記のようなケースです。

財産が少なければ、家族信託にかかる費用の方が高くついてしまいます。

また、家族や親族間の仲が悪く信頼できる親族がいない場合、誰か1人に財産を受託させることで親族間にトラブルが発生する可能性が高くなります。

家族信託のデメリットの主なものは、以下の3つです。

専門家に依頼しサポートを受けるためには、専門家への報酬や信託不動産の登記費用などが発生してしまいます。

トラブル発生時の答えが出ていない点もあります。専門家に依頼し、最新の判例などを参考にしながら進めなければならない部分があるでしょう。

家族信託は財産管理に関する契約のため、受益者の介護や日常の暮らしに関わる契約まではカバーできません。

介護施設から介護に関する契約を求められた場合には、身上保護の権限のある任意後見制度の併用も視野に入れる必要があります。

本記事では家族信託をどこに頼むのが適切かをはじめ、専門家に依頼した場合の特徴と費用について解説しました。

相続トラブルが想定される場合の家族信託は弁護士に依頼したほうが良いことや、認知症対策としての家族信託には司法書士が適任であることも紹介しました。

また、家族信託の組成を専門とした民間企業もあります。家族信託コーディネーターや家族信託専門士などが、家族信託に精通した複数の専門家と連携しているためおすすめです。

ファミトラでは、家族信託のスペシャリストが家族信託の無料相談を受け付けています。

家族信託についての質問や疑問点があれば無料でお答えいたします。ぜひお気軽にお問い合わせください。

これを読めば「家族信託」のことが丸わかり

全てがわかる1冊を無料プレゼント中!

家族信託の仕組みや実際にご利用いただいた活用事例・よくあるご質問のほか、老後のお金の不安チェックリストなどをまとめたファミトラガイドブックを無料プレゼント中!

これを読めば「家族信託」のことが

丸わかり!全てがわかる1冊を

無料プレゼント中!

PDF形式なのでお手持ちのスマートフォンやパソコンで読める。「家族信託」をまとめたファミトラガイドブックです!

化粧品メーカーにて代理店営業、CS、チーフを担当。

教育福祉系ベンチャーにて社長室広報、マネージャーとして障害者就労移行支援事業、発達障がい児の学習塾の開発、教育福祉の関係機関連携に従事。

その後、独立し、5年間美容サロン経営に従事、埼玉県にて3店舗を展開。

7年間母親と二人で重度認知症の祖母を自宅介護した経験と、障害者福祉、発達障がい児の教育事業の経験から、 様々な制度の比較をお手伝いし、ご家族の安心な老後を支える家族信託コーディネーターとして邁進。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。