1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

家族信託は自分で行うことも認められています。しかし、家族信託の設計や仕組みは複雑です。1年ルールや税金への影響にまで気を配りつつ、目的の設定や契約書の作成を行わなければなりません。

また、家族信託にはデメリットもあり、導入の仕方を間違えるとかえって悪い結果を招いてしまいます。

この記事では、家族信託を自分で進めたい方に向けて、手続きの流れや必要な書類などを紹介します。自分で家族信託を進める場合のメリットや注意点が気になる方は、ぜひ参考にしてみてください。

田中 総

(たなか そう)

2010年、東証一部上場の不動産会社に新卒で入社し、10年以上に渡り法人営業・財務・経営企画・アセットマネジメント等の様々な業務に従事。

法人営業では遊休不動産の有効活用提案業務を担当。

経営企画では、新規事業の推進担当として、法人の立ち上げ、株主間調整、黒字化フォローの他、パートナー企業に出向して関係構築などの業務も経験。

司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。

田中 総

家族信託コーディネーター/宅地建物取引士/不動産証券化協会認定マスター

東証一部上場のヒューリック株式会社 入社オフィスビルの開発、財務、法人営業、アセットマネジメント、新規事業推進、経営企画に従事。2021年、株式会社ファミトラ入社。面談実績50件以上。首都圏だけでなく全国のお客様の面談を対応。

家族信託の手続きを自分で行うときの流れは次の通りです。

上記の流れに沿って進めるのが、家族信託の一般的な手順です。

まず最初に、家族信託の内容を決めます。

家族信託の内容は、次の項目に分けて考えると分かりやすいでしょう。

家族信託の内容は、なるべく家族と相談の上で進めることが大切です。

家族への相談なしで進めてしまうと、家族から不信感を招き、トラブルにつながる可能性があります。

家族信託の目的は事案ごとによって異なりますが、一般的には次の目的が定められるケースが多く見られます。

家族信託を組む際は、目的を明確にすることが大切です。

場合によっては家族信託を組まなくても、より低いコストで目的を達成できる場合もあり、成年後見制度など他の制度のほうが好ましい場合もあります。

家族信託で信託に含められる財産には、特別な制限がありません。財産的価値のあるものであれば、原則として信託対象に含めることが可能です。

ここでは、信託財産に含められる機会が多い財産を紹介します。

なお、農地に関しては、実務上、信託財産に含めるのは難しいとされています。また、上場企業の株式は証券会社が家族信託に対応している必要があります。

目的が決まったら、誰がどのような形で家族信託に携わるか、役割について決めましょう。

最低限、決定しなければならないのは委託者と受託者です。

家族信託契約は、委託者と受託者の契約によって成立するからです。

また、委託者と利益を受け取る者が異なる場合は、受益者も決めておく必要があります。

例えば、教育資金として孫にお金を渡し、孫の親にお金の管理をさせる場合は、孫が受益者です。

なお、受益者が未成年や障害者の場合、受益者に適切な行動が期待できない場合もあります。

その場合は、受益者代理人や信託監督人の設置により、受託者の怠慢を防げます。

最後に、家族信託の期間についても定めておく必要があります。

原則、期間の定め方に特に決まりはありません。

「受益者が死亡するまで」「受益者が18歳になるまで」といった定め方もできます。

最適な信託期間は、家族信託の目的によっても変わります。

家族信託の内容が決まったら、契約書を作成しましょう。

契約書の書き方については、特に決まりはありません。

家族信託の目的が果たされるよう、家族信託の内容を書類に落とし込む必要があります。

契約書作成に当たっては、具体性が重要です。曖昧な定め方をしてしまうと、後でトラブルになるかもしれません。

例えば、受託者に不動産売却の権限を与える場合、処分権限がある旨を契約書に明記しておく必要があります。

受託者ができる行為を明確にしておかないと、家族信託の目的が達成されなかったり、受託者の越権行為を招いてしまったりと、家族信託の失敗につながりやすい傾向があります。

なお、家族信託の契約書は公正証書化するのが一般的です。

手数料がかかりますが、その後の口座開設に役立つので、なるべく契約書は公正証書化しましょう。

契約内容が決まり契約書の作成を終えたら、信託財産の名義を変更しましょう。

不動産を信託財産に含めた場合は、不動産の名義変更登記が必要です。

不動産登記は司法書士に依頼するのが一般的ですが、自分で登記申請をすることも可能です。

不動産登記については、法務局からアドバイスを得られる場合もあります。

不動産の名義変更で不明な点があった場合、法務局に質問してみると回答が得られるかもしれません。

預貯金を信託財産に含めた場合は、預貯金に関する手続きも必要になります。信託対象となった預金は、新たに専用の信託口口座を開設して管理するのが一般的です。

金融機関によって必要書類が異なるため、口座開設に当たっては事前の確認が求められます。

家族信託で必要となる書類は事案によって異なります。

参考までに、不動産を信託財産に含めた場合の必要最低限度の書類を紹介します。

家族信託は、検討開始から実際にスタートするまでに、早ければ2週間、長ければ半年ほどかかることがあります。この期間に差がある理由は、信託財産の内容や家族構成、手続きの複雑さによって異なるためです。

たとえば、信託財産が金銭のみの場合は比較的短期間で開始できることが多く、約2週間から2カ月が目安です。一方で、不動産が含まれると名義変更などの手続きが加わるため約2カ月、ローンが残っている不動産を含む場合はさらに時間を要し、3~4カ月程度かかることがあります。

また、家族に海外在住者や所在不明者がいる場合、連絡や書類手配に時間がかかることもあります。

家族信託の手続きにかかる期間は、状況や手続きの内容によって異なりますが、一般的には1ヶ月から3ヶ月程度が目安です。信託契約の内容を決定し、必要な書類を整えた後、公正証書作成や登記手続きが完了するまでに時間を要します。

複雑な信託内容や、専門家の関与が必要な場合はさらに長くかかることがあります。信託設計の段階からスムーズに進めるためには、事前に専門家に相談することをお勧めします。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

家族信託は、認知症対策に役立つ財産管理方法です。

家族信託により、特定の家族に財産を管理する権限を与えることで、財産の引き継ぎが円滑に進みます。

例えば、父親の認知症が進行したとします。このとき口座が凍結される場合がありますが、口座からお金を引き出せなくなると、介護費などの捻出が困難になる可能性が高いでしょう。

この点、家族信託を組み家族に預貯金の管理権限を与えておけば、認知症の影響を受けずに父親の預貯金の有効活用ができます。

家族信託は、委託者と受託者の契約で成立します。

高齢の父親が預貯金の管理を長男に任せる場合は、父親が委託者、長男が受託者です。

家族信託契約は、専門家に頼らず自分で実行することも可能です。それを禁ずる法律や決まりはありません。

家族信託の手続きを自分で行うメリットは、次の通りです。

費用を安く抑えたかったり、プライベートな情報の提供に抵抗を感じたりする場合は、自分で手続きをするという選択肢も取れます。

家族信託を自分で行うメリットは、費用を抑えられる点です。

弁護士や司法書士などの専門家に依頼すると、数十万単位の報酬が発生します。信託財産の規模によっては100万円を超えるケースも珍しくありません。

この点、自分で家族信託を組むと、専門家に支払う報酬が不要となるため、費用の負担はかなり抑えられます。

もっとも、自分で家族信託の手続きを済ませたからといって、全くお金がかからないわけではありません。

公正証書の作成や不動産登記の名義変更を行った際は、手数料や税金などの実費手数料が必要です。

秘密保持の観点からも、家族信託を自分で行うことには一定のメリットがあります。

専門家に家族信託の手続きを依頼すると、家族の内情を必然的に打ち明ける結果になるからです。

弁護士や司法書士などの国家資格者には守秘義務が課せられています。それゆえ、専門家に依頼したとしても、情報が漏えいするリスクは極めて低いといえます。

しかし、情報が漏えいされないとしても、第三者にプライベートな情報を提供する行為そのものに心理的抵抗を感じる方も少なくありません。

その場合は、自分で家族信託の手続きをすることが現実的な解決手段になります。

家族信託を自分で行うデメリットを紹介します。

ここで紹介するデメリットは次の通りです。

家族信託を自分で行うと、親族間のトラブルにつながる可能性があります。

家族信託は気を付けるべきポイントが複数あり、注意点を見落とすと、思わぬ結果を招くこともあるからです。

例えば、受託者の任務懈怠(にんむけたい)が考えられます。

家族信託は、受託者の誠実な実務の遂行によって成り立ちます。受託者が怠慢になってしまうと、家族信託は機能しません。

信託監督人を設置するなど、設計の段階で予防策を施しておけば、トラブルを回避できる可能性は高くなります。

しかし、家族信託契約は複雑な制度設計となっているため、将来のトラブルを見据えて家族信託を組む作業は、一般の方には難しいかもしれません。

書類の不備に気付きにくいという点も、家族信託を自分で行うデメリットの1つとして考えられます。

家族信託で準備しなければならない書類は膨大で、かつ難しい専門用語が多用されます。

しかし、契約書の作成においては、文言が1つ抜けただけでも結果が大きく異なることも珍しくありません。それゆえ、書類の作成は慎重に行う必要があり、法律専門家はこの点をよく理解しています。

しかし、一般の方にとって契約書類をチェックする作業はハードルが高いといえるでしょう。必要な文言が抜けてしまったり、削除するべき文言が入ってしまったりといったミスを犯してしまいがちです。

家族信託における、受託者の任務は思いのほか複雑です。

しかも、受託者には分別管理義務や報告義務も課されるため、経験のない受託者は戸惑う可能性が高いでしょう。

帳簿書類や財産目録の作成、税務署に提出する書類など、受託者は必要書類も作成しなければいけません。

慣れてくると一般の方でも対応可能かもしれませんが、最初はつまずく可能性が高いといえます。

受託者に就任して1年目は、専門家からのアドバイスがないと挫折してしまう恐れがあるでしょう。

家族信託は契約書を作成して終わりではなく、信託契約が終了するまで続きます。

家族信託を自分で実行する場合は、契約書作成のみならず、契約書作成後の信託実務も考慮しましょう。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

家族信託を自分で行う際には、さまざまなリスクが存在します。

主なリスクは次の通りです。

家族信託には注意点も多く、ポイントを見落とすと、失敗に終わる可能性が高くなります。

家族信託をする際は、1年ルールに注意する必要があります。

1年ルールとは「受託者=受益者」の状態が1年間続いた場合、信託が自動的に終了するというルールです(信託法163条2号)。

例えば、委託者が父で受託者が長男(唯一の相続人)の場合、父が亡くなると長男が受益者としての地位を相続し、そのまま1年が経過すると家族信託は終了します。

このルールを知らず、目的が達成されないまま家族信託が終了してしまうケースもあります。

なお、1年以内に受益権を他者に譲渡するなどの対策を取れば、問題の解消は可能です。

1年ルールはあくまで一例です。

家族信託には、このように注意すべきルールが複数あり、ルールを熟知した上で家族信託を組む作業は、一般の方には難しいかもしれません。

家族信託の手続きを自分で行う際、ネットの情報を参考にする方も多いのではないでしょうか。

しかし、ネットの情報には誤りが含まれている可能性もあります。

ネットでダウンロードしたひな形をそのまま使う行為にもリスクがあります。

ひな形を活用するに当たっては、状況に応じて適切な変更を加えなければなりません。

さらに、ネットでは家族信託のメリットが強調されているあまり、デメリットが見落とされがちです。

この点、専門家に相談した場合、家族信託のデメリットや他の制度との比較検討を踏まえてのアドバイスが得られます。

家族信託が影響して、新たな経済的負担が発生する恐れがあります。

例えば、以下の税金が発生する可能性があります。

課税に与える影響を無視した家族信託は、思わぬ負担を招き、経済的な損失を被るかもしれません。

しかし、一般の方が、税金面も考慮しつつ家族信託を組むのは難易度が高いといえます。

この点、家族信託に詳しい弁護士や司法書士であれば、税理士と連携を取っている場合も多く、課税への影響も考慮しつつ手続きを進めてもらえます。

税金の負担を考えた結果、家族信託をあえて回避する選択も可能です。

家族信託を専門家に依頼すると、以下のメリットがあります。

専門家は1年ルールなどの注意点も熟知しており、家族信託で気を付けるべき点を理解しています。

それゆえ、家族信託のデメリットを踏まえた上で、家族信託以外の選択肢も提案してくれるでしょう。

また、不動産や税務などを含めた総合的な視点での手続きも実現可能です。

報酬は発生しますが、家族信託の設計の複雑さや失敗のリスクを考えた場合、専門家に依頼するメリットは多いのではないでしょうか。

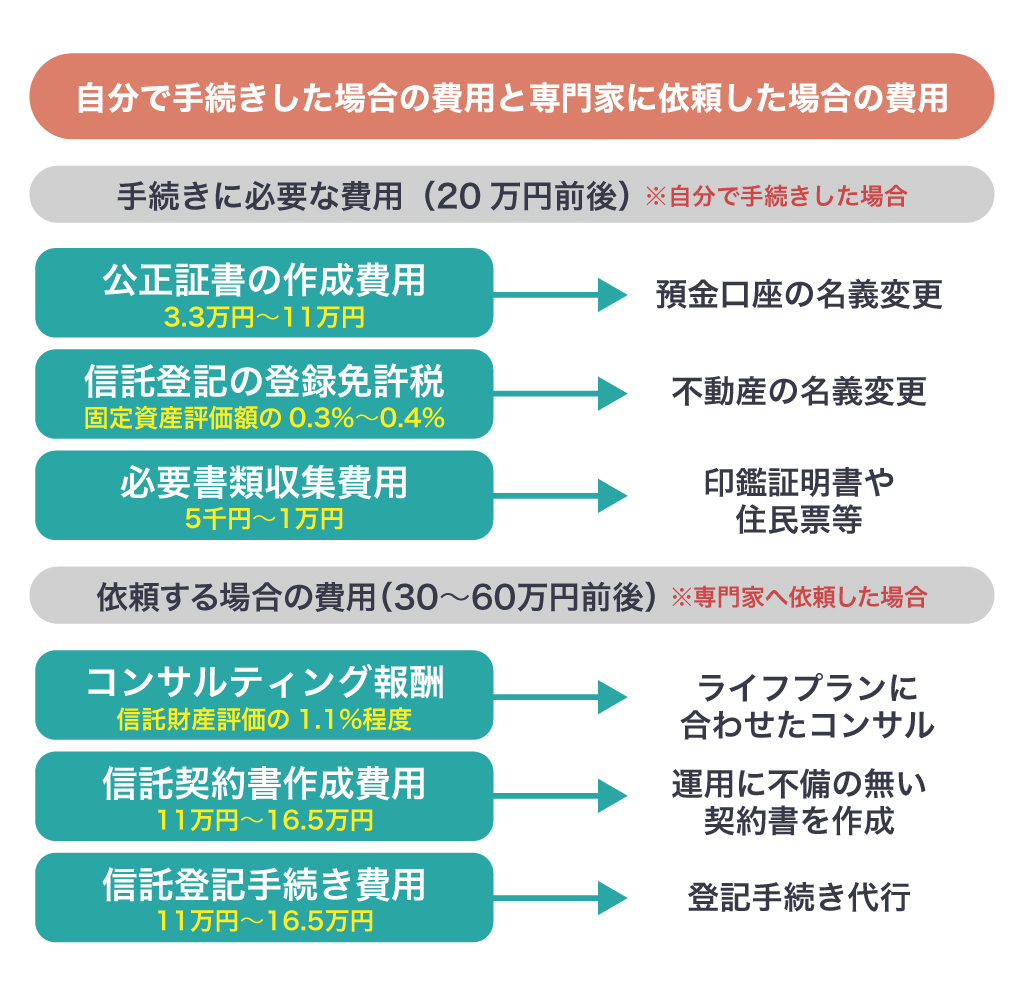

家族信託の手続きにかかる費用を解説します。

専門家に依頼するかしないかにかかわらずかかる費用は次の通りです。

上記に加え、専門家に依頼する場合は相談料や着手金、成功報酬が発生します。

家族信託を専門家に依頼する場合、上記の費用が一般的に発生します。例えば、土地5,000万円、建物1,000万円、現金1億円を信託する場合、総費用は約162万円となります。

信託財産の規模や事務処理の難易度によっても異なりますが、専門家に支払う報酬は30万〜100万円が相場とされています。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

家族信託は、専門家に依頼せず自分で行うことも認められていますが、その設計や仕組みは複雑です。

1年ルールや税金への影響にまで気を配りつつ、家族信託契約書の作成を行うのは、一般の方にはハードルが高いといえるでしょう。

また、家族信託にはデメリットもあるため、家族信託を組めば必ず良い結果が得られるというものでもありません。

ファミトラでは、家族信託の無料相談を受け付けています。

家族信託のみならず、成年後見制度や遺言など、他の制度との比較検討を加えながらアドバイスすることも可能です。

家族信託に興味のある方は、ぜひファミトラまでご相談ください。

これを読めば「家族信託」のことが丸わかり

全てがわかる1冊を無料プレゼント中!

家族信託の仕組みや実際にご利用いただいた活用事例・よくあるご質問のほか、老後のお金の不安チェックリストなどをまとめたファミトラガイドブックを無料プレゼント中!

これを読めば「家族信託」のことが

丸わかり!全てがわかる1冊を

無料プレゼント中!

PDF形式なのでお手持ちのスマートフォンやパソコンで読める。「家族信託」をまとめたファミトラガイドブックです!

東証一部上場の企業で10年以上に渡り法人営業・財務・経営企画等の様々な業務に従事。司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。お客様からの相談対応や家族信託の組成支援の他、信託監督人として契約後の信託財産管理のサポートを担当。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。