1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

活用事例やよくある質問、家族信託の仕組みなどをまとめたファミトラガイドブックがお手持ちのスマホやパソコンで閲覧できます!

活用事例やよくある質問、家族信託の仕組みなどをわかりやすく約30ページにまとめたファミトラガイドブック(デジタル版)がお手持ちのスマホやパソコンで閲覧できます!

日本はすでに超高齢社会となり、認知症を発症する人の数も増加傾向にあります。

認知症発症により起こる最も困ることは、銀行口座やその他の金融資産の凍結です。

この記事では、資産凍結によっておこるトラブルについて解説します。

さらに、資産凍結の予防方法と、資産凍結されてしまったときの対処法も解説するので最後までお読みください。

認知症になると資産が凍結される理由は、認知症になってしまった本人の資産を保護する必要があるからです。

認知症になってしまうと、判断能力が低下するため詐欺の被害に遭う確率や不要な契約を結んでしまうリスクが高くなります。

また、認知症になってしまった本人の口座から家族が預貯金を引き出し、使い込んでしまう可能性もあります。

このように、本人もしくは家族が使い込むことを懸念して、認知症になると金融機関が資産を凍結するのです。

認知症になると凍結される資産については大きく分けて、①銀行などの預貯金口座、②預貯金口座以外の金融資産の2つがあります。

以下詳しく解説します。

銀行は口座名義人が認知症であることを知ると、その口座を凍結します。

口座が凍結されると本人や家族は、預金の出し入れや解約ができません。

名義人の生活費や介護費用として、口座の預金は使えなくなります。

認知症によって口座が凍結される金融機関は以下のとおりです。

口座も、普通預金口座、定期預金口座など全ての口座が凍結されます。

認知症になって凍結される金融資産は預貯金口座だけではありません。

以下の金融不動産の取引も制限されます。

①②は後に詳しく解説するので、ここでは③を詳しく説明します。

認知症になると本人による意思表示ができなくなるため、不動産の売買、賃貸借の契約ができなくなります。

不動産の売買や賃貸借などの契約をするには、成年後見制度を利用して、成年後見人に代わりに契約してもらわなければなりません。

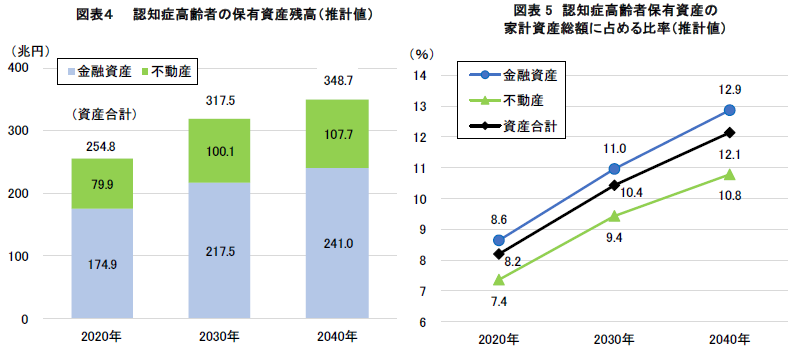

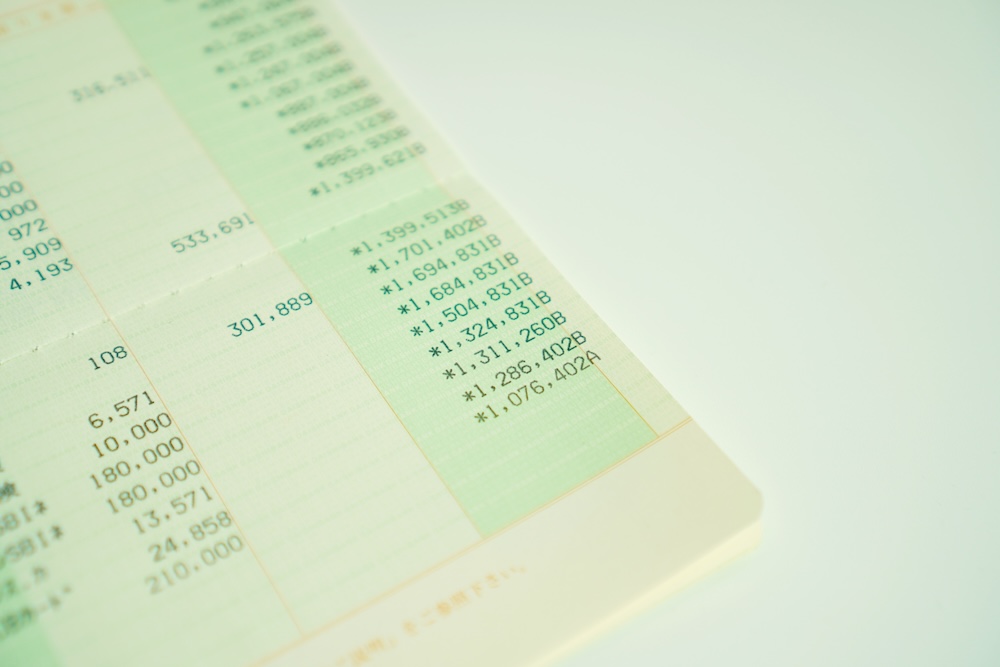

2020年、認知症の高齢者の資産は、金融資産が約175兆円、不動産が約80兆円で合計約255兆円となります。

これは、日本の家庭が保有する総資産額の約8%強に当たります。

10年後の2030年には、金融資産が約218兆円、不動産が約100兆円で合計318兆円、日本の家庭が保有する総資産額の約10%強になる見通しです。

さらに、20年後の2040年には、金融資産が約241兆円、不動産が約108兆円の合計349兆円、日本の家庭が保有する総資産額の約13%になると推測されます。

上記の数字は、日本はすでに超高齢社会になっており、しかも高齢者の増加は今後も続くことからの推測です。

2040年には高齢者人口は4,000万人弱になり、高齢者比率は全人口の35%になる見込みです。

画像引用:三井住友信託銀行「調査月報2022年5月号」

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

認知症の場合のみならず、死亡時にも口座は凍結します。

認知症による口座凍結と死亡時の口座凍結では、どのような違いがあるのかを解説します。

認知症による口座凍結の場合、銀行預金を保護することが目的です。

そのため、銀行窓口やATMでの預金の入出金、振込、口座解約などができないように制限されてしまいます。

一方、日常生活に必要な年金の振込みや出金、公共料金の引き落としには対応してもらえる場合が多くあります。

ただし、金融機関によって対応が異なるため、必ずしも対応してもらえるわけではない点に注意してください。

一方、死亡時の場合は預金が相続財産になるため、遺産分割協議を終えるまでは全面的に凍結されます。

そのため、認知症の場合に可能であった年金の振込みや出金、公共料金の引き落としなども一切できません。

相続財産であるため遺産分割協議をしている中、入出金できると遺産分割協議に影響が出てしまうため、一切できないのです。

このように、認知症の場合と死亡の場合の凍結とでは一部の入出金は可能であるか、完全に凍結されるかの違いがあることを理解しておきましょう。

では、資産は認知症になった途端に凍結されるのでしょうか。

ここでは、資産が凍結される時期について解説します。

1つは家族が金融機関に知らせた時が挙げられます。

金融機関は口座名義人が認知症になったと診断されたことは、当然ながら知りません。

ですから、認知症になった途端に資産が凍結されることはありません。

しかし、家族が代理で手続きなどをしている時、銀行の担当者などに認知症と診断されたことを告げると、銀行が認知症であることを把握し、資産が凍結されるのです。

では「認知症になったことを隠しておけば良いのでは?」と考える方もいるかもしれません。しかし、完全に隠し通すことはかなり難しいでしょう。

というのも、暗証番号を忘れた際など、認知症になった本人が手続きしなければならない場合があります。その際の言動で認知症が疑われてしまうケースが多いのです。

認知症かどうかにかかわらず、銀行が判断能力が低下していると判断した場合は資産が凍結されてしまう可能性があるため、注意が必要です。

認知症によって資産が凍結されると、具体的にどのような影響が生じるのでしょうか。

認知症により資産凍結された際の銀行口座などの取り扱いについて解説します。

認知症により口座が凍結されると、本人や家族が預金の引き出し、入金、振込、口座の解約をすることができなくなります。

親の生活費や介護費用を引き出せなくなるので、家族がこれらの費用を立て替えることが必要です。

2021年2月18日に全国銀行協会が発表した「金融取引の代理等に関する考え方および銀行と地方公共団体・社会福祉関係機関等との連携強化に関する考え方(公表版) 」では、意思表示ができない本人の家族が、生活費や医療費の支払いのために本人の預金を引き出しが可能であることを述べています。

しかし、認知症発症以降の預金の引き出しには成年後見制度を使うことが前提です。やむを得ない場合に、本人の診断書提出、複数の行員による面談が必要など慎重な運用となっています。

認知症により口座が凍結されると、定期預金の解約もできなくなります。

突然の入院などで大きな金額が必要であっても、定期預金の解約ができずに家族が立て替えることになります。

上述した全国銀行協会の指針も運用は限定的で、あくまでも成年後見制度の利用が基本です。

このような事態を避けるためにも、認知症発症前に以下の3つ対策を取るべきです。

1は本人に意思表示ができる間しか使えないというデメリットがあります。

2、3は本人に判断能力があるうちに契約する必要があります。

認知症により口座が凍結されると、年金受取口座の変更もできなくなります。

年金受取口座の変更には本人確認が必要になるからです。

ただし、年金の振込み自体はできるので、引き出すことのできないお金が口座に溜まっていくことになります。

「年金の振込みを家族の口座に変更すればいいのではないか?」と考える人もいるかもしれません。

しかし、年金の振込みは本人名義の口座以外認められません。

このような事態を回避するために、判断能力のあるうちに任意後見制度や家族信託の利用を検討しましょう。

認知症発症後であれば、法定後見制度を利用するほかありません。

株や証券を持っている人が認知症になると、これらの売買はできなくなります。

売買には意思能力が必要だからです。

老後の生活資金のために株や証券を運用していたのに、必要なときに売却できず塩漬けになってしまいます。

認知症発症後は、法定後見制度を利用するしかありませんが、家族が必ず法定後見人に就任できるとは限らず、弁護士・司法書士などの専門家が就任する可能性があります。

そうすると、家族が思うような運用ができなくなるかもしれません。

そのような事態を回避するために、判断能力があるうちに家族信託を利用することを利用をおすすめします。

認知症になると保険の解約や変更は難しくなります。解約や変更は意思能力が必要だからです。

保険の契約では、被保険者が事故や病気などで意思表示が困難な場合に、被保険者に代わり保険金や給付金を請求する指定代理請求人を定められることがあります。

しかし、指定代理請求人にできることは、保険金などの請求のみで解約や変更は本人しかできません。

認知症発症後に、保険の解約や変更をするには法定後見制度を利用します。

ただし、法定後見制度を利用するには、家庭裁判所への申し立てから決定まで1〜3カ月かかります。

上記に加え、不動産に関する手続きもできなくなります。

具体的には不動産の売却・修繕・賃貸契約などが挙げられます。

不動産取引では、取引の安全を鑑みて本人の意思確認が重要視されているのです。

そのため、判断能力が低下している人との契約には応じられないというケースが多くなってしまいます。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

認知症により資産凍結されると、思わぬトラブルに遭遇してしまう可能性もあります。

ここでは、認知症により資産凍結されたことで起こり得るトラブルについて解説します。

認知症になると、施設への入居をする方が多く、実家に住む人がいなくなることもあるでしょう。

しかし、すでに認知症になっている場合、不動産の売却ができないため、実家が空き家になってしまいます。

空き家になってしまうと、管理が簡単ではなくなります。場合によっては周辺に住んでいる方に迷惑がかかってしまう場合もあるため、注意が必要です。

認知症発症後は、株や証券の売買ができなくなることは前述しました。

当然、損切りもできなくなります。

入院費や介護費用を、株などの売却によって賄おうと考えているならば、他の方法でお金を捻出する必要があります。

そのような事態を避けるには以下の2つの方法が有効です。

1の方法は、配当金という金融商品のメリットが無くなってしまいます。

2の方法なら、配当金受取りのメリットを維持しながら、いざという時は売却して損切りすることも可能です。

しかし、いずれの方法も判断能力があるうちに対策をしなければなりません。

認知症になると、本人の銀行口座から預貯金の引き出しができなくなります。

そのため、親の介護費用であっても、預貯金を本人の銀行口座から引き出すことができません。

親の資産から介護費用が捻出できないと、自ら親の介護費用を負担しなければならなくなります。

遺産分割協議でも必ずしも負担分が考慮されるわけではないため、大きな負担になってしまうこともあるでしょう。

認知症による資産凍結を解除するには、法定後見制度を利用することになります。

法定後見制度とは、判断能力が低下した人の資産を、法定後見人と呼ばれる人が管理する制度です。これにより、口座が凍結された預貯金の引き出しができるようになります。

ただし、利用するには家庭裁判所への申し立てが必要になること、利用を始めるまでに3カ月ほどかかる場合があることなどの注意点があります。

そのため、法定後見制度を利用する場合は、可能な限り早めに対策をすることをおすすめします。

法定後見制度を利用すると資産凍結は解除されますが、法定後見制度の利用には以下の3つのデメリットがあります。

法定後見制度は一度始めると途中でやめることができず、本人の死亡まで続きます。

法定後見制度は本人の利益を守る制度なので、当初の目的が達成されたからといって家族が辞めることはできません。

正当な理由があり現在の法定後見人を解任しても、新たな法定後見人が選任され、法定後見制度は続きます。

法定後見制度を辞めることができるのは、本人が死亡するか判断能力が回復した場合のみです。

専門家が法定後見人になると報酬が発生し、期間が長くなるほど負担になります。

このようなデメリットがあるので、法定後見制度の利用は慎重に検討してからにしましょう。

法定後見制度が開始すると、家族は本人の資産を自由に使えなくなります。法定後見人にできるのは、本人の資産を維持・管理することだけです。

元本割れのリスクのある投資などに本人の資産を活用することはできません。なぜなら、法定後見制度の目的は、本人の資産を保護することだからです。

資産が少ない場合は問題ありませんが、多額の資産がある場合、慎重な運用によって資産を増やした方が本人の利益に資することもありえます。

この点からも、法定後見制度の利用には慎重な検討が必要になります。

法定後見人に選任されたのが家族であれば、とくに報酬を払う必要はないかもしれません。しかし、弁護士・司法書士などの専門家が選任された場合、報酬が発生します。

報酬額は家庭裁判所が決定し、1〜3万円が相場です。さらに後見監督人も選任されれば、報酬が発生します。

上述したように法定後見制度は一度開始すると、本人死亡まで続くのが通常です。高齢社会の日本では、数十年成年後見が続く可能性があります。そうなれば、報酬額も多額になります。

2021年に全国銀行協会の認知症に関する新指針が発表されました。

新指針には高齢者との間で行う金融取引や、親族などの代理人との取引に関する考え方が書かれています。

現行のルールがただちに変更されるわけではないものの、新指針に従って運用される場合があるため、指針の内容について解説します。

ただし、新指針の適用は全ての場合でなされるわけではありません。金融機関が適用するかを判断するため、場合によっては新指針とは異なる取り扱いになる可能性があることに注意してください。

預金の引き出しができなくなり、何も対策をしていなかった場合は、基本的に法定後見制度を利用します。

法定後見制度の利用はこれまでの原則通りであり、特に大きな変更があるわけではありません。

法定後見制度を利用すれば、認知症になった本人の口座から預金が引き出せるようになります。しかし、その手続きなどを不便に感じる人は少なくありません。

法定後見制度を利用したくない場合はあらかじめ対策をしておく必要があります。

先述した原則に加え、新指針では法定後見人を利用せずに預金を引き出せる場合を認めています。

ただし、法定後見人を利用せずに預金を引き出すには一定の条件が必要です。

それが以下の3つです。

それぞれの要件が具体的に何を要求しているのかを見ていきましょう。

具体的な確認方法としては、本人との面談や医師により作成された診断書、診断した医師へのヒアリングなどが挙げられます。

重要な確認であるため、本人との面談は複数の担当者で行うことが想定されています。

成年後見人を利用せずに預金を引き出す際は使用用途が決まっており、それに適合しているのかを確認する必要があるのです。

使用用途は「本人の利益に適合することが明らかである場合」に限られており、具体的には生活費や医療費、介護費などが挙げられます。

成年後見人を利用せずに預金を引き出す際は、本人と親族関係のある人が行う必要があります。

そのため、戸籍謄本の提出などを用いて本人との親族関係を証明する必要があるのです。

今まで代理人による取引については、金融機関ごとに差がありました。しかし、新指針では代理人による取引も可能になっています。

代理人による取引は、代理人届を金融機関に対して提出する方法や、財産管理契約を締結しておく方法の2種類があります。

どちらも、認知症になる前にあらかじめ提出や締結をしておくことが必要なため、早めに準備しておくことが大切です。

ただし、あくまでも指針であるため、代理人による取引の利用を認めるかどうかの最終判断は金融機関で行われます。必ず利用できるわけではない点に注意してください。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

認知症によって資産が凍結されてしまうことに対して準備できることはあるのでしょうか。

ここでは、認知症による資産凍結に備える方法を5つ解説します。

生前贈与による資産の譲渡が挙げられます。

当然ですが、認知症になってしまった際に凍結されるのは、認知症になってしまった本人の資産のみです。

そのため、認知症になる前に生前贈与により資産を譲渡しておけば、凍結される心配はありません。

ただし、生前贈与では贈与税が発生する可能性があるため、あらかじめよく検討した上で利用するかどうかの判断をすると良いでしょう。

代理人指名システムとは、一部の金融機関にて導入されている預金の引き出しに関する制度です。

代理人指名システムを利用し、あらかじめ認知症になる前に代理人を決めておくことで、認知症になってからも代理人が預金の引き出しができます。

今までは、代理人指名システムは一部の金融機関でしか利用できませんでした。しかし、新指針においては代理人指名システムの利用を認めていることを受け、利用できる金融機関が増える可能性が高いです。

ただし、代理人指名システムでは、窓口での引き出ししかできないなど制限がある点に注意が必要です。

日常生活自立支援事業も利用できます。

日常生活自立支援事業は、本人の判断能力が低下している場合に、社会福祉協議会に相談することで利用できる制度です。

具体的には日常的な金銭管理の援助や、定期的な訪問により生活変化を察知することなどのサービスを受けられます。

任意後見制度を利用することも1つの対策方法です。

任意後見制度は認知症になる前に契約を結んでおくことで、認知症になった後に、信頼できる人に財産管理や身の回りのサポートなどをしてもらうことのできる制度です。

あらかじめサポートしてもらう人を決めておけるため、信頼できる人に任せられるメリットがあります。

しかし、任意後見制度には注意点もあります。

まず、任意後見制度には法定後見制度と異なり取消権が認められていません。

判断能力が低下した本人が誤って不要な契約を結んでしまった場合でも、財産管理をする任意後見人が契約を取り消せないのです。

また、任意後見制度は認知症になった本人の死亡と同時に契約が終了します。

そのため、死後の財産管理や事務は委託できないのです。

このような点を考慮した上で、利用するかどうかを判断してみてください。

家族信託を利用するという選択肢もあります。

家族信託は、任意後見制度と似た仕組みであり、財産管理について判断能力が低下する前に、委託する人を決めておく仕組みです。

認知症の初期段階でも利用が認められる場合がありますが、症状が進行していると利用できなくなる可能性が高いため、早い段階で検討をすることが大切です。

家族信託について詳しく知りたい方は以下の記事も併せてお読みください。

家族信託は財産管理の仕組みであるため、任意後見制度のように身の回りをサポートする権利が与えられません。

例えば、施設への入居契約ができないため、任意後見制度などの他の制度を組み合わせて対応する必要があります。

家族信託契約は当事者間での合意がなされていれば利用可能です。しかし、合意に加わっていない親族がいる場合、契約が不公平だとしてトラブルになるケースもあります。

そのため、家族信託を利用する場合、あらかじめ他の親族にも了承を得ておく必要があるでしょう。

最後に、資産凍結に関するよくある質問を4つ紹介します。

親に話しづらい場合、親の性格などに応じて適切な手法を選ぶことになります。

例えば、エンディングノートを利用する方法があります。

直接言わなくても、ひと声かけてエンディングノートを置いておくだけで、エンディングノートに記述してくれるかもしれません。

他にも身近な例え話から話を切り出す方法もあります。

身近な例え話から徐々に話を進めていくことで、少しずつ心を開いてくれることもあるでしょう。

銀行では代理人カードを発行している場合もありますが、代理人カードは本人の意思確認ができる状態であることが前提で利用できるカードです。

認知症により本人の判断能力が低下してしまうと、代理人カードでの預金の引き出しも制限されます。

そのため、代理人カードを持っている場合でも安心せず、先述したような対策を事前に取っておくと良いでしょう。

口座名義人が認知症になったからといって、必ずしも銀行にすぐに知られることはありません。

銀行が名義人本人が認知症になったと知るきっかけは以下の4つです。

これらの行為によって銀行は名義人が認知症だとの疑いを持ち、本人の資産を守るために口座を凍結します。

認知症の親を子どものうち1人が引き取り、介護をし生活費や介護費用を立て替えることはよくあることです。

では、立て替えた生活費や介護費用を相続で考慮してもらえるのでしょうか。

夫婦間、親子間、兄弟間には扶養義務があります。認知症の親の生活費や介護費用は扶養義務の範囲になります。

したがって、相続のときに生活費や介護費用を寄与分で主張することは難しいでしょう。

立て替えた人は納得できないかもしれませんが、法律的には上記のとおりです。

相続時にトラブルにならないように、親が元気なうちに介護してくれる人に贈与により予め生活費や介護費用を渡しておくか、家族信託を利用しましょう。

認知症による資産トラブルを避けるために大切なことは、本人が元気なうちに対策を取ることです。

認知症発症後、資産凍結を解除するためには法定後見制度を利用するしかありませんが、法定後見制度には様々なデメリットがあります。

そこで本人に判断能力があるうちに、より柔軟な資産管理ができる家族信託を利用するのがおすすめです。

家族信託は、資産凍結への対策になるだけでなく、遺言の機能も兼ね備えています。

ファミトラでは資産凍結のトラブルや家族信託の相談も受け付けています。

資産凍結への対策や家族信託に興味のある方は、是非一度ファミトラにご相談ください。

これを読めば「家族信託」のことが丸わかり

全てがわかる1冊を無料プレゼント中!

家族信託の仕組みや実際にご利用いただいた活用事例・よくあるご質問のほか、老後のお金の不安チェックリストなどをまとめたファミトラガイドブックを無料プレゼント中!

これを読めば「家族信託」のことが

丸わかり!全てがわかる1冊を

無料プレゼント中!

PDF形式なのでお手持ちのスマートフォンやパソコンで読める。「家族信託」をまとめたファミトラガイドブックです!

化粧品メーカーにて代理店営業、CS、チーフを担当。

教育福祉系ベンチャーにて社長室広報、マネージャーとして障害者就労移行支援事業、発達障がい児の学習塾の開発、教育福祉の関係機関連携に従事。

その後、独立し、5年間美容サロン経営に従事、埼玉県にて3店舗を展開。

7年間母親と二人で重度認知症の祖母を自宅介護した経験と、障害者福祉、発達障がい児の教育事業の経験から、 様々な制度の比較をお手伝いし、ご家族の安心な老後を支える家族信託コーディネーターとして邁進。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。