1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

親が亡くなって相続財産に実家が含まれている場合、誰が相続するのかを含めてその処理には難しいものがあります。

この記事では、実家を相続した場合の処理の方法やかかる税金や節税の方法まで詳しく解説しています。

また、相続の際の注意すべき点にも言及しているので、最後までお読みください。

田中 総

(たなか そう)

2010年、東証一部上場の不動産会社に新卒で入社し、10年以上に渡り法人営業・財務・経営企画・アセットマネジメント等の様々な業務に従事。

法人営業では遊休不動産の有効活用提案業務を担当。

経営企画では、新規事業の推進担当として、法人の立ち上げ、株主間調整、黒字化フォローの他、パートナー企業に出向して関係構築などの業務も経験。

司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。

田中 総

家族信託コーディネーター/宅地建物取引士/不動産証券化協会認定マスター

東証一部上場のヒューリック株式会社 入社オフィスビルの開発、財務、法人営業、アセットマネジメント、新規事業推進、経営企画に従事。2021年、株式会社ファミトラ入社。面談実績50件以上。首都圏だけでなく全国のお客様の面談を対応。

実家を売却する場合、不動産業者に相談することをおすすめします。

資力のある業者の場合、買い取ってもらえることもありますし、仲介する場合もリフォームした方が良いか、更地にした方が良いかアドバイスがもらえます。

いずれにしても安く買いたたかれないように、自分で相場を調べることが重要です。

また、被相続人だけが住んでいた物件を相続し売却した場合、譲渡所得から3,000万円まで控除される特例制度があります。

11の要件をすべて満たす必要があるので、ハードルは高めですが検討する価値はあります。

実家を賃貸物件として活用する選択肢もあります。

賃貸に出すということは、不動産投資だということを理解してください。

相続物件が戸建ての場合、アパートやマンションとは違った投資の勉強が必要になります。

戸建ての場合、築35年。マンションの場合、築30年を超えると賃貸に出すのが難しくなります。築年数が古くなるとリフォーム代が高額になる可能性が大きいためです。

また、賃貸に出すと修繕や管理会社とのやり取りなどが発生します。

相続人がこれらの問題に対応できるかどうかも、賃貸に出せるかの判断のポイントになります。

難しいようなら、売却を検討しましょう。

被相続人が親だった場合、相続物件は相続人が育った家であることも多いです。

その場合、引き継いで相続人が住むことも選択肢の1つです。

もともと、自分も住んでいた家なので思い入れもあるでしょう。ご近所も昔からの顔見知りなので、暮らしやすいのではないでしょうか。

ただし、注意すべき点が3つあります。

相続物件が戸建ての場合、家屋を取り壊し活用することが考えられます。

立地や土地の広さに応じて、有効な活用方法を選びましょう。

考えられる活用方法は、駐車場、アパート、コンビニなどのロードサイド店舗が挙げられます。

更地にする場合、注意すべき点が2つあります。1つは、家屋を取り壊すのに費用がかかることです。一般的な戸建ての解体費用の相場は、150万円といわれています。

もう1つは、更地にしたまま放置すると固定資産税が6倍まで上がります。

更地での活用は計画的に行いましょう。

実家を相続したくない場合、相続放棄が考えられます。

しかし、必要のない財産のみを放棄することはできず、全ての財産を放棄することになることに注意が必要です。

また、マイナスの相続財産がプラスの相続財産を上回る場合、限定承認をすることが考えられます。

限定承認とは、相続人はプラス財産を限度に、マイナス財産を相続することです。

しかし、限定承認は手続きが複雑で利用者はほとんどいません。

限定承認も相続放棄も相続開始から3カ月以内に手続きをする必要があります。

この期間内に手続きをしないと、全ての財産を承継する単純承認をしたものとみなされます。

相続の開始に当たって最初にするべきことは、被相続人の遺言書の有無の確認です。

遺言書がある場合、以後の相続の処理は遺言書に従ってなされなければならないためです。

遺言書が見つかったら、遅滞なく家庭裁判所で検認の手続きをしなければなりません。

検認とは、相続人に遺言の存在と内容を知らせ、遺言の偽造・変造を防ぐことが目的です。

自筆証書遺言でも遺言書保管制度を利用している場合や、公正証書遺言の場合は、検認の必要はありません。

偽造・変造の恐れがないためです。

遺言書がない場合は、法定相続人による遺産分割協議により相続をします。

その前に相続人と相続財産を確定する必要があります。

相続人を確定するには、被相続人の出生から死亡までの戸籍謄本を集め、法定相続人を確定していきます。

相続財産には、プラス財産とマイナス財産があります。

1~3は金融機関からの請求書などから調べます。

難しいのが4で借用書などがあるか、また借り入れしていそうな知人にヒアリングします。

相続人と相続財産が確定したら相続人は各自、以下の3つのうちから相続の方法を選びます。

上述したように、2,3は相続開始があったことを知った時から3カ月以内に手続きをしないと、1を選択したとみなされます。

法定相続人と相続財産が確定したら、法定相続人全員で遺産の分配について協議します。

1人でも反対する人や協議に不参加の人がいる場合、その分割協議は無効です。

相続放棄した人は参加する必要はありません。

遺産分割協議は、相続人同士の利害がぶつかり合うことがあり、まとまるまで長期化する可能性に注意が必要です。

遺産分割協議がまとまらない場合は、家庭裁判所に遺産分割調停や遺産分割審判を申し立てることになります。

遺産分割協議がまとまったら遺産分割協議書を作成し、相続人全員で署名・捺印します。

遺産分割協議書で不動産を相続することになった人は、相続した不動産につき相続を原因とする所有権移転登記をします。

相続登記は管轄の法務局に必要書類を窓口に持参するか郵送する方法で申請します。

必要書類は以下のとおりです。

現在は、相続登記に期限はありません。

しかし、令和6年4月1日から相続登記の申請が義務化されます。

遺産分割協議が成立した日から3年以内に相続登記の申請をしなければならなくなります。

正当な理由なく申請をしなかった場合、10万円以下の過料となるので注意してください。

遺産の分割と相続登記が終わったら、相続税の申告をします。

相続財産の総額が基礎控除額を超えた場合に、相続人は相続税を申告する必要があるのです。

基礎控除額の計算方法は後述します。

相続の案件のうち、90%以上の人の相続財産総額が基礎控除額以下のため、その場合は申告が不要です。

相続税の申告が必要な場合、相続の開始があったことを知った日から10カ月目の日までに、被相続人の住所地を管轄している税務署に申告し納税しなければなりません。

提出期限に遅れると、原則として加算税及び延滞税がかかります。

実家の相続や売却で発生する税金は以下の3つです。

前述したとおり、相続財産総額が基礎控除額を超えた場合のみ、申告の必要があります。

基礎控除額の計算方法は以下のとおりです。

3,000万円 + (600万円 × 法定相続人の数) = 基礎控除額

基礎控除額 < 相続財産総額 ⇒ 相続税の申告が必要

基礎控除額 ≧ 相続財産全額 ⇒ 相続税の申告が不要

例えば、財産総額が5,000万円、法定相続人の数が3人だとします。

3,000万円 + (600万円 × 3) = 4,800万円

4,800万円 < 5,000万円 となるので、相続税の申告が必要になります。

課税対象額は、財産総額から基礎控除額を引いたものになります。

上の例の場合、5,000万円 ― 4,800万円 = 200万円 が課税対象額となります。

実際には、その他に適用できる控除があったり、相続する財産によって計算は異なります。各々の状況により異なるため、税理士などの専門家に相談することをおすすめします。

不動産を相続すると、相続による所有権移転登記を申請します。

申請の際に、取得不動産の価額により登録免許税が課せられます。

登録免許税の計算方法は以下のとおりです。

不動産の評価額の合計 × 税率0.4% = 登録免許税

評価額は固定資産税明細書に「価格」または「評価額」と記載されています。

評価額は固定資産税課税標準額とは異なることに注意してください。

課税価格は1,000円未満を切り捨てた額です。

また、登録免許税は100円未満が切り捨てとなり、計算した額が1,000円未満の場合は1,000円となります。

平成30年度の税制改革および令和4年度の税制改革により、免税措置の適用期間が令和7年3月31日まで延長されました。

免税措置が受けられるケースは以下の2つです。

相続人が不動産を売却し利益が出た場合、その利益に対して譲渡所得による所得税がかかります。

譲渡所得の計算方法は以下のとおりです。

譲渡所得 = 譲渡収入金額 ― (取得費 + 譲渡費用) ― 特別控除額

所得税 = 譲渡所得 × 税率

税率は不動産の保有期間により異なります。

不動産の売却については、以下の特例が受けられます。

自分が受けられるか、よく調べて利用しましょう。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

配偶者の税額の減税とは、被相続人の配偶者が遺産分割や遺贈により取得した遺産の額が、次の①②の金額のどちらか多い金額までは配偶者は相続税を免除される特例です。

配偶者の税額の軽減を受けるには以下の3つの条件があります。

遺産分割協議が不調で間に合わない場合は、法定相続分で相続したものとみなし相続税申告書を管轄税務署に提出し、相続税を納付する必要があります。

この時点での納付額は配偶者の税額の軽減を受けられないので大きな金額になる可能性がある点に注意してください。

遺産分割が決まった後、再度、申告の手続きをすれば配偶者の税額の軽減を受けられます。

その際、先に払った相続税との差額が返還されます。

しかし、一時でも大きな金額を納付するので、遺産分割は速やかに終わらせましょう。

小規模宅地等の特例とは、被相続人と生計を一にしていた被相続人の親族が事業用あるいは住居として使っていた土地を相続した場合、一定の要件のもとで評価額を減額する特例です。

要件は以下のとおりです。

| 利用区分 | 限度面積 | 減額割合 |

|---|---|---|

| 居住用 | 面積が330㎡(100坪)以下 | 80% |

| 特例事業用宅地 | 面積400㎡以下 | 80% |

| 貸付事業用宅地 | 200㎡以下 | 50% |

③は①②がいないこと、申告期限までその土地を所有していることなどの要件があります。

相続した土地が限度面積を超えていても、限度面積の範囲内で減額割合が適用されます。

被相続人が住んでいた家や土地を相続や遺贈により取得した場合、一定の要件のもと譲渡所得の金額から最高3,000万円の控除を受けられます。

平成28年4月1日から令和5年12月31日までの間に売った物件が対象です。

要件は以下のとおりです。

被相続人の親が1人で住んでいた家は、その後誰も居住しなければ空き家になります。

空き家をそのまま放置すると以下のリスクがあります。

もし空き家が倒壊し周りの人や物に損害を与えた場合、所有者は賠償責任を負う可能性があります。

固定資産税は住宅用地の特例の適用で、実際の固定資産税の額の1/6あるいは1/3を支払います。

倒壊の危険がある空き家とみなされると「特定空家等」に指定されると、住宅用地の特例が適用されなくなり、最大で6倍の固定資産税を払う可能性があります。

不動産は共有することが可能ですが、相続で共有にすることはおすすめしません。

なぜなら、共有不動産を売却するときに共有者全員の同意が必要になるためです。

同意が取れなくなる3つのケースを紹介します。

最近特に多く見られるのが、②のケースです。

親などが認知症になった場合、法定後見制度の利用が必要になるなど売却まで時間がかかる可能性があります。

上記のような例を防ぐ対処法として有効なのが、実家不動産を相続人の1人が相続し、かつ不公平のないように遺産を分割する現物分割と代償分割です。

また、不動産を1人が相続するわけではありませんが、遺産を公平に分配する方法として換価分割があります。

実家の不動産に農地が含まれている場合、後に以下のようなトラブルになる可能性があります。

相続人が実家の農地と離れたところで暮らしている場合など、農地の管理ができなくなります。

自分で手入れをするにしても多大な時間と労力がかかりますし、業者などに依頼するにしても金銭的負担がかかります。

相続人が誰も農業をやらない場合、農地の相続は負担でしかありません。

さらに代替わりが進むと、もはや誰の土地かもわからなくなる可能性もあります。

他に見るべき相続財産がないなら相続放棄をする、他に相続財産があるなら相続土地国庫帰属制度の利用も検討しましょう。

相続財産の総額が基礎控除額を下回る場合です。

上述したように、相続財産の総額が基礎控除額を下回る場合、相続税がかかりません。

ただし、各種控除を受けるなら、たとえ相続税が0円でも税務署に申告する必要があることに注意してください。

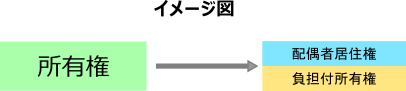

被相続人の配偶者には、配偶者居住権があるのでそのまま住み続けることができます。

配偶者居住権とは、配偶者が相続開始時に被相続人の所有していた建物に居住していた場合に、死ぬまであるいは一定期間、無償でその建物を使用・収益する権利です。

その建物の所有権を、配偶者居住権と負担付の所有権に分けてそれぞれ相続するイメージです。

所有者は配偶者居住権を登記する義務があります。

配偶者は用益に関して、用法遵守(じゅんしゅ)義務・善管注意義務・建物の修繕義務があります。また、修繕費用も配偶者が負担します。

配偶者居住権の終了原因は主に以下の4つです。

上記の原因により、配偶者居住権が消滅すると、所有者は完全な所有権を取得します。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

実家の相続をトラブルなくおこなうためには、生前から遺言書の作成や、家族間の話し合いを行っておくなど事前準備が大切です。

ファミトラでは、弁護士や司法書士など相続の専門家が無料相談を承っております。

また、ファミトラリアルティでは、相続を含めた不動産の総合サポートをおこなっております。

相続や相続不動産の活用などに興味をお持ちの方は、一度ファミトラにご相談ください。

これを読めば「家族信託」のことが丸わかり

全てがわかる1冊を無料プレゼント中!

家族信託の仕組みや実際にご利用いただいた活用事例・よくあるご質問のほか、老後のお金の不安チェックリストなどをまとめたファミトラガイドブックを無料プレゼント中!

これを読めば「家族信託」のことが

丸わかり!全てがわかる1冊を

無料プレゼント中!

PDF形式なのでお手持ちのスマートフォンやパソコンで読める。「家族信託」をまとめたファミトラガイドブックです!

東証一部上場の企業で10年以上に渡り法人営業・財務・経営企画等の様々な業務に従事。司法書士資格を取得する中で家族信託の将来性を感じ、2021年6月ファミトラに入社。お客様からの相談対応や家族信託の組成支援の他、信託監督人として契約後の信託財産管理のサポートを担当。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。