1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

1人で悩んでも家族のお金の問題は解決しません。わからないことは家族信託のプロにお任せを!

お客様のご状況に合わせて最適な方法を幅広くご提案・サポートいたしますので、お気軽にご相談ください。

平日 9:00~18:00でご相談受付中

自身が亡くなった場合に、家族が路頭に迷うことなく生活できるように生命保険を契約している方は多いと思います。

家族が受け取る生命保険の保険金は、原則として税金がかかってきます。しかし、具体的にどのような税金がかかるのか、税金の額をどのように計算するのか詳しく知らない方が多いのではないでしょうか。

本記事では、生命保険の保険金にかかる税金の種類やその計算方法、相続税がかかる場合の相続税対策などを詳しく解説します。

生命保険の保険金にかかる税金について詳しく知りたい方は、ぜひ最後までお読みください。

瀧田 潤

(たきた じゅん)

税理士

2005年税理士試験合格。都内3カ所の会計事務所、税理士法人勤務を経て、2017年に独立開業。特に独立前の税理士法人では相続・事業承継の責任者として活躍し、その当時から現在に至るまで毎年100件以上の相続関連の相談を受けている。税金で損をしている方を一人でも多く減らすことをモットーに「日本一相談のしやすい税理士」を目指して日々邁進中。

相続財産とは、亡くなった人(被相続人)が生前に所有していた財産を指します。

預貯金や株式、不動産、自動車といったプラスの財産だけでなく、借金や未払金などのマイナスの財産も含まれます。

しかし、生命保険の保険金は、生命保険会社へ保険金を請求してはじめて相続人に支払われるものです。

被相続人が生前に所有していた財産ではないため、民法上の相続財産とはみなされません。

受取人固有の財産となり、遺産の分け方などを話し合う「遺産分割協議」の対象にもなりません。そのため、特定の相続人に財産を多く残したいときに有効な手段となり得るのです。

ただし、相続財産とはみなされないものの、相続税を計算する際には生命保険金は課税対象となるため注意が必要です。このように、被相続人の死亡をきっかけとして受け取る財産を「みなし相続財産」といいます。

生命保険の死亡保険金や、勤務先から支給される死亡退職金などが含まれる他、生命保険契約に関する権利、定期金に関する権利などもみなし相続財産になる可能性があります。

一口に保険金といっても様々な種類があります。全ての保険金に税金がかかるわけではありません。

例えば、入院給付金は、受取人が被相続人であれば相続税の「課税対象」となります。ただし、所得税は「非課税」です。

課税対象となる主な保険金には、被保険者が亡くなったときに支払われる「死亡保険金」や、被保険者が保険期間の満了まで生存していたときに支払われる「満期保険金」があります。

このうち死亡保険金は「契約者」「被保険者」「受取人」が誰であるかによって「所得税」「贈与税」「相続税」いずれかの課税対象となります。

生命保険の死亡保険金や満期保険金にかかる税金の種類は、保険料を負担する人(基本的に契約者)や被保険者、保険金受取人がそれぞれ誰であるかで決まります。

ここでは、契約形態別に課せられる税金の種類を解説します。

死亡保険金が相続税の課税対象になるのは、被相続人が以下の2つに該当するケースです。

死亡保険金が相続税の課税対象となるのは、生命保険の保険料負担者と被保険者が同じ人であるときです。

例えば「保険料を負担する人:夫・被保険者:夫・保険金受取人:妻」である生命保険から支払われる死亡保険金は、相続税の課税対象となります。

生命保険の受取人が法定相続人である場合は、相続税を計算するときに「500万円 × 法定相続人の数」で計算される非課税枠が適用されます。

法定相続人ではない人が死亡保険金を受け取る場合、非課税枠は適用されません。加えて、相続税額の2割に相当する金額が加算されます。

死亡保険金が相続税の課税対象となるもう1つのケースは、被相続人が被保険者かつ受取人の場合です。

例えば「保険料を負担する人:夫・被保険者:夫・保険金受取人:夫」である生命保険から支払われる死亡保険金は、相続税の課税対象となります。

通常、被相続人を被保険者かつ受取人にすることは少ないと考えられます。なぜなら、被保険者が死亡した場合、本人を受取人にしても本人は死亡しているため、死亡保険金を受け取ることができないためです。

しかし、被保険者を受取人にすること自体は可能です。

この場合の死亡保険金は受取人である被相続人のものとなり、被相続人の死亡によって相続財産として扱われます。

法定相続人が複数いる場合、各法定相続人が死亡保険金を均等に相続します。法定相続分ではない点に注意が必要です。

死亡保険金が所得税の課税対象になるのは、生命保険の保険料負担者と保険金受取人が同じ人であるときです。

例えば「保険料を負担する人:夫・被保険者:妻・保険金受取人:夫」である生命保険契約の死亡保険金は、一時所得として所得税の課税対象となります。

また、死亡保険金が一時所得となる場合「(保険金額-払い込んだ保険料-特別控除額50万円)×1/2」で計算される金額が所得税の課税対象となります。

死亡保険金の受取額が1,000万円、払込保険料が200万円である場合、所得税の課税対象となる金額は(1,000万円 – 200万円 – 50万円)× 1/2=375万円です。

死亡保険金が贈与税の課税対象となるのは、生命保険の保険料負担者と被保険者、保険金受取人が全て別の人物であるときです。

受け取った生命保険金が、保険料を支払っていた人から贈与されたものであるとみなされるためです。

例えば「保険料を負担する人:夫・被保険者:妻・保険金受取人:子ども」である場合、妻の死亡によって子どもに支払われた死亡保険金は、贈与税の課税対象となります。

贈与税は、1月1日から同じ年の12月31日までに贈与された財産の合計額が110万円を超えたときに課税されます。

仮に子どもが1,000万円の死亡保険金を受け取り、他に贈与された財産がないのであれば、贈与税の課税対象となる金額は1,000万円 – 110万円=890万円です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

生命保険の死亡保険金は、残された家族の生活を保障するという大切な役割があります。

そのため、相続人が受け取った死亡保険金については、一定金額まで相続税がかかりません。

具体的には、全ての相続人が受け取った死亡保険金の合計額のうち「500万円×法定相続人の人数」で計算される非課税限度額を超える部分に相続税がかかります。

例えば、法定相続人が3人である場合、非課税限度額は500万円×3人=1,500万円です。

ただし、相続人が法的な親子関係を結んだ「養子」である場合、生命保険金の非課税限度額の計算時にカウントできる人数は、以下のとおり制限されます。

一方で、相続人のなかに相続を放棄した人がいても、相続税の計算上は放棄がなかったものとして非課税限度額は計算されます。

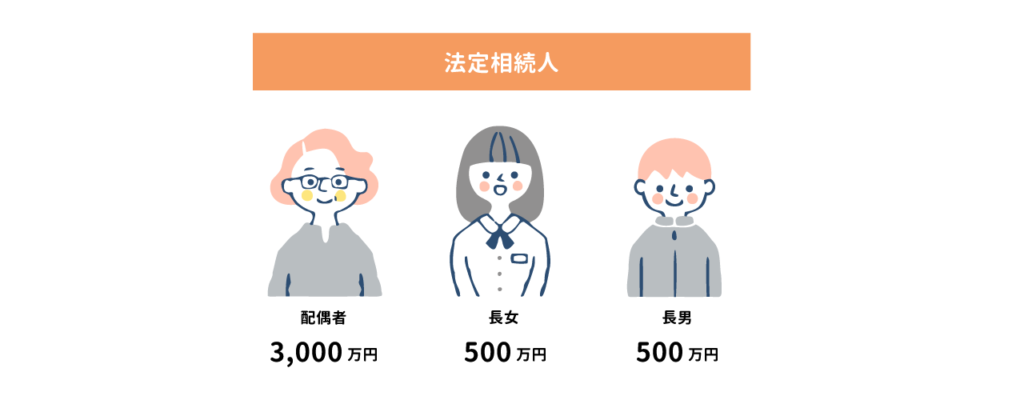

ここで、モデルケースを用いて生命保険の非課税金額をシミュレーションしてみましょう。

法定相続人は3人であるため、生命保険の非課税限度額は500万円 × 3人=1,500万円です。

相続人1人当たりの非課税金額は「非課税限度額 × $ \frac{その相続人が受け取った生命保険の金額}{全ての相続人が受け取った生命保険金の合計額} $ 」で計算します。

配偶者、長女、長男それぞれの非課税金額は、以下のとおりです。

生命保険金は代表的な「みなし相続財産」です。

「みなし相続財産」とは、民法上の相続や遺贈で取得したものではありませんが、相続税法上、相続や遺贈により取得した財産と扱われるものです。

以下の3つは、「みなし相続財産」となり、非課税枠の対象外です。

生存給付金とは、保険期間が存続している期間に、被保険者が生きていることを条件として受け取ることができるお金のことです。

保険期間中に、「2年ごと」「5年ごと」などのように、一定の期間ごとにお金を受け取ることができます。

被保険者が受取人となっている場合において、被保険者が受け取る前に死亡してしまった場合などはみなし相続財産となります。

特約還付金とは、保険契約そのものの他にオプションで付けた特約部分に関して、被保険者が亡くなった時に支払われるお金のことです。

主たる保険契約が消滅した際に、積み立てていた特約部分が還付されます。

特約還付金の請求権は保険契約者のものであり、相続財産に含まれるため相続税の課税対象となります。

入院給付金とは、医療保険の被保険者が病気やケガで入院した場合に受け取ることができるお金のことです。

入院日数に応じて、あらかじめ設定された金額を受け取る形が一般的です。

受取人は被保険者がなることが一般的ですが、配偶者や子どもを受取人にすることも可能です。

被相続人が受取人になっている場合は相続財産に含まれます。配偶者や子どもが受取人となっている場合は、相続財産には含まれません。

相続税には基礎控除があるため、保険金を含めた遺産の総額(非課税金額や債務控除額を差し引いた後の金額)が基礎控除の範囲内であれば相続税はかかりません。

相続税の基礎控除額は下記の計算式で算出できます。

3,000万円+(600万円×法定相続人)=基礎控除額

生命保険関係のお金については、相続税の取扱いに注意しなければならないものがあります。

特に注意すべきなのは以下の4つです。

以下、詳しく解説します。

保険金の遅延利息とは、被保険者が死亡し保険金請求をしたが、保険会社の処理の遅延やその他、保険会社側の理由で支払いが遅れた場合に発生するものです。

したがって、通常通りに支払われた場合や、相続人などからの請求が遅れた場合には発生しません。

遅延利息は、相続財産に含まれません。

死亡保険の給付金に含まれている場合は、遅延利息分を控除して相続税の計算を行います。

しかし、遅延利息は相続税に含まれないだけで、相続人などの雑所得として課税対象になります。

生命保険が支払われると、支払通知書などの名称の通知が届きます。

遅延利息はこれらの通知に記載されているので、通知は捨てずに取っておきましょう。

生命保険の契約者配当金とは、生命保険会社が保険事業から生じた剰余利益を保険契約者に配当として還元したものです。

契約期間中に受け取った配当金は、支払保険料から控除し非課税となります。

しかし、生命保険金と共に受け取る配当金は、相続税法上、生命保険金に含まれます。

したがって、生命保険金の受取人が被相続人だった場合、相続財産に含まれることになります。保険金額が非課税限度額以内なら非課税です。

相続人が死亡保険金の受取人だった場合、相続財産には含まれず一時所得として課税対象になります。

生命保険の契約者貸付とは、保険会社が保険契約者に解約返戻金の範囲内で金銭を貸し付ける制度です。

解約返戻金とは、保険契約期間中に保険を解約した場合に払い戻されるお金のことです。

掛け捨ての保険では利用できません。

契約者が契約者貸付の返済を終える前に死亡した場合、支払われるべき保険金から残債務分と利息が引かれ支払われます。

契約者貸付金は、生命保険の契約者が被相続人かそれ以外かで、その取り扱いが異なります。

生命保険に含まれません。

契約者貸付金は契約者への保険金として扱われます。

生命保険の解約返戻金とは、保険契約期間中に保険を解約した場合に払い戻されるお金のことです。

解約返戻金は相続によって得た財産と考えられているため、相続の対象となり相続税の課税対象です。

この場合における解約返戻金の額は、相続開始時に解約した場合における解約返戻金相当額です。

相続税には「3,000万円+法定相続人×600万円」の非課税枠があります。しかし、解約返戻金が多額であり非課税枠を超える場合には相続税が課されることになるため、注意が必要です。

財産はプラスのものだけとは限りません。借金のようなマイナス財産もあります。

3,000万円+600万円×法定相続人の人数

死亡保険金の非課税枠は500万円×法定相続人

課税対象額=遺産総額-(基礎控除額+保険金の非課税枠)

ここで、遺産総額≦基礎控除額+保険金の非課税枠であれば非課税となります。

課税対象額×税率-控除額

控除額は下の速算表を使います。

| 各法定相続人の受取額 | 税率 | 速算控除額 |

|---|---|---|

| 1,000万円以下 | 10% | 0円 |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 10,000万円以下 | 30% | 700万円 |

| 20,000万円以下 | 40% | 1,700万円 |

| 30,000万円以下 | 45% | 2,700万円 |

| 60,000万円以下 | 50% | 4,200万円 |

| 60,000万円超 | 55% | 7,200万円 |

遺産総額:5,000万円

死亡保険金:5,000万円

相続人:配偶者、子ども1人

按分は法定相続分とする

基礎控除額:3,000万円+(600万円×2人)=4,200万円

死亡保険金の非課税枠:500万円×2人=1,000万円

遺産総額5,000万円+死亡保険金5,000万円-(基礎控除額4,200万円+死亡保険金非課税枠1,000万円)=4,800万円

配偶者:4,800万円×1/2=2,400万円

子ども:4,800万円×1/2 =2,400万円

相続税総額:(配偶者:2,400万円×0.15-50万円)+(子ども:2,400万円×0.15-50万円)=620万円

配偶者:620万円×1/2=310万円(ただし、配偶者控除の適用で相続税は0円)

子ども:620万円×1/2=310万円

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

生命保険の保険金が「相続財産に含まれず、受取人固有の財産になる」という特徴を活かして、相続対策に用いられるケースは少なくありません。

ここでは、生命保険を活用した相続対策について具体的に解説します。

相続税の納税期限は、被相続人が亡くなってから10カ月以内です。また、相続税は原則として一括で納付しなければなりません。

仮に相続財産のほとんどが不動産である場合、期限までに不動産を売却して換金しなければ、納税資金を準備できない可能性があります。

不動産の買い手が見つからなかった場合、相続人自身の財産からの納税が必要になるかもしれません。

そこで、保険金の受取人が相続人である生命保険に加入していれば、支払われた死亡保険金を納税資金として活用できます。

生前贈与は、生きているうちに財産を配偶者や子ども、孫など特定の人へ贈与することです。

贈与された金額が年間で110万円以内である場合、贈与税はかかりません。

そこで、子どもや孫に110万円以内の財産を贈与し、生命保険の保険料を支払ってもらう方法があります。

例えば、子どもが保険料の負担者かつ受取人、被保険者が父親である生命保険に加入するとしましょう。

保険料は、父親から贈与された財産をもとに支払います。

父親が亡くなったとき子どもが受け取る死亡保険金は、一時所得として所得税の課税対象となり、相続財産には含まれません。

子どもに贈与された財産の額が110万円以下であれば、贈与税は非課税です。

また、死亡保険金額と払込保険料総額の差が50万円以内であれば、所得税もかかりません。

代償分割とは、相続人のうちの1人または数人が遺産を現物で取得します。

その現物を取得した人が、他の相続人に対し債務を負担する(代償金、その他の財産を支払う)遺産の分割方法です。

代償分割は、現物の分割が困難な場合に利用されます。

例えば、遺産が4,000万円の自宅と1,000万円の現金であり、相続人が配偶者と長男、長女の3人であったとしましょう。

配偶者が4,000万円の自宅を相続すると、長男と長女はそれぞれ500万円ずつの現金しか相続できなくなってしまいます。

そこで、配偶者が自宅を相続する代わりに、長男と長女に対して一定額の代償金を支払って精算するのが代償分割です。

代償分割をするためには、不動産や車などの現物を相続する人が代償金を支払うための財産を持っていなければなりません。

代償金を支払う可能性がある相続人を受取人にして生命保険に加入することで、死亡保険金を代償金の支払いに充てられます。

亡くなった人が残した財産は、遺言がない場合は相続人同士で遺産分割協議をして引き継ぎ方を決めます。そのため、亡くなった人の意思に沿って財産が相続されるとは限りません。

そこで、生命保険に加入して、特定の相続人に財産を渡す方法があります。生命保険の保険金は受取人固有の財産であり、遺産分割協議の対象にならないためです。

例えば、献身的に介護をしてくれた長女に1,500万円の現金を遺すとしましょう。その場合、以下のような契約内容の一時払い終身保険への加入が有効です。

終身保険とは、途中で解約をしない限り死亡または高度障害の保障が一生涯にわたって続く生命保険です。

上記のような契約内容の一時払い終身保険に加入すると、自分自身が亡くなったとき受取人である長女に1,500万円の現金を渡すことができます。

生命保険を相続対策として活用するメリットは、主に以下の3点であると考えられます。

預貯金のような相続財産は、被相続人が亡くなると口座が凍結されてしまい、遺産分割が終わるまで一定額以上引き出せなくなります。

相続人同士で話がまとまらず遺産分割協議が長引けば、残された家族は経済的に困ってしまうかもしれません。

その点、生命保険であれば、被保険者が亡くなったときに受取人に指定されている人が、保険会社に対して保険金の請求手続きができます。

他の相続人の同意を得たり、遺産分割協議の終了を待ったりする必要はありません。

保険金の支払いに要する期間は保険会社によって異なりますが、早いケースでは請求書類を送付してから数日で保険金を支払ってもらえることもあります。

被相続人に多額の借金があったり、遺産相続のトラブルを避けたりする場合、相続人が相続放棄をするケースは少なくありません。

相続放棄をした人は、相続財産を一切受け取れなくなります。

しかし、生命保険の保険金は相続財産ではなく、受取人固有の財産としてみなされるため、相続放棄をした場合でも受け取ることが可能です。

ただし、相続放棄をすると生命保険の非課税枠は適用されません。そのため、受け取った保険金の全てが相続税の課税対象となってしまいます。

特定の人に法定相続分よりも多くの財産を遺したい場合、遺言を作成するのが有効な手段となります。

ただし、他の相続人の最低限の取り分である遺留分を侵害してしまうと、遺留分侵害額請求をされる可能性があります。

例えば、相続人が配偶者と子どもの合計2人であるとしましょう。

配偶者と子どもそれぞれの遺留分は、遺産の1/4(法定相続分の半分)です。

仮に遺言で遺産の全てを配偶者が引き継いだとしても、子どもは配偶者に請求することで遺産の1/4を支払ってもらえるのです。

前述したように、生命保険金は原則として、遺留分の算定の基礎には含まれません。そのため、遺留分侵害額請求の対象とはなりません。

ただし、受取人が相続人で、生命保険金が特別受益に準じて持戻しの対象となるケースでは、遺留分算定の基礎に含まれます。

遺留分侵害額請求の対象になる可能性もあるため、詳しくは法律の専門家に相談することをおすすめします。

相続税対策に生命保険を使う場合に注意すべきことが2つあります。

保険金を受け取ると、相続税、所得税、贈与税のいずれかがかかります。

どの税金がかかるかは、①②によります。

相続税対策で、受取人を配偶者、子ども、両親以外にするときは注意です。

死亡保険金を相続人以外のものが受け取った場合は、遺贈により取得したものとみなされます。

法定相続人でない者には、非課税枠が適用されません。さらに、1.2倍の相続税がかかってきます。

孫などを受取人に指定していると、通常の1.2倍の相続税を払うことになってしまいます。

保険金は受取人の固有の財産となるため、相続放棄と関係なく受け取ることができます。

しかし、相続放棄をすると、非課税枠の適用を受けられません。

死亡保険金は残された家族の生活のためのものです。

相続放棄をした人は最初から相続人でなかったものとみなされるので、非課税枠の適用外となるのです。

したがって、生命保険を節税目的で使うなら、受取人を法定相続人にしておくことが重要になってきます。

リビングニーズ特約とは、被保険者が余命6カ月以内と医師に診断されたときに、死亡保険金の一部あるいは全部を生前に受け取れるものです。

被保険者が請求した金額から6カ月分の利息と、保険料を引いた金額が支払われます。

保険金の使途に制限はなく、治療に当てる、あるいは余生を楽しむために使うなど自由です。

給付金を使い切る前に死亡すると、使いきれなかった残金は通常の相続財産に含まれます。

また、この給付金は生前給付金であって、死亡保険金として受け取っていないため、非課税枠を使うことは出来ません。

被保険者が死亡した場合、受取人が死亡保険金を受け取ることになります。しかし、被保険者が死亡するより前に受取人が死亡していた場合、誰が受取人になるかは約款で定められています。

約款では多くの場合、受取人の法定相続人が受取人となることが定められており、保険法46条でもそのように定められています。

つまり、受取人が先に死亡していた場合、受取人の法定相続人が受取人となることが多いため、意図していない人に死亡保険金が渡ってしまう可能性があります。

例えば、被保険者が夫で、受取人を妻にしていた場合において、被保険者である夫が死亡した時点で妻が既に死亡していたとします。

この場合、受取人である妻の法定相続人が死亡保険金を受け取ることになります。

夫としては妻に死亡保険金を渡したいという意図があったのに、妻の法定相続人が死亡保険金を受け取ってしまい、夫の本来の意図とかけ離れてしまう場合があるのです。

特別受益とは、一部の相続人のみが被相続人から生前贈与や遺贈などによって受け取った利益のことをいいます。

特別受益があった場合、相続人間で不公平が生じることとなるため、「特別受益の持ち戻し」を行い相続分を計算することになります。

特別受益と認定されてしまうと、特別受益を受けた相続人は相続分の計算において不利になります。

死亡保険金は受取人の固有の財産であり、被保険者である被相続人から受け取るわけではないため、通常は特別受益とは扱われません。

しかし、死亡保険金の額が相続財産と比べて多額である場合、例外として特別受益とされてしまうケースがあるので注意が必要です。

死亡保険金は、受取人が相続放棄をしても死亡保険金を受け取ることが可能です。

例えば「保険料を負担する人:夫・被保険者:夫・保険金受取人:妻」である生命保険において、夫が死亡した場合に支払われる死亡保険金は妻の固有財産となり、相続財産とはなりません。

しかし、相続放棄をすると死亡保険金を受け取ることができないケースがあります。それは、被相続人が被保険者かつ受取人の場合です。

例えば「保険料を負担する人:夫・被保険者:夫・保険金受取人:夫」である生命保険から支払われる死亡保険金は、相続財産となります。

この場合に妻が相続放棄をすると、相続の対象である死亡保険金を受け取ることができません。被相続人が被保険者かつ受取人である場合は注意が必要です。

高齢の親御様にまつわるお金の管理でお悩みの方は

無料相談・資料請求をご利用ください

お気軽にまずは無料相談をご活用ください。

受取人が死亡保険金を受け取るためには、被相続人が死亡した後に受取人から保険会社に対し保険金を請求する必要があります。

しかし、被相続人が生命保険を契約していたことを知らなかった場合、受取人は死亡保険金を請求することができません。

そうすると、受取人が自分であったにもかかわらず、死亡保険金を受け取ることができない結果にもなりかねません。

このような事態を防ぐため、被相続人が生命保険を契約していたかどうかを照会することができる「生命保険契約照会制度」が令和3年7月より開始しました。

以下では、生命保険契約照会制度を利用できる人、必要書類、照会方法について詳しく説明します。

生命保険契約照会制度を利用できる人は、以下の3つのうちいずれかに該当する人です。

例えば、被相続人が夫であり、法定相続人が妻と子どもであった場合、妻や子どもは夫の生命保険契約の有無を照会することができます。

生命保険契約照会制度を利用するために必要な書類は、照会する人によって異なります。

生命保険契約照会制度を利用して照会するためには、上記の必要書類を揃えて「一般社団法人 生命保険協会」に対して申請します。

申請方法は郵送の他、オンラインでも可能です。手数料は1件につき3,000円で、手数料が支払われた後、2週間程度で照会結果がわかります。

詳しくは一般社団法人 生命保険協会のホームページをご参照ください。

死亡保険金は死亡した方の財産ではなく、保険金受取人の固有の財産となります。

そのため、もし相続を放棄していても、死亡保険金は受け取ることが可能です。

相続人が死亡保険金を受け取る場合、相続税の非課税枠「500万円×法定相続人の数」が上限となります。

また、上記金額に収まっていれば申告は不要です。

生命保険は相続対策の1つとして活用することができます。

例えば、生命保険金は相続税の支払いに利用することができます。

保険金は受取人の固有の財産ですので、一定金額まで相続税がかからないというメリットもあります。

その他、生命保険は相続対策としてのメリットが多いため、多くの人々が利用する選択肢となっています。

死亡保険金を受け取ると、相続税、所得税、贈与税のいずれかが発生する可能性があります。

いずれの税金が発生するかは、保険料の負担者と保険金受取人が誰かによって決まります。

どの税に該当するのかは以下の表のとおりです。

| 被保険者 | 保険料の負担者 | 保険金受取人 | 税金の種類 |

|---|---|---|---|

| 甲 | 乙 | 乙 | 所得税 |

| 甲 | 甲 | 乙 | 相続税 |

| 甲 | 乙 | 丙 | 贈与税 |

所得税や贈与税に該当する場合、死亡保険金を受け取った翌年に申告をします。

相続税は不動産、現金・預金、株式など個別にかかるわけではないので、生命保険金受取に関する相続税の額はわかりません。

ただし、受け取った生命保険金に相続税がかかるかどうかはわかります。

相続人全員が受け取った生命保険金の合計額が、生命保険金の非課税部分「500万円✖️法定相続人の数」以下なら相続税はかかりません。

生命保険を契約する場合、「契約者」、「被保険者」、「受取人」を指定します。しかし、受取人を指定しないことも可能です。

受取人を指定しないまま被保険者が死亡した場合、被保険者の法定相続人が法定相続分に従って死亡保険金を相続します。

例えば「保険料を負担する人(契約者):夫・被保険者:夫・保険金受取人:指定なし」である生命保険については、夫の法定相続人が死亡保険金を相続することになります。

夫の法定相続人が妻と子ども1人であった場合、法定相続分に従って妻:子ども=1:1の割合で相続することになります。

契約者=被保険者であって、受取人が相続人である場合には相続税が課されます。しかし、この場合は生命保険の非課税制度を利用することができます。

死亡保険金の受取人が相続人である場合、500万円×法定相続人の数の額が非課税枠として計算されます。

相続税対策をするためには、相続人を受取人とする生命保険が適しているといえるでしょう。

本記事では、死亡保険金を相続した場合の税金の種類・内容や相続税対策などを解説しました。

死亡保険金にかかる税金の種類は、「契約者」「被保険者」「受取人」を誰にするかによって異なります。また、その計算方法も複雑です。

相続税が課される場合には、相続税対策が必要になってきます。

ファミトラでは、死亡保険金の受取人となっている方からのご相談や、受取人が相続人である場合の相続人である方からのご相談を無料で行っています。

死亡保険金を受け取ったところ、多額の税金が課され後悔したということにならないためにも、まずはお気軽にご相談ください。

化粧品メーカーにて代理店営業、CS、チーフを担当。

教育福祉系ベンチャーにて社長室広報、マネージャーとして障害者就労移行支援事業、発達障がい児の学習塾の開発、教育福祉の関係機関連携に従事。

その後、独立し、5年間美容サロン経営に従事、埼玉県にて3店舗を展開。

7年間母親と二人で重度認知症の祖母を自宅介護した経験と、障害者福祉、発達障がい児の教育事業の経験から、 様々な制度の比較をお手伝いし、ご家族の安心な老後を支える家族信託コーディネーターとして邁進。

編集者ポリシー

原則メールのみのご案内となります。

予約完了メールの到着をもって本予約完了です。

その他イベント情報やお役立ち記事などのご案内はLINEのみとなっております。予めご留意ください。

①予約完了メールの確認(予約時配信)

数分後にご記入いただいたメールアドレスに【予約完了】のご案内が届きます。

②参加方法のご案内メールの確認(開催前日まで配信)

勉強会前日までに、当日の参加方法のご案内がメールで届きます。

必ずご確認の上、ご参加をおねがいします。

ファミトラからのお知らせやセミナーのご案内は、頂いたメールアドレス宛にお送りします。

アンケートやご興味に合わせての記事配信などはLINEのみでのご案内となります。あらかじめご了承くださいますようお願いいたします。

家族信託への理解が深まる無料セミナーを定期的に開催しています。

ご関心のあるテーマがありましたら、ぜひご参加ください

家族信託への理解を深めたい方へ、紙媒体の資料をご案内しております。